Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Eigenes Grundstück Wie viel Grundsteuer zahle ich für 1.000 Quadratmeter?

Besitzer von Grundstücken müssen in Deutschland Grundsteuer zahlen. Wie viel genau, ist von verschiedenen Faktoren abhängig – unter anderem von der Fläche.

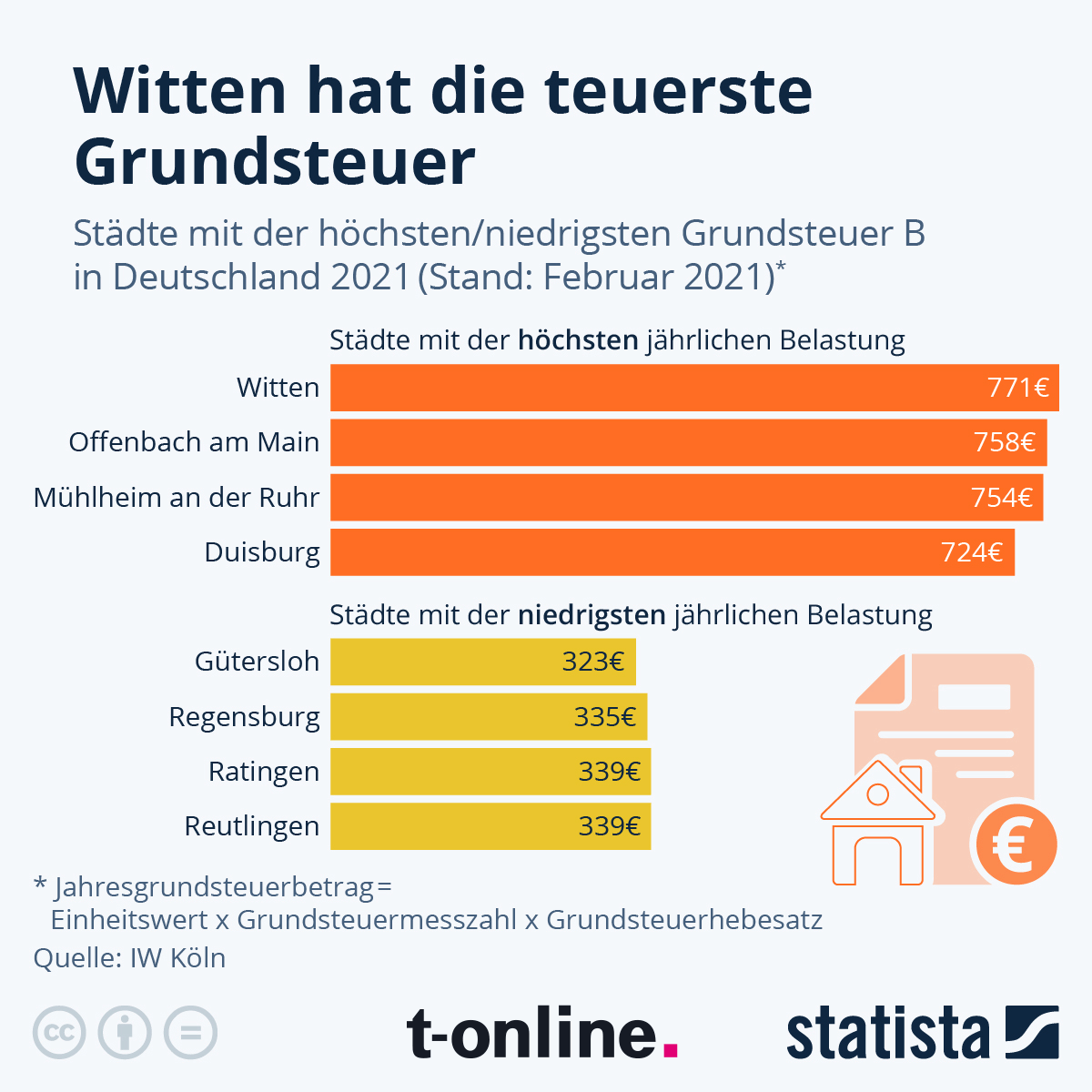

Zu Beginn eines jeden Jahres setzt Ihre Stadt oder Gemeinde die Grundsteuer für alle Eigentümer fest. Eingezogen wird sie dann in der Regel vierteljährlich. Die Höhe des Betrags orientiert sich dabei an diversen Faktoren. Besonders entscheidend ist der Wohnort, aber auch die Grundstücksfläche ist wichtig.

Denn sie bestimmt mit, wie hoch der sogenannte Einheitswert ausfällt. Er gibt den Wert des Grundstücks an und wird noch mit einer bundeseinheitlich gesetzlich festgelegten Steuermesszahl und dem Hebesatz der Kommune multipliziert. Das Ergebnis der Rechnung ist Ihre jährliche Grundsteuer.

Grundsteuerwert ersetzt Einheitswert

Der Einheitswert gilt nur noch bis Ende 2024. Ab dem 1. Januar 2025 greift die neue Berechnung der Grundsteuer, und der Einheitswert wird durch den Grundsteuerwert ersetzt. Um diesen zu ermitteln, müssen Besitzer von Grundstücken, Häusern und Wohnungen derzeit eine besondere Feststellungserklärung beim Finanzamt einreichen.

Hintergrund ist, dass der Einheitswert auf sehr alten Daten basiert. Im Westen auf dem Wert von Grund (Bodenrichtwert) und eventuell darauf stehenden Immobilien zum Stichtag 1. Januar 1964, im Osten zum Stichtag 1. Januar 1935.

Für ein Grundstück von 1.000 Quadratmetern, auf dem kein Gebäude steht, müssten Sie also nur den Bodenrichtwert zum jeweiligen Stichtag mit der Quadratmeterzahl multiplizieren, um den Einheitswert zu erhalten. Befindet sich noch ein Eigenheim auf dem Grundstück, wird es komplizierter: Dann kommt entweder das Ertragswert- oder das Sachwertverfahren zum Einsatz, um den Einheitswert zu berechnen. Mehr dazu lesen Sie hier.

Grundstücksgröße allein noch nicht entscheidend

Sie sehen: Die Größe Ihres Grundstücks ist nur einer von vielen Faktoren, die über die Höhe Ihrer Grundsteuer entscheiden. Das gilt auch, wenn in Zukunft der Grundsteuerwert statt des Einheitswerts greift.

Die Quadratmeterzahl von Grundstück und Wohnraum ist Teil der Grundsteuererklärung, mit der der neue Grundsteuerwert derzeit ermittelt wird. Außerdem spielt wieder der Bodenrichtwert eine Rolle sowie eine statistische Nettokaltmiete. Mehr dazu, wie sich die Grundsteuer berechnet, lesen Sie hier.

Doch damit immer noch nicht genug. Denn wie bereits erwähnt, werden der Einheitswert und ab 2025 der Grundsteuerwert noch mit der Grundsteuermesszahl und dem Hebesatz der Kommune multipliziert.

Um das Grundsteueraufkommen durch die Reform nicht zu erhöhen, sinkt die Grundsteuermesszahl ab 2025 deutlich – auf 0,031 Prozent für Grundstücke mit Ein- oder Zweifamilienhäusern oder Miet- und Eigentumswohnungen und auf 0,035 Prozent für Geschäftsgrundstücke, gemischt genutzte Grundstücke, Teileigentum und sonstige bebaute Grundstücke.

Im Moment sind die Grundsteuermesszahlen jedoch noch deutlich höher, wie die folgenden Tabellen zeigen:

Embed

Embed

Zuletzt kommt noch der Hebesatz der Kommune ins Spiel. Er entscheidet maßgeblich darüber, wie hoch die Grundsteuer für Sie ausfällt. Der Spielraum der Städte und Gemeinden ist dabei immens. Wie hoch der Hebesatz maximal ausfallen darf, lesen Sie hier.

Wie hoch nun die Grundsteuer für eine Grundstücksfläche von 1.000 Quadratmetern ist, variiert also stark von Kommune zu Kommune – egal ob alte oder neue Berechnung der Grundsteuer. Außerdem macht es einen Unterschied, ob sich Wohngebäude darauf befinden oder nicht.

Zwei Beispielrechnungen

Das Bundesfinanzministerium hat zwei Beispiele für 1.000-Quadratmeter-Grundstücke für die künftige Grundsteuer durchgerechnet. Unterstellt wird jeweils, dass ein Einfamilienhaus mit einer Wohnfläche von 120 Quadratmetern, Baujahr 1960, in einer Gemeinde der Mietniveaustufe 4 und mit einem Hebesatz von 421 Prozent liegt. Unterschiedlich ist lediglich der Bodenrichtwert: Einmal liegt er bei 400 Euro, einmal bei 200 Euro.

Im Beispiel mit dem Bodenrichtwert von 400 Euro ergibt sich ein Grundsteuerwert von 310.100 Euro, im Beispiel mit dem Richtwert von 200 Euro ein Grundsteuerwert von 217.200 Euro. Beide Beträge müssen nun jeweils noch mit der für sie geltenden Steuermesszahl multipliziert werden – in diesem Fall 0,031 Prozent – und mit dem Hebesatz von 421 Prozent. Es ergeben sich jährliche Grundsteuern von 404,71 Euro und 283,47 Euro.

Gut zu wissen

Nach alter Berechnung sollten sich ähnliche Beträge ergeben, da die Grundsteuerreform nicht zu einer heimlichen Steuererhöhung führen soll. Allerdings wäre der Einheitswert aufgrund der sehr alten Bodenrichtwerte deutlich niedriger, die Steuermesszahl dafür rund zehnmal höher, und auch der Hebesatz der Kommune wäre höher.

- Eigene Recherche

- bundesfinanzministerium.de: "Die neue Grundsteuer – Fragen und Antworten"

- musterhaus.net: "Die Berechnung der Grundsteuer: Das muss man wissen"

- engelvoelkers.com: "So berechnen Sie die Grundsteuer"

Quellen anzeigen