Der Gesprächspartner muss auf jede unserer Fragen antworten. Anschließend bekommt er seine Antworten vorgelegt und kann sie autorisieren.

Zum journalistischen Leitbild von t-online.ETF-Papst Kommer "Aktien sind die beste Geldanlage auf dem Planeten"

Die Deutschen setzen trotz Zinsen nahe Null aufs Sparbuch. Investmentexperte Gerd Kommer hat eine Lösung parat: Indexfonds, auch ETFs genannt – "das einfachste Finanzprodukt der Welt".

Die Zinsen aufs Sparbuch oder Tagesgeld liegen seit Jahren nahe Null. Aufgrund der Teuerung, der sogenannten Inflation, verlieren Sparer auf lange Sicht sogar noch Geld, wenn sie ihr Vermögen auf dem Sparbuch liegen lassen.

Die Lösung für viele Sparer: Indexfonds, auch ETFs genannt. Diese bilden einen Index wie den Dax nach – Anleger investieren also in alle Aktien, die in dem Index gelistet sind. Die perfekte Methode, um sein Geld anzulegen – meint zumindest Gerd Kommer.

Der Betriebswirt hat mehrere Bestseller zum Thema "Investieren mit ETFs" geschrieben und kennt die Vorteile dieser Anlageklasse. Mit t-online hat er über Indexfonds gesprochen und erklärt, warum man sogar noch kurz vor der Rente investieren soll.

Herr Kommer, die niedrigen Zinsen werden uns noch lange begleiten. Was können Sparer tun?

Investieren! Sie können den Teil des Vermögens, den sie kurzfristig nicht benötigen, breit gestreut in Aktien anlegen. Aktien sind die beste Geldanlage, die es auf dem Planeten gibt. Sie sind rentabler als Immobilien, rentabler als Gold, rentabler als verpackte Finanzprodukte wie zum Beispiel Lebensversicherungen. Wer also sein Geld mindestens fünf, besser zehn Jahre nicht anrühren muss, weil er genug Einkommen oder Reserven hat, sollte mit weltweit gestreuten Aktien unbedingt Vermögensbildung und Altersvorsorge betreiben.

Jetzt haben Sie noch gar nicht Ihre drei Lieblingsbuchstaben benutzt: E, T und F. Wie erklären Sie jemandem, der noch nie davon gehört hat, was ein ETF ist?

ETF ist die Abkürzung für Exchange Traded Funds, zu Deutsch: börsengehandelter Fonds bzw. Indexfonds. Das klingt sehr technisch, ist aber im Grunde das einfachste Finanzprodukt der Welt. Ein Fonds sammelt das Geld vieler einzelner Sparer ein und investiert es zum Beispiel in den Aktienmarkt.

- Passive Fonds: Warum ETFs eine so beliebte Form der Geldanlage sind

- Erträge und Sicherheit: So sorgen Sie mit einem ETF-Sparplan ganz leicht fürs Alter vor

Also genauso wie ein klassischer Investmentfonds, wie sie jede Bank anbietet.

Ja, aber mit einem entscheidenden Unterschied: Anders als bei konventionellen Investmentfonds gibt es bei ETFs keinen Fondsmanager, der versucht, eine komplizierte Anlagestrategie umzusetzen.

Sondern?

Ein ETF investiert die Anlegergelder per Computersteuerung genau so, wie es ein bestimmter Wertpapierindex, zum Beispiel ein Aktienindex, vorgibt. Der in Deutschland bekannteste Aktienindex ist der Dax. Ein Dax-ETF bildet also die Zusammensetzung des Dax eins zu eins nach und erwirtschaftet so immer die gleiche Rendite wie die 30 deutschen Unternehmen, die im Dax gelistet sind. Und das Beste daran: ein ETF ist sehr günstig, die Gebühren sind viel niedriger als bei einem klassischen Aktienfonds – weil kein Manager zum Einsatz kommt, der teures Geld für seine Arbeit sehen will.

Wenn sich ein ETF eins zu eins so entwickelt wie der Index, bedeutet das aber doch auch, dass er alle Kursverluste automatisch mitmacht. Fahre ich nicht besser, wenn ein Fondsmanager gegensteuern kann?

Dafür müsste der Fondsmanager zuverlässig eine Rendite produzieren können, die über der des Marktes liegt. Wir wissen aber aus 60 Jahren Forschung, dass Fondsmanager im Schnitt vor Kosten nur die Marktrendite produzieren – wie eben auch ein ETF. Das Problem daran ist, dass sie für einen normalen Aktienfonds ungefähr 1,5 Prozent pro Jahr als Kosten von den erwirtschafteten Erträgen abziehen müssen. Ein vergleichbarer ETF kostet Sie oft nur 0,1 oder 0,2 Prozent im Jahr. Außerdem hat ein traditioneller "aktiv gemanagter" Investmentfonds auch höhere einmalige Kaufkosten als ein ETF. Deswegen ist die effektive "Nettorendite" eines ETFs am Ende höher, also die Rendite, die beim Anleger im Portemonnaie ankommt. Aufgrund des Zinseszinseffekts können Sie mit ETFs auf 20, 30 oder 40 Jahre so ein Endvermögen aufbauen, das bis zu 50 Prozent über dem eines vergleichbaren klassischen Fonds liegt.

- Madame Moneypenny: "Wer Reichtum böse findet, wird ihn nie erlangen"

Wenn ETFs so viel besser sind, warum empfiehlt mir meine Sparkasse dann keinen?

Weil Sparkassen oder andere Banken an ETFs nichts oder fast nichts verdienen. In 19 von 20 Fällen wird Ihnen deshalb ein hauseigener, aktiv gemanagter Fonds empfohlen oder ein Fonds von einer anderen Institution, die die Bank für diese Vertriebsleistung mit einer Provision bezahlt. Im Ergebnis verdient die Sparkasse mit traditionellen Investmentfonds fünf- bis zehnmal so viel wie mit passiven ETFs.

Der "ETF-Papst"

Gerd Kommer ist Gründer und Chef einer Vermögensverwaltung auf Basis von Indexfonds. Zuvor war er jahrelang im Investmentbanking tätig. Kommer hat mehrere Finanzratgeber geschrieben, darunter den Bestseller "Souverän Investieren mit Indexfonds und ETFs". Kommer, der BWL, Steuerrecht und Politikwissenschaft studierte, ist in den Medien auch als "ETF-Papst" bekannt.

ETF-Gegner warnen, in dem Produkt würden sogenannte "systemische" Risiken schlummern: Wenn alle nur noch passiv investieren, bricht der Markt zusammen. Was ist dran an der Mahnung vom Untergang der Weltwirtschaft durch ETFs?

Das ist zum allergrößten Teil Nonsens. Die Kritik kommt nahezu ausschließlich von Leuten, die ihr Geld mit aktiv gemanagten Fonds verdienen. Wenn Sie sich stattdessen Quellen anschauen, bei denen kein scheunentorgroßer Interessenkonflikt besteht, etwa Aussagen von Wissenschaftlern oder Behörden wie der Bundesbank oder der BaFin, lautet das Ergebnis immer: Es gibt keinen Anlass zur Sorge aufgrund des steigenden Marktanteils von ETFs. Sicher, diese Institutionen sagen nicht, dass es grundsätzlich gar keine Risiken gibt oder geben könnte. Aber wenn Sie Ihr Auto zum TÜV bringen und es den Test besteht, garantiert Ihnen der TÜV ja auch nicht, dass es grundsätzlich nie Probleme geben wird.

Sie sagen also, jede und jeder kann guten Gewissens zu ETFs greifen.

Ja, absolut. ETFs sind in der Tat eine Geldanlage fürs Volk, für jeden von uns.

Was müsste ich in jungen Jahren tun, um für die Altersvorsorge alles richtig zu machen?

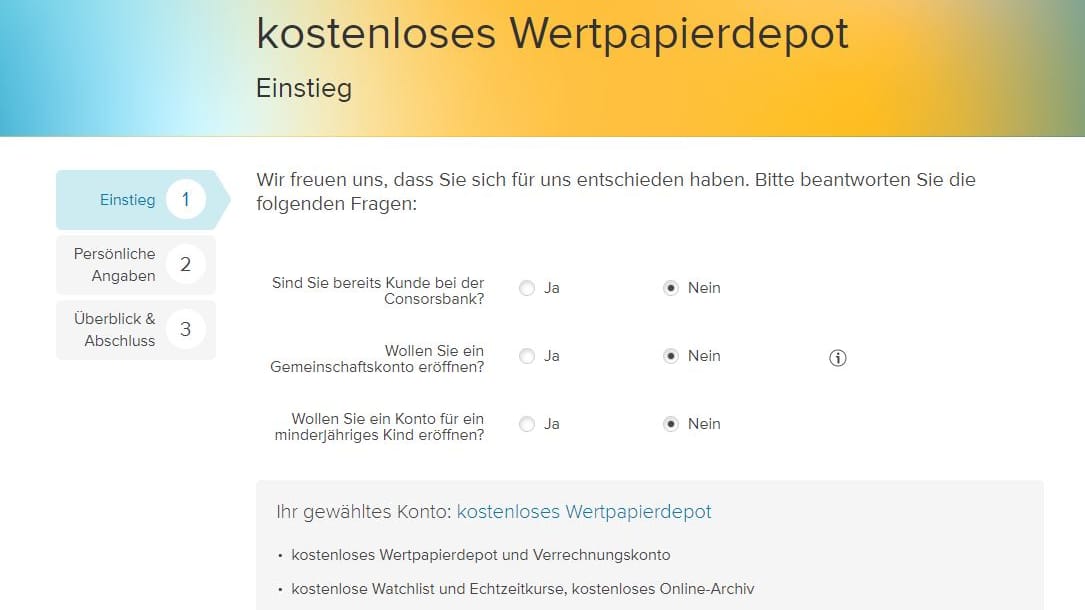

Das ist ganz einfach: Wenn jemand mit 20 oder 25 Jahren etwas Geld übrig hat, sollte er einen ETF-Sparplan aufsetzen, monatlich etwas dazusparen – und stur auf Autopilot setzen. Den monatlichen Sparbetrag kann er dann im Laufe der Zeit noch erhöhen. Hier bieten sich besonders Depots von Direktbanken im Internet an. Dort sind die Depots deutlich günstiger als bei der Sparkasse oder Bank. Dann heißt es sparen und warten: Über 20, 30, 40 oder 50 Jahre kann er eigentlich nichts falsch machen.

Weil man Krisen einfach aussitzen kann?

Genau! Mit einem breit gestreuten ETF, der etwa den Aktienindex MSCI World nachbildet, investiert man in die ganze Weltwirtschaft. Solange es Menschen auf der Welt gibt, werden die Aktienkurse sehr langfristig steigen. Das sieht man auch in der Corona-Krise. Die Verluste, die es in der ersten Jahreshälfte 2020 gab, sind für diejenigen, die in breit gestreute Aktien-ETFs investierten und einfach "nichts" getan haben, mittlerweile wieder ausgeglichen. Auf mehr als zehn Jahre fällt Corona bei Aktien nicht mehr ins Gewicht.

- Index-Klassiker: Warum sich ein ETF auf den MSCI World lohnt

- Dax-ETF: Schlaue Geldanlage oder hohes Risiko?

Auch nicht bei jemandem, der kurz vor der Rente steht?

Ja und nein. Hier herrscht häufig ein Denkfehler. Denn das Geld muss ja nicht mit der Rente "fertig gespart" sein und wird dann sofort verbraucht. Angenommen Sie haben bis zur Rente 100.000 Euro angespart: Dieses Geld werden Sie ja nicht am ersten Tag Ihrer Rente komplett verballern. Selbst wenn die Person ab dem Renteneintritt jedes Jahr Geld aus dem Depot abzieht, geht das "Investieren" ja noch jahrelang weiter. Es kann 10 oder 30 Jahre dauern, bis das Depot komplett aufgezehrt ist. Manchmal noch viel länger, wenn nur wenig entnommen wird und das Depot vererbt wird. Letztlich kann man sagen, dass sogar bei 60-Jährigen der verbleibende Anlagehorizont in der Regel noch deutlich über zehn Jahren liegt.

- Geldanlage im Alter: Darum lohnen Aktien auch noch kurz vor der Rente

Macht das Alter also gar keinen Unterschied?

Wie unterscheide ich denn einen guten ETF von einem schlechten?

Zunächst einmal können Sie mit keinem ETF wirklich viel falsch machen, solange er einen "breiten", gut diversifizierten Index abbildet. Natürlich: Es gibt sehr viele ETFs in Deutschland, mehr als 1.700. Doch: Diese ETFs sind sehr scharf reguliert. Selbst wenn Sie nicht allzu viel vom Thema verstehen, werden Sie mit ETFs wahrscheinlich keine Probleme haben oder jedenfalls weniger als mit jedem anderen Finanzprodukt.

Aber es gibt doch schon Unterschiede zwischen ETFs, die ich beim Kauf kennen sollte, oder?

Natürlich. Ein wichtiger Unterschied ist, ob ein ETF die Erträge ausschüttet oder thesaurierend ist.

Das dürfte für viele Menschen kompliziert klingen.

Ist es aber gar nicht. Ein ausschüttender ETF überweist Ihnen die laufenden Erträge, die er erwirtschaftet – bei Aktien-ETFs sind das Dividenden –, direkt auf Ihr Konto. Ein thesaurierender ETF legt die Erträge umgehend wieder an. Ich bin ein großer Freund von Letzterem. Eben weil sie die Erträge wieder anlegen, eignen sich thesaurierende ETFs besser für die Altersvorsorge – vor allem für diejenigen mit einem langen Anlagehorizont.

- Lebensstandard halten: So viel Geld müssten Sie jetzt auf dem Konto haben

- Haushaltsbuch führen: So hilft es Ihnen beim Sparen

Warum?

Weil sie Anleger davor schützen, das erhaltene Geld einfach gleich wieder zu verprassen. Hinzu kommt: Selbst wenn Sie das ausgeschüttete Geld diszipliniert wieder anlegen würden, müssten Sie dafür jedes Mal wieder zahlen. Mit einem thesaurierenden ETF sparen Sie sich diese "Transaktionskosten". Außerdem haben Sie noch einen kleinen Steuervorteil gegenüber ausschüttenden ETFs.

- Wichtige Regeln: Wie werden ETFs versteuert?

Immer wichtiger wird vielen Anlegern auch das Thema Nachhaltigkeit. Lohnt sich ein grüner ETF?

Wenn Sie auf dieser Welt wirklich etwas zum Besseren verändern wollen, gibt es meiner Ansicht nach bessere Wege als nachhaltiges Investieren. Denn Sie kaufen das nachhaltige Wertpapier ja nur in den seltensten Fällen direkt nach seiner Ausgabe. Meist kaufen Sie es von einem anderen Börsenteilnehmer. So kommt kein neues Geld in den Markt, wodurch der Einfluss auf die unternehmerische Entscheidung gering ist. Viel effizienter ist es meines Erachtens, durch den eigenen Konsum nachhaltige Akzente zu setzen – also etwa, wenn man sich für ein Elektroauto statt eines Diesels entscheidet oder wenn ich für gemeinnützige Zwecke spende.

Angenommen mir ist es dennoch wichtig, mein Geld nachhaltig zu investieren. Muss ich dafür eine geringere Rendite in Kauf nehmen?

In den vergangenen zehn Jahren hat Investieren nach Nachhaltigkeitskriterien keine Renditenachteile gehabt. Je nach Studie haben nachhaltige Investments sogar leicht bessere Renditen erzielt als der herkömmliche Aktienmarkt. Doch Statistiken können lügen. Denn in grünen ETFs tauchen meist auch die Aktien von Hightech-Firmen auf – etwa Google, Facebook oder Amazon – und zwar mit einem vergleichsweise hohen Anteil. Gerade dieses Aktiensegment ist in den letzten Jahren sehr stark gestiegen und verzerrt dadurch in gewisser Weise die Rendite-Statistik.

Also lieber Finger weg?

Das würde ich so pauschal nicht sagen. Letztlich muss das jeder für sich selbst entscheiden. Erfreulich ist, dass wir inzwischen eine gute Auswahl an nachhaltigen ETFs haben. Das war vor ein, zwei Jahren noch anders. Ich behaupte aber: Auf sehr lange Sicht werden nachhaltige Investments etwas schlechter rentieren – auch wenn das in den vergangenen zehn Jahren anders war. Aber wer karitativ und sozial unterwegs sein möchte, sollte ja vom Grundsatz bereit sein, Opfer zu bringen.

Wenn man Sie so hört, scheinen ETFs das perfekte Investment zu sein, um langfristig Geld anzulegen. Warum hat dann nicht schon jeder Mensch in Deutschland Anteile an einem ETF?

Es ist eine urmenschliche Eigenschaft zu sagen, dass "jetzt" nicht der richtige Zeitpunkt ist. Sollen wir jetzt ein Haus bauen? Sollen wir jetzt ein Kind kriegen? Sehr häufig zögern wir und viele von uns für immer oder jedenfalls bis es zu spät ist. Beim Investieren ist das besonders schlimm. Hier finden wir immer irgendwelche Gründe, sei es Corona, sei es die US-Präsidentenwahl, sei es der angeblich überbewertete Markt, sei es das Risiko X oder Y oder sei es unser mangelndes Wissen.

Wie schaffe ich es denn, endlich anzufangen?

Probieren Sie es nur mal mit 500 Euro aus oder mit einem Sparplan von monatlich 50 Euro! Davon hängt Ihre Existenz nicht ab – Sie können aber einiges gewinnen, nämlich den Einstieg in die langfristig rentabelste Vermögensanlage überhaupt. Menschen sehen bei Aktien unglaubliche Komplexitäten, anstatt einfach anzufangen. Bei Wohnimmobilien stürzen sich Leute in Abenteuer hinein, bauen ein Haus, nehmen einen Kredit auf, der dreimal oder fünfmal so hoch ist wie ihr Jahreseinkommen, alles ohne eine Ahnung oder Erfahrung zu haben – und bei Aktien investieren sie nicht einmal ein paar Euro im Monat. Mein Appell lautet deshalb: Trauen Sie sich an Aktien und ETFs!

Wir danken Ihnen für das Gespräch, Herr Kommer.

- Telefoninterview mit Gerd Kommer