Mehr als 150 Journalistinnen und Journalisten berichten rund um die Uhr für Sie über das Geschehen in Deutschland und der Welt.

Zum journalistischen Leitbild von t-online.Der Experte antwortet Baufinanzierung: Sparschwein oder Baudarlehen – Was ist besser?

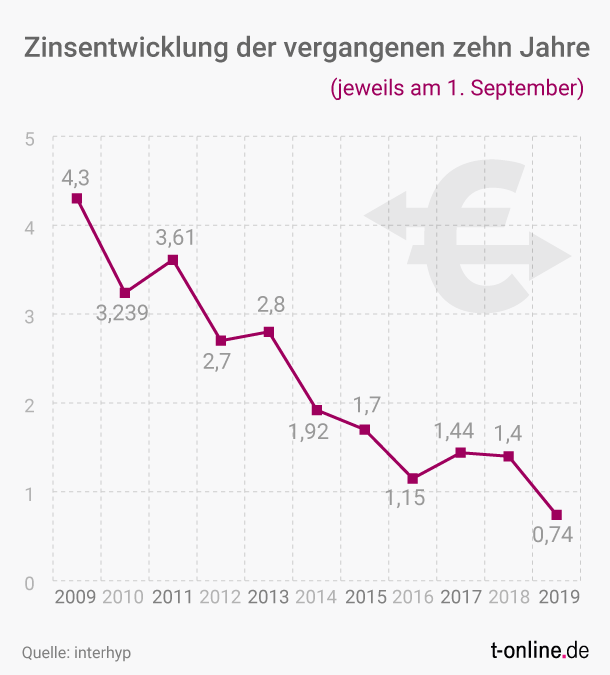

Die Bauzinsen sind niedrig, auf den Sparkonten gibt es kein Geld. Sollte das Ersparte in die Finanzierung einer Immobilie gesteckt werden oder lieber ein größeres Darlehen aufgenommen werden?

Im dritten Teil unserer Serie zur Baufinanzierung beantwortet der Finanzierungsexperte Mathias Breitkopf Fragen zur Finanzierung einer Immobilie vor dem Hintergrund der Niedrigzinsen.

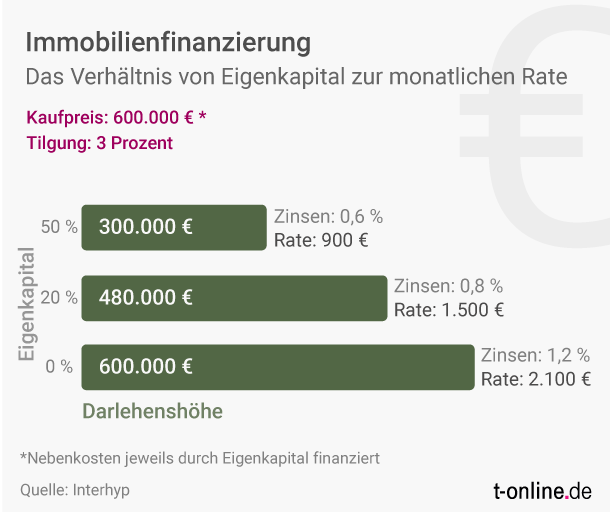

Eine Finanzierung ist der Teil des Kaufpreises, für den ein Darlehen bei einer Bank aufgenommen wird. Der Rest des Kaufpreises sowie die Kaufnebenkosten sollten aus Eigenkapital bestritten werden.

Leserfrage: Mein Mann und ich – beide um die 60 Jahre – überlegen, unsere ETW zu verkaufen und in ein barrierefreies Haus zu ziehen. Unser Wunschobjekt soll 350.000 Euro kosten, die Etagenwohnung wird mit ca. 200.000 bewertet. Den Differenzbetrag könnten wir aus Tagesgeldkonten und einem kleinen Bausparvertrag abdecken. Macht es Sinn, die Bargeldreserven aufzubrauchen oder sollte man einen Teil finanzieren?

Mathias Breitkopf: Ganz rational betrachtet, rein auf die Zinsen geschaut, würde ich sagen: Ja, es lohnt sich, das Spargeld für den Kauf zu nutzen. Denn auf dem Tagesgeldkonto bringt es allenfalls Minizinsen.

Aber da gibt es noch eine andere, für mich persönlich viel spannendere Seite. Stellen Sie sich die Frage, wie Sie Ihren Lebensabend verbringen wollen. Möchten Sie zum Beispiel reisen und auch noch genug Puffer für Ausgaben haben? Dann kann es sich lohnen, einen Mix aus liquiden Mitteln und Darlehen für die Immobilie zu nutzen, und noch genug auf Bargeld für einen angenehmen Lebensabend auf Sparkonten zu behalten. Sonst müssten Sie in Notfällen noch einen teuren Ratenkredit aufnehmen.

Leserfrage: Sollte man bei den zurzeit niedrigen Zinsen eher ein wenig mehr Geld aufnehmen? Was würden Sie raten, um nach der Laufzeit von 10 Jahren die Anschlussfinanzierung so angenehm wie möglich zu gestalten?

Mathias Breitkopf: Ihnen geht es bei der Frage sicher darum: Sollen Sie Ihr Eigenkapital für die Finanzierung verwenden oder besser mehr Kredit aufnehmen, weil sie nicht alles Geld in die Immobilie stecken wollen. Wägen Sie gut ab und behalten Sie einen Puffer Bargeld. Fragen Sie sich: Welche Investitionen stehen für uns in den nächsten Jahren noch an? Die Ausbildung der Kinder? Größere Anschaffungen? Die Lebenssituation jetzt und in Zukunft ist entscheidend.

In diesem Sinne sollte der Darlehensbetrag und die daraus resultierenden Raten für Sie nicht zu hoch sein. Dabei gilt: Sie sollten sich die Raten nicht nur auf der Basis des heutigen Zinses, sondern auch bei spätere Zinserhöhungen leisten können – zum Beispiel bei einem Zinsanstieg von 2 bis 3 Prozentpunkten. Nehmen Sie nicht zu viel Kredit auf. Nur so viel, wie Sie benötigen – wobei Sie insbesondere bei Bauvorhaben natürlich die Nebenkosten nicht vergessen sollten.

Eine gute Baufinanzierungsberatung wird den richtigen Betrag ermitteln können. Mein Tipp: Um die Anschlussfinanzierung möglichst angenehm zu gestalten, können Sie jetzt schon vorsorgen. Sie können zum Beispiel einen längeren Zinsbindungszeitraum wählen, denn 15-jährige und 20-jährige Zinsbindungen sind momentan auch relativ günstig. Und was viele nicht wissen: Zehn Jahre nach Vollauszahlung eines Darlehens können Sie über das Sonderkündigungsrecht das Darlehen trotzdem kündigen und zum Beispiel tilgen oder umschulden. Das steht im Bürgerlichen Gesetzbuch (§ 489). Sie können sich auch jetzt schon für ein Volltilgerdarlehen über zum Beispiel 20 Jahre entscheiden, dann wären Sie am Ende garantiert schuldenfrei. Lassen Sie sich die Szenarien durchrechnen, am besten von einem Baufinanzierungsexperten.

Leserumfrage: Kann ich als ehemaliger Antragsteller eines Privatinsolvenzverfahrens eine Baufinanzierung zum Hauskauf beantragen, da ich mittlerweile ein gutes Einkommen erziele?

Mathias Breitkopf: Wenn das Insolvenzverfahren erledigt und die Schufa bereinigt ist, dürfte das kein Problem sein. Dazu sollten aber sämtliche Vermerke in der Schufa gelöscht sein, das ist meist erst ein paar Jahre nach der Restschuldbefreiung der Fall. Um sich optimal vorzubereiten empfehle ich, dass Sie sich eine Eigenschufa einholen und sich persönlich beraten lassen.

Lesen Sie mehr:

Teil 1: So viel Eigenkapital ist nötig

Mathias Breitkopfcoremedia:///cap/blob/content/86511962#data ist Leiter Privatkundengeschäft bei Interhyp und für mehrere Niederlassungen zuständig. Der ausgewiesene Finanzierungsexperte beantwortet die Fragen der t-online.de-Leser. (Foto: Interhyp/Annette Hornischer)