Die subjektive Sicht des Autors auf das Thema. Niemand muss diese Meinung übernehmen, aber sie kann zum Nachdenken anregen.

Was Meinungen von Nachrichten unterscheidet.Sondervermögen Warum Ihnen die Pleite eines ETF-Anbieters egal sein kann

Anders als viele denken finden sich auch an der Börse sichere Produkte. Wer sein Geld in ETFs investiert, hat sogar mehr Schutz als bei manchen Lebens- und Rentenversicherungen.

Im vorvergangenen Beitrag unserer ETF-Kolumne haben wir erklärt, was ETFs sind, im jüngsten beleuchtet, warum ETFs für Privatleute so erstaunlich attraktiv sind. Heute werfen wir einen etwas genaueren Blick auf die rechtliche Struktur eines ETFs. Die ist wichtig, wenn Sie verstehen wollen, warum ETFs nicht nur sehr einfache, sondern auch sehr sichere Anlageprodukte sind.

Hier ist zunächst einmal das Konzept des "Sondervermögens" von großer Bedeutung. Den Begriff werden manche von Ihnen im Zusammenhang mit Investmentfonds schon einmal gehört haben. ETFs sind eine besondere Form von Investmentfonds.

Sondervermögen – was bedeutet das?

Bei Investmentfonds bilden die Anlegergelder aus der Perspektive der Fondsgesellschaft eine Art Treuhandvermögen. Das von einem Fonds verwaltete Anlegervermögen in einem ETF ist rechtlich vom Vermögen der verwaltenden Fondsgesellschaft, dem ETF-Anbieter, getrennt – auch vom Vermögen der anderen Fonds, die die Fondsgesellschaft sonst noch verwaltet, daher die Bezeichnung "Sondervermögen".

- Börse & Märkte: Alle Infos zu ETFs finden Sie hier

Die Fondsgesellschaft ist also nicht Eigentümerin der Anlegergelder, sondern nur ihr Verwalter oder Treuhänder. Grundlage dieser sehr wichtigen Regelung sind einheitliche und strenge gesetzliche Bestimmungen, die in allen EU-Ländern und in der Schweiz für Investmentfonds gelten, die an Verbraucher vertrieben werden.

Der "ETF-Papst"

Dr. Gerd Kommer ist seit mehr als 20 Jahren Bestsellerautor für Investmentratgeberbücher. Zugleich ist er Geschäftsführer der Gerd Kommer Capital GmbH, einer digitalen Vermögensverwaltung, bei der Kunden bereits mit kleinen Beträgen starten können, sowie der Gerd Kommer Invest GmbH, einem Honorarberatungsunternehmen. In seiner t-online-Kolumne schreibt er gemeinsam mit seinen Kollegen Felix Großmann und Daniel Kanzler alle zwei Wochen über sein Spezialgebiet: den langfristigen Vermögensaufbau mit ETFs.

Fondsvermögen wird separat verwahrt

Sollte die verwaltende Fondsgesellschaft in wirtschaftliche Schwierigkeiten geraten und Gläubiger auf ihr Vermögen zugreifen, ist das für die Vermögensposition der Anleger in den einzelnen Fonds, die diese Fondsgesellschaft verwaltet, unerheblich.

Sondervermögen und das Vermögen der Fondsgesellschaft sind auch dadurch getrennt, dass das Fondsvermögen – also die Wertpapiere, in die der Fonds investiert – bei einer separaten Depotbank verwahrt wird. Diese Depotbank ist nicht zu verwechseln mit der Depotbank des Anlegers.

Konkurs ist für Anleger egal

Die Depotbank der Fondsgesellschaft unterliegt ihrerseits der jeweiligen nationalen Bankenaufsicht. Sowohl der Konkurs der Fondsgesellschaft als auch der ihrer Depotbank wären aus Anlegersicht unmaßgeblich, weil beide Institutionen nur als Verwalter oder als Verwahrer für den Anleger tätig sind.

Die Sondervermögen-Struktur ist keine deutsche oder europäische Erfindung, wie manche meinen, sondern eine amerikanische. Sie ist schon über 90 Jahre alt, wurde in diesen neun Jahrzehnten kontinuierlich auf den neuesten Stand gebracht und ist die globale Norm bei Investmentfonds für Privatanleger.

Auch die eigene Depotbank ist nur Verwahrerin

Ebenso bedeutsam: Auch ein Konkurs Ihrer eigenen Depotbank – also der Bank, bei der Sie als Privatanleger Ihre ETF-Anteile halten – wäre für Sie unbedeutend, da Ihre Fondsanteile auf einem Wertpapierdepot wiederum nicht Eigentum der Bank sind, sondern nur von ihr verwahrt werden.

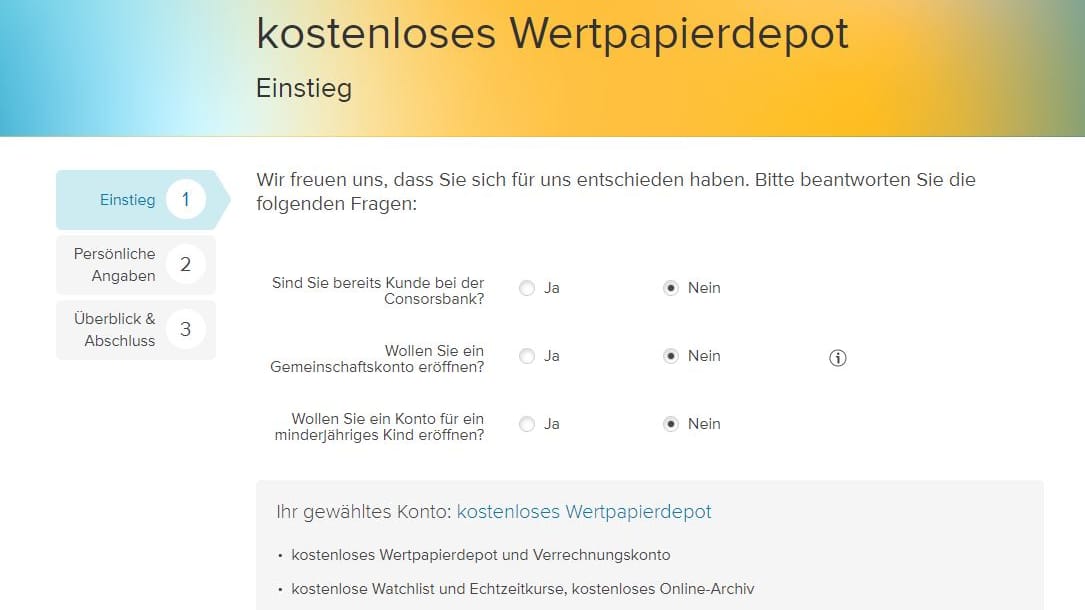

- Depot-Vergleich: Das sind die besten Broker für Einsteiger

Diese Struktur gibt es seit mehr als 90 Jahren. Seitdem wurde sie aufsichtsrechtlich immer wieder verbessert und hat sich seitdem durch eine kaum noch zählbare Abfolge von internationalen und nationalen politischen und wirtschaftlichen Krisen hindurch bewährt.

ETFs haben Krisen mit Bravour bestanden

Erinnern Sie sich allein an die jüngsten zurückliegenden Marktkrisen, den Dot-Com-Crash um die Jahrtausendwende, die globale Finanzkrise ab dem Jahr 2008 sowie die Corona-Krise. Diese drei "Stresstests" hätten kaum härter sein können. ETFs als rechtliche Struktur haben alle drei mit Bravour bestanden. Selbst die Zusammenbrüche einzelner Banken oder Fondsgesellschaften konnten der rechtlichen Konstruktion "Sondervermögen plus Verwahrstellenstatus" nichts anhaben.

Investmentfonds, also auch ETFs, dürften so zu den am strengsten regulierten Anlageprodukte überhaupt gehören – im positiven Sinne: Sparer, denen rechtliche Sicherheit und enge staatliche Aufsicht viel bedeuten, können sich eigentlich mit keinem anderen Anlageprodukt mehr Sicherheit und Transparenz ins Depot holen.

Zum Vergleich: Deutlich geringer ist das Niveau des Anlegerschutzes etwa bei kapitalbildenden Lebensversicherungen, privaten Rentenversicherungen, Zertifikaten, offenen Immobilienfonds oder Bitcoin-Anlagen.

Im nächsten Beitrag in 14 Tagen zeigen wir, dass ETFs gar nicht so neu sind, wie viele Privatanleger glauben.