Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Inflation auf hohem Niveau Die unsichtbare Gefahr für Ihr Vermögen

Inflation ist eine Bedrohung für Geld- und Vermögenswerte. Während Preise steigen, sinkt die Kaufkraft. Geld profitabel anlegen heißt nicht nur, es vor der Inflation zu schützen.

Karl Otto Pöhl, ehemaliger Präsident der Deutschen Bundesbank, hat einmal gesagt: "Inflation ist wie Zahnpasta. Ist sie einmal raus, bekommt man sie kaum wieder rein. Das Beste ist also, nicht zu fest auf die Tube zu drücken."

Pöhls Worte bedeuten sinngemäß, dass ein normales Maß an Inflation zu einem gesunden Wirtschaftswachstum dazugehört. Ist die Inflation zu hoch, hat sie nicht nur starken negativen Einfluss auf die Kaufkraft des Geldes in unseren Portemonnaies, sondern auch auf Giro- und Tagesgeldkonten. Sogar ETF-Sparpläne, Versicherungs- und Aktienvermögen sind von den Auswirkungen der Inflation betroffen.

Eine hohe Inflation einzudämmen und gleichzeitig das Wirtschaftswachstum nicht abzuwürgen, wird die Herausforderung für die Zentralbanken der kommenden Jahre sein.

Was heißt Inflation?

Allgemein beschreibt die Inflation die Verteuerung von Produkten und Dienstleistungen aller Art. Kostet beispielsweise ein Brot heute fünf Euro, dann kostet es bei einer durchschnittlichen Inflationsrate von zwei Prozent pro Jahr im kommenden Jahr 5,10 Euro. Die Preissteigerung liegt in diesem Beispiel gerade einmal bei zehn Cent. Diesen minimalen Anstieg nehmen wir im Alltag kaum wahr.

"Inflation ist, wenn die Schachtel Zigaretten fünf Mark kostet."

Helmut Schmidt

Spürbarer wird die Inflation bei hochpreisigen Gütern wie zum Beispiel bei Wärmepumpen. Kostet eine Wärmepumpe heute beispielsweise 25.000 Euro, dann kostet sie bei einer durchschnittlichen jährlichen Inflationsrate von 2,5 Prozent im kommenden Jahr bereits 25.625 Euro. Die Preissteigerung liegt hier immerhin schon bei 625 Euro pro Jahr. Das macht bei der perspektivischen Planung von Umbaumaßnahmen einen großen Unterschied.

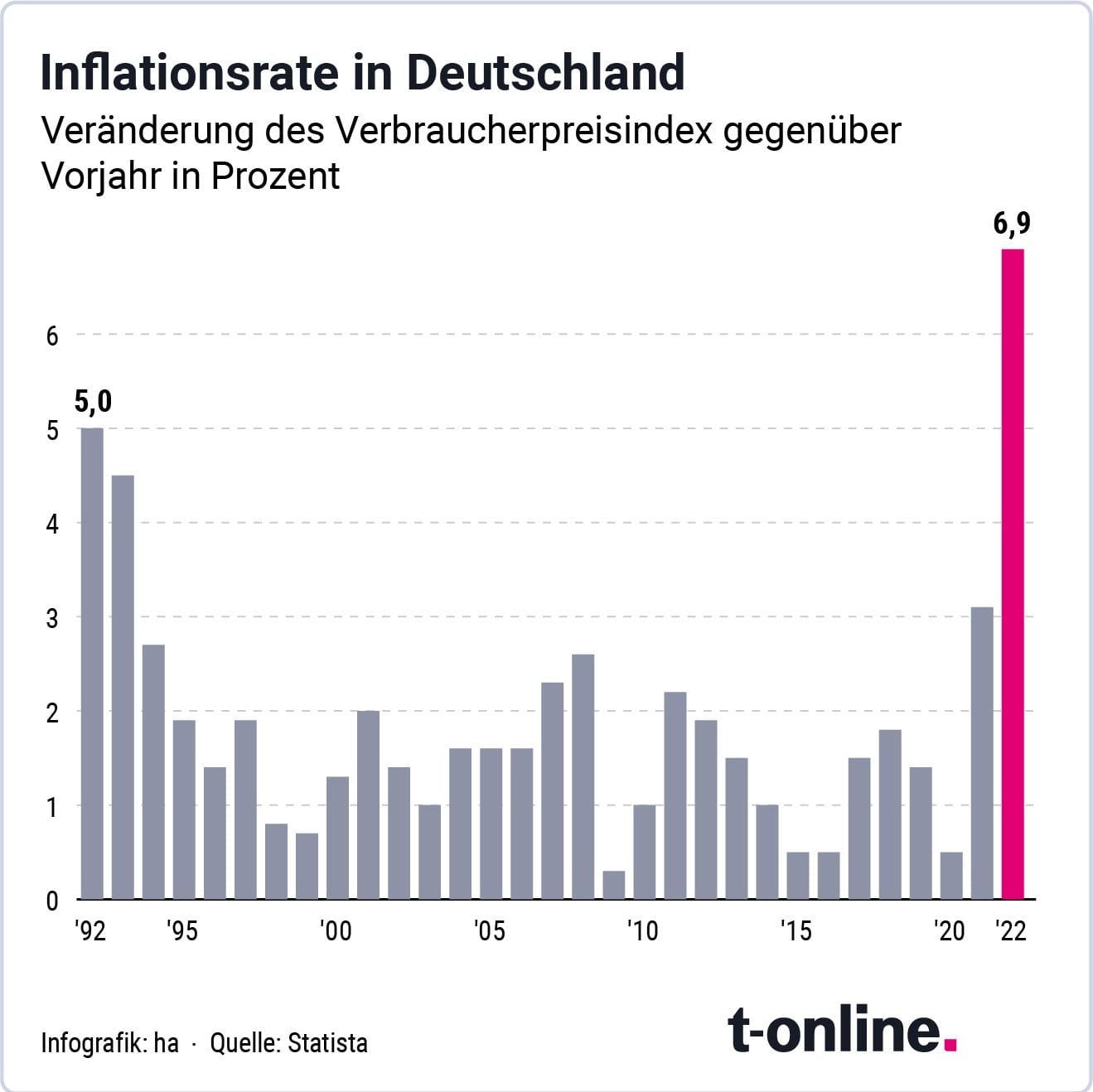

Durchschnittliche Inflation der vergangenen Jahre

In den vergangenen 22 Jahren lag die Inflationsrate in Deutschland relativ stabil zwischen 1,3 und 2,6 Prozent. Ausgelöst durch den Ukraine-Krieg und den Stopp von Gasimporten aus Russland sprang die Inflation auf einen durchschnittlichen Jahresrekordwert von 6,9 Prozent.

Nach Beginn des Ukraine-Krieges war plötzlich kaum noch Gas auf dem Markt vorhanden, aber die Nachfrage war so hoch wie vor dem Krieg. Folge: Die Preise schnellten nicht nur für Gas in die Höhe, sondern auch für Öl und Strom. Energieintensive Unternehmen, wie die Chemie- und Stahlindustrie oder das Transport- und Logistikgewerbe, sahen sich gezwungen, ihre Preise für ihre Erzeugnisse und Dienstleistungen anzuheben.

Zuletzt war die Inflation 1973/74 so hoch. Gemessen wurden damals knapp über sieben Prozent. Auslöser war ein Angriffskrieg der ägyptischen und syrischen Armee gegen Israel. Dank amerikanischer Waffen konnte Israel die Aggressoren zurückschlagen. Nach einem Waffenstillstand beschlossen die arabischen Ölstaaten, als Vergeltungsmaßnahme im Herbst 1973 die Förderung von Öl zu drosseln. Sie verhängten ein Embargo gegen den Westen. Der Ölpreis stieg um das Vierfache.

Wie wird die Inflation gesteuert?

Die Europäische Zentralbank (EZB) gilt als Hüter der Währung. Sie strebt eine Inflationsrate von etwa 2 bis 2,5 Prozent an, um die Preise in der EU stabil zu halten.

Die Preise für Waren und Dienstleistungen werden durch Angebot und Nachfrage bestimmt. Steigt die Nachfrage, steigen die Preise und umgekehrt. Grund einer erhöhten Nachfrage kann sein, dass die Menschen aufgrund von Lohnerhöhungen mehr Geld verdienen und mehr konsumieren.

- Geldpolitik der Zentralbank: Was der Leitzins der EZB mit Ihnen zu tun hat

Bemerkt die EZB, dass die Inflation aufgrund einer hohen Nachfrage nach Waren und Dienstleistungen steigt, kann sie durch eine Erhöhung des Leitzinses entgegensteuern. Der Leitzins gibt vor, zu welchen Konditionen sich europäische Banken Geld von der Zentralbank leihen, um dieses Geld für noch höhere Zinsen an Unternehmen und Privatkunden weiterzuverleihen. Die Zinsdifferenz ist der Gewinn für die Banken.

Steigt der Leitzins der EZB, steigen automatisch die Zinsen für Kredite bei Banken. Höhere Kreditzinsen sollen einen Rückgang der Neukreditaufnahme bewirken. Durch weniger vergebene Kredite sinkt das verfügbare Geld für Investitionen und Konsum. Damit sinkt die Nachfrage nach Waren und Dienstleistungen, was idealerweise dazu führen soll, dass die Preise sinken. Sinken die Preise, sinkt die Inflation. Damit hätte die EZB ihr Ziel erreicht: Preisstabilität.

Berechnung der Inflationsrate

Die Inflationsrate errechnet sich aus einem durch das Statistische Bundesamt definierten Warenkorb. Dieser Warenkorb enthält eine möglichst repräsentative Auswahl verschiedener Waren und Dienstleistungen des täglichen Bedarfs.

Darin enthalten sind beispielsweise Ausgaben für Lebensmittel, Bekleidung, Miete, Strom, Telekommunikation, Freizeit, Benzin und Heizöl sowie staatliche Gebühren und Steuern. Durch die Gewichtung einzelner Güterarten, für die ein Privathaushalt in Deutschland mal mehr oder mal weniger Geld ausgibt, soll ein möglichst genaues Abbild der Inflation dargestellt werden.

- Persönlicher Inflationsrechner: auf der Homepage des Statistischen Bundesamtes

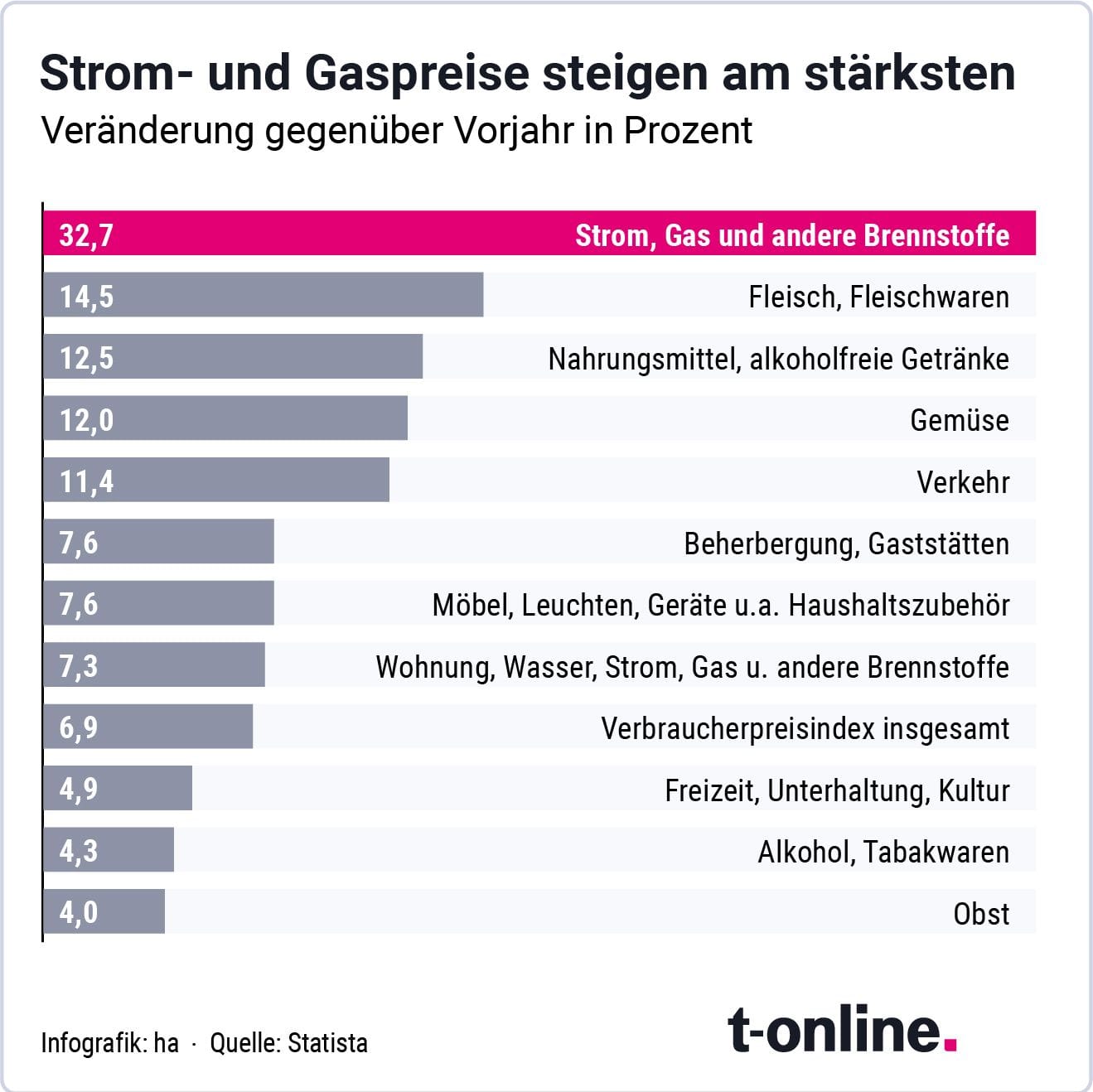

Preisentwicklung von Waren und Dienstleistungen

Im Jahr 2022 sind Strom, Gas und Brennstoffe am stärksten im Preis gestiegen und waren damit hauptverantwortlich für den Anstieg der Inflation, die weit über dem Inflationsziel der EZB von zwei Prozent lag. Preiserhöhungen von 14,5 Prozent für Fleisch, zwölf Prozent für Gemüse und 7,3 Prozent für Wasser und Strom hatten ebenfalls einen großen Anteil an der Inflationsentwicklung.

Darüber hinaus muss berücksichtigt werden, dass vor allem große Lebensmittelkonzerne und Energieversorger die allgemeine Teuerung zum Anlass genommen haben, Preise für Lebensmittel und Strom stärker zu erhöhen, als es notwendig war.

Warum sinkt bei hoher Inflation der Wert ihres Geldes?

Die sehr hohen Inflationsraten der letzten Monate in Deutschland und in Europa haben einen negativen Einfluss auf die Kaufkraft der Bevölkerung. Allein die jährliche Inflationsrate von 6,9 Prozent hat die Kaufkraft der Deutschen schrumpfen lassen. Man spricht auch von Wohlstandsverlust.

Beispielrechnung

Nehmen wir an, dass Sie ein Sparguthaben von 50.000 Euro besitzen. Mit dem Geld wollen Sie sich beispielsweise ein Wohnmobil kaufen. Würden Sie das Wohnmobil in diesem Monat kaufen, müssten sie dafür 50.000 Euro bezahlen. Bei einer angenommenen, auf hohem Niveau stagnierenden Inflationsrate von ungefähr sieben Prozent pro Jahr würde das gleiche Wohnmobil ein Jahr später bereits 53.500 Euro kosten, also 3.500 Euro mehr. Ihr Geld auf dem Sparguthaben ist in der Menge zwar gleich viel geblieben, aber Sie könnten das Wohnmobil ein Jahr später davon nicht mehr bezahlen.

Gleiches gilt aber auch für geringere Inflationsraten. Nehmen wir an, dass in den nächsten zehn Jahren die Inflation im Durchschnitt wieder bei ungefähr drei Prozent liegt. Ihr Sparguthaben von 50.000 Euro verlöre im ersten Jahr 1.456 Euro an Wert. Innerhalb der nächsten zehn Jahre verlöre das Geld sogar 12.795 Euro an Kaufkraft. Sie hätten zwar immer noch 50.000 Euro auf Ihrem Sparkonto, müssten aber für ein Wohnmobil etwa 12.800 Euro mehr bezahlen.

Maßnahmen gegen zu hohe Inflation

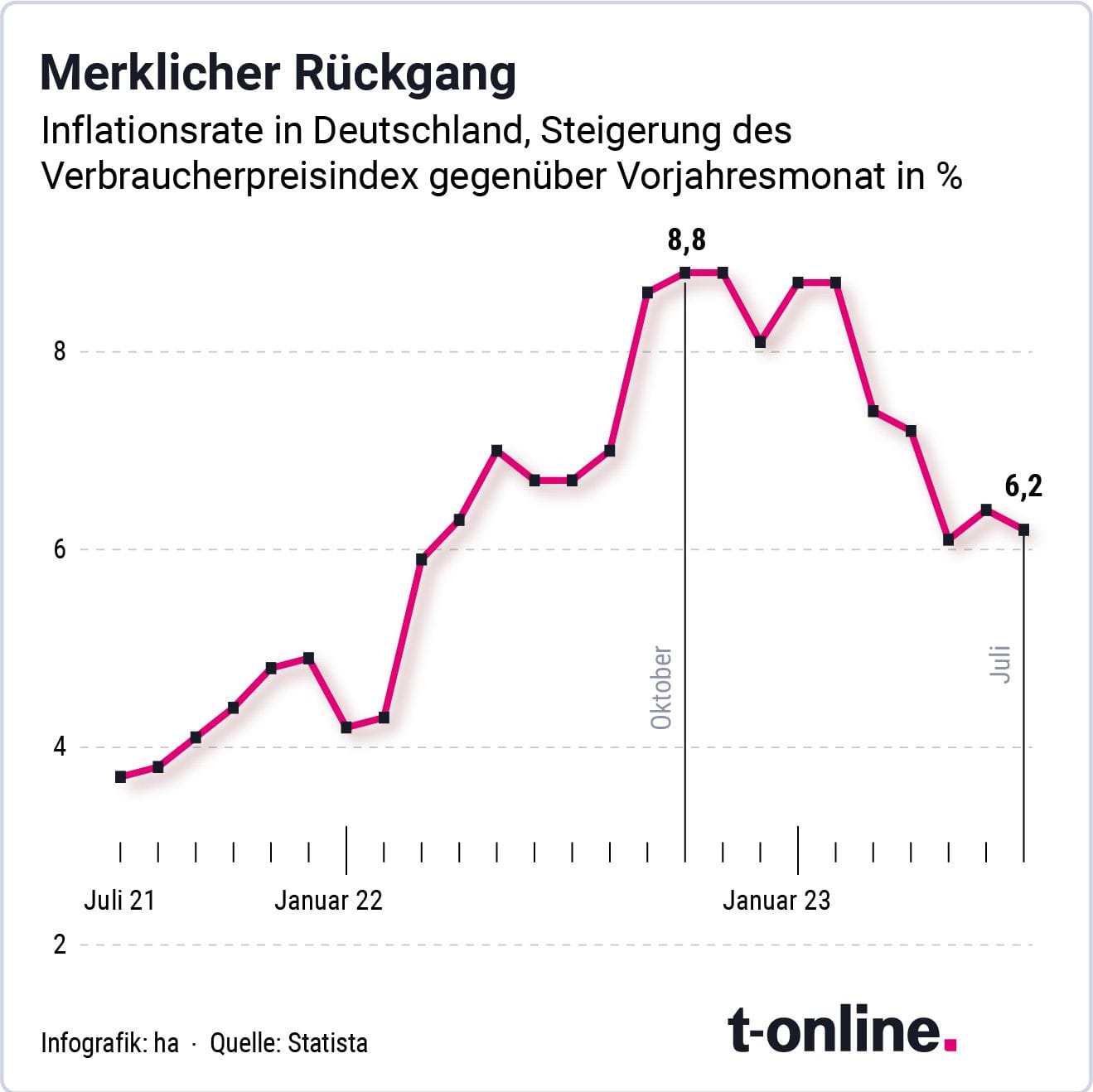

Es gibt keinen anderen Ausweg für die EZB, als die Inflation zu bekämpfen. Zwischenzeitlich lag die Inflationsrate im November 2022 sogar bei 8,8 Prozent. Die aggressive Geldpolitik der EZB, die versucht, die Inflation mit schnellen Schritten durch Leitzinserhöhungen von 0,5 auf 4,25 Prozent innerhalb weniger Monate auf einen Wert von 2 bis 2,5 Prozent zu drücken, zeigt Wirkung.

Allerdings besteht die Gefahr, dass die Wirtschaft durch zu schnelle und zu große Zinsschritte in eine Rezession abrutscht. Aus diesem Grund muss die EZB stets abwägen zwischen einem akzeptablen Wohlstandverlust durch Geldentwertung und einer sich abkühlenden Wirtschaftsleistung – eine Gratwanderung, die auch negative Konsequenzen mit sich bringt.

Das können Sie tun, damit ihr Geld geschützt ist

Es gibt verschiedene Möglichkeiten, Geld vor der Entwertung durch Inflation zu schützen. Zum Beispiel ist Festgeld mit einem Zinssatz von 2,5 Prozent ein Weg, den Kaufkraftverlust durch die Inflation auszugleichen. Aus 50.000 Euro würden in zehn Jahren durch Zins und Zinseszins immerhin rund 64.000 Euro, genug Geld für ein Wohnmobil.

- Festgeld oder Tagesgeld: Vergleichen lohnt sich.

Wer kein Risiko in Kauf nehmen möchte und viel Geduld hat, könnte in zehnjährige Bundesanleihen investieren mit einem aktuellen Zinssatz von 2,6 Prozent pro Jahr (WKN: BU2Z01). Bei einer Investition von 50.000 Euro würden 1.300 Euro Zinsen anfallen, die jährlich ausgeschüttet werden. Daraus ergibt sich ein Zinsertrag über zehn Jahre von insgesamt 13.000 Euro abzüglich Gebühren. Das investierte Kapital wird nach Auslaufen der Anleihe zurückgezahlt.

Wer bereit ist, höhere Risiken einzugehen, kann mit ETF- oder Fondssparplänen durchschnittliche Renditen von sieben bis zehn Prozent erzielen. Hier finden Sie weitere Informationen über Fonds und ETFs. Mit einem Investment von 50.000 Euro und sieben Prozent Wertsteigerung pro Jahr ist es möglich, einen Endbetrag von 98.357 Euro abzüglich Gebühren (50.000 Euro Anfangsinvestition + 48.357 Euro Rendite = 98.357 Euro) zu erzielen.

Aktien haben großes Potenzial bei hohem Risiko

Wenn Sie bereits Erfahrungen an der Börse beispielsweise mit Investmentfonds gesammelt und Spaß daran haben, sich mit den Finanzmärkten zu beschäftigen, könnten Sie sich auch Einzelwerte ins Depot legen. Natürlich sollten Sie stets zwischen Chancen und Risiken abwägen.

Aktienanleger sollten keine Angst vor der hohen Schwankungsanfälligkeit (Volatilität) von Aktienkursen im Vergleich zu ETFs und Fonds haben. Dass ein Einzelinvestment in einem Jahr einen Buchverlust von -30 Prozent einbringt, ist an der Börse völlig normal. Dafür könnten es im nächsten Jahr +35 Prozent und im darauffolgenden Jahr +15 Prozent Wertzuwachs sein. Im Endeffekt ergeben sich bei Einzelwerten Chancen, über viele Jahre hinweg höhere Renditen zu erzielen, als es mit ETFs oder Fonds möglich ist.

Für alle Anlageformen gilt: Wer geduldig ist, wird am Ende dafür belohnt.

- eigene Recherche

- bundesbank.de: "Zitate von Karl Otto Pöhl"

- boerse-frankfurt.de

- statista.com

- destatis.de: Statistisches Bundesamt

- laenderdaten.info

- br.de: "Die Ölkrise der 70er Jahre"

Quellen anzeigen