Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Experte erklärt Sieben Tipps, wie Sie beim Traden kein Geld verlieren

Trading wirkt wie der Weg zum schnellen Geld, doch viele Trader machen auch hohe Verluste. t-online hat mit einem Trading-Experten gesprochen und erfahren, mit welchen Tricks Sie ihre Risiken begrenzen können.

Inhaltsverzeichnis

- 1. Begrenzen Sie Ihre Verluste

- 2. Realisieren Sie Ihre Gewinne nicht zu früh

- 3. Stellen Sie erst eine Strategie auf, bevor Sie kaufen

- 4. Stecken Sie nicht Ihr gesamtes Geld in eine Position

- 5. Seien Sie vorsichtig bei CFDs

- 6. Steigern Sie sich langsam und nutzen Sie Demokonten

- 7. Vorsicht bei Trading-Gruppen

- An diesen Börsen können Sie Wertpapiere kaufen

Der Boom von Neobrokern wie Trade Republic oder Scalable sorgt dafür, dass immer mehr Menschen ihr Glück an der Börse versuchen. Dabei setzen sie nicht mehr nur auf langfristige Investments, sondern auch auf kurzfristige Verkäufe und Käufe – das sogenannte Trading. Hier lesen Sie mehr dazu.

Doch der Versuch, mit kurzfristigem Handel hohe Rendite einzufahren und dabei von den Schwankungen auf den Finanzmärkten zu profitieren, ist in den meisten Fällen nicht von Erfolg gekrönt. So ergaben mehrere Studien, dass die meisten Daytrader unterm Strich jedes Jahr Verluste schreiben.

"Viele Trading-Anfänger fangen erst einmal an, wild zu investieren, ohne sich vorher eine Strategie ausgedacht zu haben", erklärt Roland Ullrich, der das Buch "Trading-Psychologie für Dummies" geschrieben hat. "Das ist ungefähr so, als würde ein Nichtschwimmer versuchen, das Schwimmen im tiefen Wasser zu lernen." Der Volkswirt und Finanzanalyst hat t-online erklärt, was Sie beim Trading besser machen können als der Durchschnitt.

1. Begrenzen Sie Ihre Verluste

Die Nobelpreisträger Daniel Kahnemann und Amos Tversky haben bereits vor mehr als 40 Jahren festgestellt, dass Menschen die Tendenz haben, Verluste höher zu gewichten als Gewinne. Das heißt: In Situationen der Unsicherheit, etwa an der Börse, tendieren sie dazu, Gewinne schneller zu realisieren als Verluste. Eine Aktie, die sich im freien Fall befindet, wird also nicht rechtzeitig verkauft.

"Das ist der Grund, warum die meisten Trader insgesamt Verluste machen", betont Roland Ullrich. Der Experte gibt ein Rechenbeispiel: Wer beim Trading 10 Prozent seines Kapitals verliert, müsse – um wieder zu seinem Anfangsstatus zurückzukommen – nun eine positive Performance mit einem Plus von 11 Prozent abliefern.

- Wichtige Tipps: Diese fünf Gefahren lauern in Ihrem Depot

Wer jedoch 50 Prozent seines Kapitals verliere, müsse das mit einer positiven Rendite von 100 Prozent ausgleichen. "Das ist kaum zu schaffen. Von so einem großen Verlust erholen sich die meisten Trader nicht mehr", sagt Ullrich.

Sein Tipp deshalb: "Setzen Sie sich vorher einen Verluststopp, das heißt den Kurs, bei dem Sie wieder verkaufen. Es fällt schwer, Verluste und somit einen Fehler zu akzeptieren, aber das gehört dazu." Ein gängiger und fataler Fehler sei auch, bei Verlusten nachzukaufen.

2. Realisieren Sie Ihre Gewinne nicht zu früh

Anleger gewichten Gewinne weniger stark als Verluste und tendieren daher an der Börse dazu, sich risikoavers zu verhalten, wenn die Kurse einer gekauften Aktie steigen.

"Wir wollen sofort konsumieren. Das heißt, wir wollen den Gewinn schnell mitnehmen", sagt Ullrich. Dabei sei das häufig die falsche Strategie. "Wir haben eine gute Investment-Entscheidung getroffen, der Kurs steigt. Die Wahrscheinlichkeit, dass es noch weiter nach oben geht, ist hoch, daher lohnt es sich nicht, den Gewinn direkt zu realisieren."

In Kombination damit, dass Trader dazu neigen, ihre Verluste nicht zu begrenzen, seien schnelle Gewinnmitnahmen besonders fatal. Denn dadurch würden Verlustserien durch Gewinnserien nicht mehr ausgeglichen werden.

"Wer trotzdem kein Risiko eingehen möchte, kann, wenn sich der Kurs nach oben bewegt, seinen Verluststopp nachziehen beziehungsweise höhersetzen", sagt Ullrich. Wer bei 80 Euro eingestiegen ist, könne, wenn der Kurs bei 100 Euro steht, seine Grenze von 70 Euro auf den Einstandskurs von 80 Euro verschieben und so Verluste ausschließen.

3. Stellen Sie erst eine Strategie auf, bevor Sie kaufen

"Sobald eine Aktie oder ein anderes Finanzinstrument gekauft wurde, sind Sie als Trader befangen und emotional", sagt Ullrich. Die Folge: Vorschnelle Gewinnmitnahmen, zu spät realisierte Verluste. "Deshalb sollten Sie die gesamte Vorarbeit vor dem Trade selbst leisten – und sich dann zurücklehnen."

Wichtig ist also, sich im Klaren zu sein: Bei welchem Kurs möchte ich einsteigen, wann wieder verkaufen? Was ist der höchste Verlust, den ich in Kauf nehmen möchte?

- Mit einer Stop-Loss-Order können Sie als Trader einen Kurs bestimmen, der unterhalb der aktuellen Notierung liegt. Ab diesem Kurs wird automatisch ein Verkaufsauftrag für das Wertpapier ausgelöst. Stop-Loss-Order werden wie ein normaler Wertpapierauftrag erteilt.

- Umgekehrt verhält es sich bei der Take-Profit-Order. Hierbei erteilen Sie dem Broker die Anweisung, eine offene Position oder einen Trade bei einem bestimmen Höchstpreis zu schließen.

"Werden Sie sich vor jedem Trade bewusst, zu welchem Kurs Sie im Gewinn- und Verlustfall verkaufen wollen und wie lange Sie die Position halten wollen. Setzen Sie auch die Positionsgröße, also die Summe, die Sie investieren wollen, vorab fest", sagt Experte Ullrich.

"Wenn Sie dann eine Take-Profit-Order in Kombination mit einer Stop-Loss-Order einsetzen, müssen Sie im Prinzip keine Zeit mehr in Ihren Trade investieren – alle Entscheidungen haben Sie schon vorab getroffen."

- Einfach erklärt: Was muss ich beim Aktienhandel alles beachten?

- Muster in den Kursen: Wie mache ich mit der Chartanalyse Gewinn?

4. Stecken Sie nicht Ihr gesamtes Geld in eine Position

"Die Faustregel besagt: Sie sollten nie mehr als zwei Prozent Ihres Gesamtkapitals in einem Trade riskieren", so Ullrich. Allerdings gelte diese Regel eher für Depotvolumen von mehr als 10.000 Euro. "Bei einem kleineren Depot wird es bei zwei Prozent schwer, die Gebühren wieder reinzuholen."

Dennoch sollten auch Trader mit geringem Depotvolumen ihre Positionen so klein wie möglich halten. Denn: Je größer Ihre Positionen sind, umso schwieriger ist es, sich von einer Verlustserie wieder zu erholen.

5. Seien Sie vorsichtig bei CFDs

CFDs, kurz für Contracts for Difference, sind bei Daytradern sehr beliebt. Das sind Differenzkontrakte, also spezielle Wertpapiere, mit denen Sie auf künftige Kursverläufe von Aktien oder Wertveränderungen von Währungen oder Rohstoffen spekulieren können.

Der Trader erwirbt dabei von einem CFD-Anbieter beispielsweise eine virtuelle Aktie und hinterlegt einen Geldbetrag als Sicherheit. Wenn die Laufzeit des CFDs endet, verkauft der Anleger die Aktie zurück an den Anbieter. Ist die Aktie während der Laufzeit gestiegen, erzielt der Anleger einen Gewinn, ist sie gesunken, einen Verlust. Mehr zu CFDs lesen Sie hier.

Laut der Finanzaufsicht Bafin machen jedoch mehr als drei Viertel der Anleger beim CFD-Trading Verluste. "Ich mache mich damit womöglich in der Szene unbeliebt, würde aber Anfängern raten, wirklich extrem vorsichtig bei CFDs zu sein", betont Trading-Experte Ullrich. Wenn Sie mit CFDs handeln möchten, sollten Sie den Tipp Ullrichs beachten: "Wählen Sie kleine Positionsgrößen und geringe Hebel, setzen Sie sich eine klare Strategie und halten Sie sich an Ihr Regelwerk."

6. Steigern Sie sich langsam und nutzen Sie Demokonten

Sogenannte Hebel in Finanzprodukten wie Derivaten können Gewinne vervielfachen, wirken aber genauso in die andere Richtung. Das heißt: Sie können Ihre Verluste stark erhöhen. Anfänger könnten sich mit Hebeln schnell verzetteln, betont Ullrich. "Trading ist ein Handwerk und will gelernt sein", betont der Experte für Finanzpsychologie.

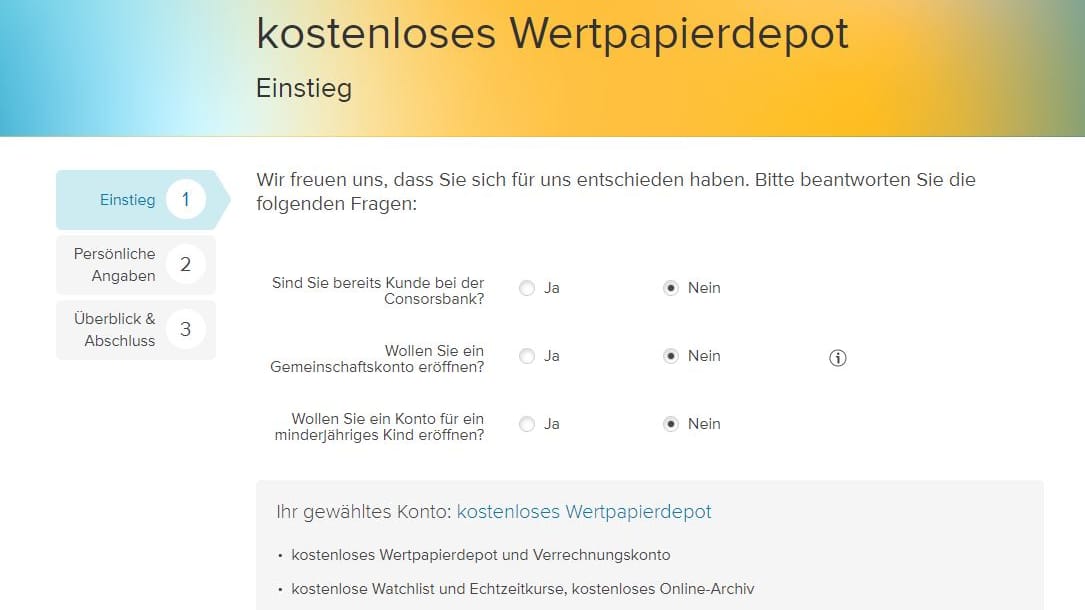

Daher sollten Sie zunächst ohne Hebel traden und sich dann langsam steigern, wenn Sie mehr Wissen und Erfahrung haben. "Viele Online-Broker bieten auch Demokonten an, auf denen Sie in der Simulation Strategien und Instrumente ausprobieren können. Es lohnt sich, dort erstmal einige Wochen oder sogar Monate das Traden zu üben."

7. Vorsicht bei Trading-Gruppen

Die Verbraucherzentrale Baden-Württemberg warnt vor Trading-Gruppen in den sozialen Medien. "Wenn Trading-Gruppen auf Whatsapp oder YouTube den raschen Reichtum mit wenig Geld versprechen, sollten die Alarmglocken schrillen. Sowas ist immer unseriös", sagt Niels Nauhauser, Abteilungsleiter Altersvorsorge, Banken und Kredite bei der Verbraucherzentrale, auf Anfrage von t-online.

Etwas anderes ist das sogenannte Social Trading. Hier bilden Sie die Anlagestrategien, also die Portfolios, anderer Mitglieder eines sozialen Netzwerkes nach.

So funktioniert Social Trading: Zunächst registrieren Sie sich bei der Plattform, wählen eine Handelsstrategie aus und erteilen Ihr Einverständnis, die einzelnen Handelsentscheidungen für Ihr eigenes Depot kopieren und ausführen zu lassen. Die Social-Trading-Plattform leitet die Handelsentscheidung des Traders als Ihre Order an einen Kooperationspartner – etwa ein Kreditinstitut – weiter, der sie dann ausführt. Mehr dazu lesen Sie hier.

Social Trading gilt oft als günstigere Alternative zur professionellen Vermögensverwaltung. Allerdings sollten Sie bei der Auswahl des Traders, dessen Handelsstrategie Sie übernehmen wollen, besonders sorgfältig sein.

Alternativ kann es sich lohnen, wenn Sie die auf der der Plattform öffentlich gemachten Depots auch einfach nur ansehen – und sich inspirieren lassen.

An diesen Börsen können Sie Wertpapiere kaufen

In Deutschland können Sie Wertpapiere an verschiedenen Börsen kaufen, darunter die Börse Frankfurt, dem Xetra-System der Börse Frankfurt sowie Regionalbörsen wie Stuttgart oder Berlin. Außerdem können Sie viele Wertpapiere im außerbörslichen Direkthandel bei Händlern wie Trade Gate oder Lang & Schwarz kaufen und so Börsengebühren und Maklercourtage sparen.

Bei Standardwerten wie Dax-Aktien bestehen wenige Unterschiede zwischen den Handelsplätzen, anders sieht es bei Nebenwerten aus. Hier sollten Sie darauf achten, dass Ihr Wertpapier rege am Handelsplatz Ihrer Wahl gehandelt wird – sonst kann es passieren, dass der Preis nicht marktgerecht ist.

Ebenso sollten Sie versuchen, zu regulären Börsenzeiten zu handeln, da außerhalb dieser Zeiträume die Differenz zwischen An- und Verkaufskurs, der sogenannte Spread, höher ist.

- Eigene Recherche

- Telefon-Gespräch mit Trading-Experte Roland Ullrich

- Mailverkehr mit Niels Nauhauser, Abteilungsleiter Altersvorsorge, Banken, Kredite Verbraucherzentrale Baden-Württemberg

- Bafin

- tagesschau.de

- finanzen.net

Quellen anzeigen