Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Ohne großes Vermögen So investieren Sie ganz leicht in Immobilien

Seit Jahren steigen die Preise von Immobilien. Wenn Sie auch davon profitieren wollen, können Sie in einen Immobilien-ETF investieren. So geht's.

In Wohnkomplexe, Hotels oder Büro-Hochhäuser investieren und von steigenden Preisen profitieren: Viele Menschen denken, dass das nur Menschen möglich ist, die viel Geld auf der hohen Kante haben. Doch das stimmt nicht unbedingt. Mit einem Immobilien-ETF können Sie bereits mit wenigen Euro am Immobilienmarkt aktiv werden.

- Börse & Märkte: Vergleichen Sie hier alle ETFs

Doch was ist ein Immobilien-ETF überhaupt? Welche Vorteile bietet Immobilien-ETFs gegenüber einem herkömmlichen Investment in Häuser und Wohnungen? Und was ist der Unterschied zu einem Immobilienfonds? t-online beantwortet die wichtigsten Fragen.

Was sind Immobilien-ETFs?

Immobilien-ETFs sind eine Spezialform eines Aktien-ETFs. Bei einem Immobilien-ETF investieren Sie als Anleger in einen Aktienindex, in dem ausschließlich Aktien von Immobilienunternehmen gelistet sind. Mehr dazu lesen Sie hier.

So funktioniert ein ETF:

Bei einem ETF bildet ein Computeralgorithmus einen ganzen Index, etwa einen Aktienindex oder einen Anleiheindex, nach. ETFs werden deshalb auch Indexfonds oder passive Fonds genannt.

- Spezielle Aktienfonds: Warum ETFs eine beliebte Form der Geldanlage sind

- Passives Investieren: Wie viel Rendite werfen ETFs ab?

Immobilienunternehmen können dabei alle möglichen Firmen sein, die am Immobilienmarkt aktiv sind – also Geld aus Vermietung, Verkauf oder Verpachtung generieren. Zu ihnen zählen etwa Wohnungsbaugesellschaften, Hausverwaltungsunternehmen oder Baufirmen, die sich auf Shoppingmalls spezialisiert haben.

Eine spezielle Form der Immobilien-ETFs sind sogenannte REITs (Real Estate Investment Trust): Das sind Firmen, die die Anlagegelder in Immobilien investieren – sie sind letztlich eine Mischform aus einem Fonds und einer herkömmlichen Aktiengesellschaft. Der Vorteil für Sie als Anleger: REITs sind gesetzlich dazu verpflichtet, 90 Prozent der Gewinne an seine Anteilseigner – also an Sie – auszuschütten.

- Jährliche Auszahlung: Wie Sie von Firmengewinnen profitieren

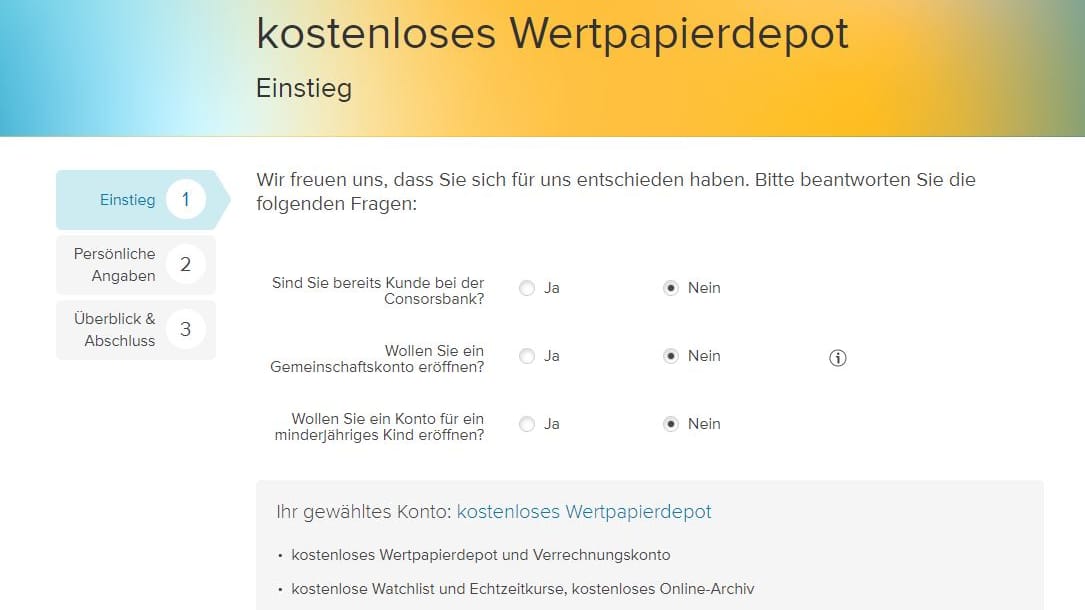

- Geldanlage: In drei Schritten zum eigenen Wertpapierdepot

- Per Smartphone handeln: So kaufen Sie besonders billig Aktien

Welche Immobilien-Aktienindizes gibt es überhaupt?

Es gibt zahlreiche Indizes, die unterschiedlich viele Aktien von Immobilienfirmen und REITs listen. Sie erkennen solch einen Index häufig an seinem Namen, der oft die Begriffe "Real Estate" oder auch "REIT" enthält.

- Beispiele für Indizes: Deutscher Immobilienaktienindex, Immobilien Austrian Traded Index, FTSE EPRA Global Real Estate Index oder Stoxx Europe 600 Real Estate Cap

Wenn Sie in einen Immobilien-ETF investieren wollen, ist der dem ETF zugrundeliegende Index sehr wichtig. Denn davon hängt ab, wie breit der ETF das Risiko streut. Beispiele für Immobilien-ETFs sind:

TypISIN | Letzter Kurs | TER | Index |

|---|---|---|---|

SPDR Dow Jones Global Real Estate UCITS ETF ETF ETFIE00B8GF1M35 | 28,69 | 0,40% | DJ Global Select Real Estate Securities Index |

iShares STOXX Europe 600 Real Estate UCITS ETF (DE) ETF ETFDE000A0Q4R44 | 13,86 | 0,46% | STOXX Europe 600 Real Estate |

Amundi FTSE EPRA NAREIT Global Developed ETF ETFLU1832418773 | 37,12 | 0,45% | FTSE Epra Nareit Dev.Ind. |

Gut zu wissen: Immobilien-ETFs bilden sogenannte Immobilienaktien-Indizes nach, nicht Immobilien-Indizes. Mit letzteren meint man einen Index, der die Preisentwicklung von Immobilien darstellt – und nicht die Wertentwicklung von Immobilienfirmen.

Was ist der Unterschied zu Immobilienfonds?

Der zentrale Unterschied zwischen einem Immobilien-ETF und einem Immobilienfonds liegt in dem Anlageobjekt: Während ein Immobilien-ETF in Aktien von Immobilienunternehmen investiert, legt ein Immobilienfonds das Geld in "echte" Immobilien an – also Wohnhäuser oder Bürokomplexe etwa.

Bei einem Immobilienfonds entscheidet deshalb auch kein Computeralgorithmus über die genaue Zusammensetzung, sondern ein Fondsmanager. Er steuert den Fonds und kauft Immobilien an oder verkauft sie.

- Kaufen, Aktien, ETFs: 8 einfache Strategien fürs Immobilien-Investment

Die Folge: Aktive Immobilienfonds sind deutlich teurer als Immobilien-ETFs (siehe unten). In einen Immobilien-ETF können Sie meist auch schon ab wenigen Euro investieren – etwa über einen Sparplan.

Gut zu wissen: Bei Immobilienfonds unterscheidet man noch einmal in offene sowie geschlossene Fonds.

- Offene Immobilienfonds: Lohnt sich die Geldanlage für Sparer?

- Geldanlage: Finger weg von geschlossenen Immobilienfonds

Worauf sollte ich bei einem Immobilien-ETF achten?

Wenn Sie sich für einen Immobilien-ETF entscheiden möchten, sollten Sie auf Folgendes achten:

- Streuung: Der wichtigste Punkt. Hier sollten Sie einen Blick auf den Index werfen, der dem ETF zugrunde liegt. Denn davon hängt Ihr Risiko ab.

- Preis: Auskunft über den Preis gibt die sogenannte Gesamtkostenquote, auch TER genannt. Sie gibt die laufenden Verwaltungskosten eines Fonds für ein Jahr an. Eine hohe TER reduziert Ihren Ertrag, Rendite genannt, auf Dauer.

- Ausschüttung: Die Ausschüttungsquote bei einem REIT ist sehr hoch (siehe oben). Die Frage ist, ob die Gewinne an die Anleger direkt weitergereicht oder wieder reinvestiert werden. Letzteres heißt auch thesaurierend.

- Sparplan: Möchten Sie regelmäßig in einen Immobilien-ETF investieren, sollten Sie darauf achten, dass der ETF sparplanfähig ist. Ein ETF-Sparplan ist je nach Anbieter bereits ab 25 Euro im Monat möglich.

Wie sinnvoll sind Immobilien-ETFs?

Wenn Sie in Immobilien investieren möchten und auf das "Anfassen" des Betongolds verzichten können, sind Immobilien-ETFs durchaus eine sinnvolle Möglichkeit, um an den Gewinnen im Immobilienmarkt teilzuhaben. Denn sie weisen einige zentrale Vorteile gegenüber dem Investment in Immobilienfonds auf – seien es geschlossene oder offene:

- Kosten: Immobilien-ETFs sind deutlich günstiger als Immobilienfonds. Denn hier muss kein Fondsmanager bezahlt werden, der auswählt, in welche Immobilien die Anlagegelder investiert werden sollen. Folglich ist die sogenannte Gesamtkostenquote, TER genannt, sehr niedrig. Die TER beträgt bei Immobilien-ETFs etwa 0,25 bis 0,7 Prozent im Jahr. Zum Vergleich: Immobilienfonds fangen meist erst ab 0,8 Prozent an.

- Ausschüttungsquote: Bei einem Investment in einen REIT-Index ist die Ausschüttungsquote der Gewinne sehr hoch (siehe oben). Das mag für viele Anleger ein Pluspunkt von Immobilien-ETFs sein.

- Risiko: Immobilien-ETFs streuen das Risiko sehr breit. Anders als etwa ein geschlossener Immobilienfonds, der nur in ein Objekt investiert, legen Sie mit einem Immobilien-ETF in viele verschiedene Immobilien an – je nach Index in Deutschland, Europa oder sogar weltweit.

Diesen Nachteil haben Immobilien-ETFs

Doch Immobilien-ETFs haben auch einen zentralen Nachteil. Denn mit einem Immobilien-ETF investieren Sie in Aktien, die mitunter starken Schwankungen ausgesetzt sind. Zwar reduziert sich das Risiko, je breiter Sie streuen – aber ein Restrisiko bleibt dennoch.

Abhängig von Ihrer Risikoneigung sollten Sie darauf achten, dass der Anteil von Immobilien-ETFs in Ihrem Depot nicht allzu groß ist. Experten raten, dass Immobilien-ETFs etwa fünf bis zehn Prozent im Wertpapierdepot ausmachen sollten.

- Eigene Recherche

- zendepot.de

- fitformoney.de

- weltsparen.de

Quellen anzeigen