Die subjektive Sicht des Autors auf das Thema. Niemand muss diese Meinung übernehmen, aber sie kann zum Nachdenken anregen.

Was Meinungen von Nachrichten unterscheidet.Extrem hohe Inflation Was Sie jetzt über den Börsen-Crash wissen sollten

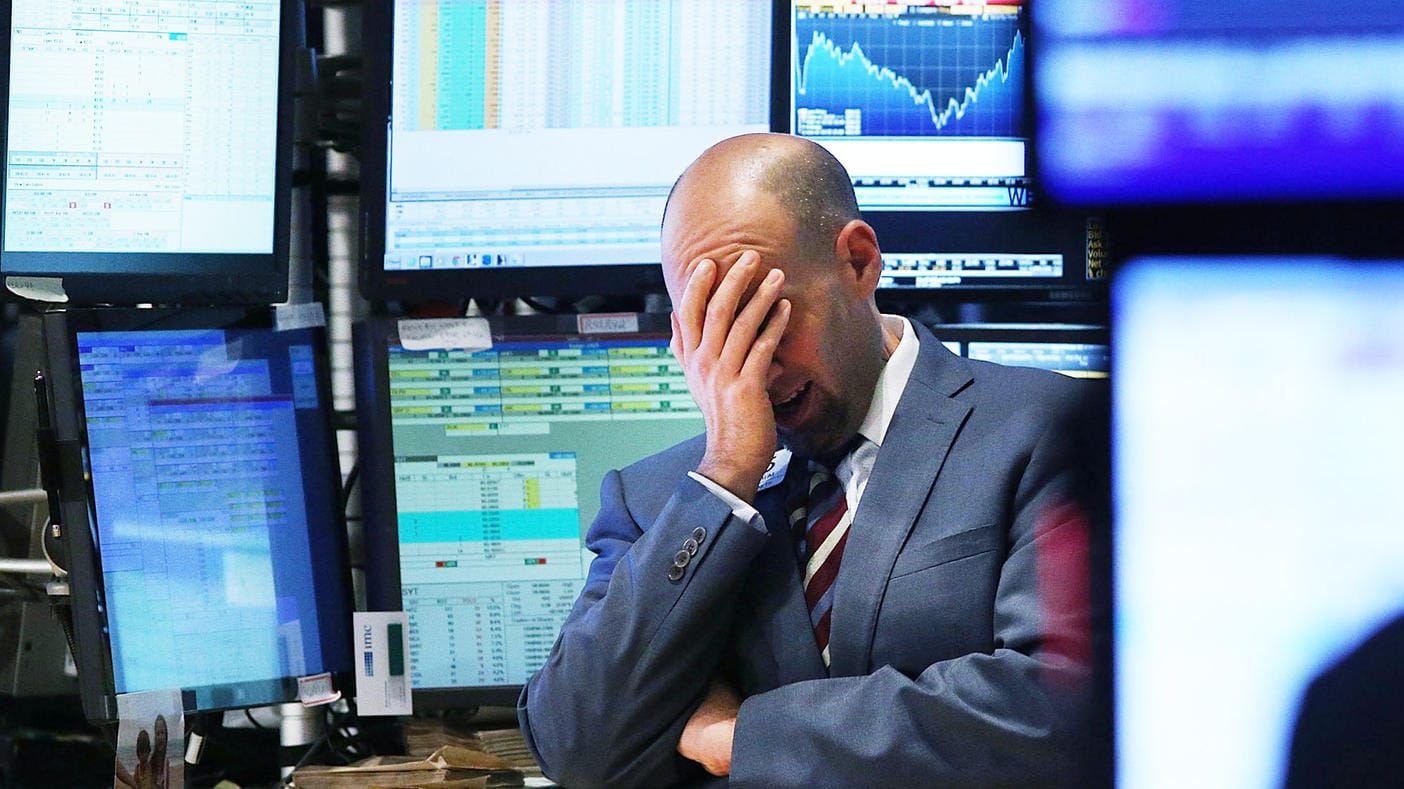

Die Finanzmärkte brechen ein. Viele denken deshalb an den großen Crash. Warum sich ein Blick in die Vergangenheit lohnt.

Korrektur, Absturz, Crash – das klingt übel. Sehr übel. Seit Wochen geht es gefühlt nur noch abwärts an den Aktienmärkten. Das aktuelle wirtschaftliche und politische Umfeld ist schlecht.

Die extrem hohe Inflation, sehr teure Rohstoffe, die noch immer gestörten Lieferketten, die sportliche Zinswende in den USA als Reaktion auf die Inflation – all das ist ein Mix, der Investoren so gar nicht schmeckt. Der kriegerische Übergriff Russlands auf die Ukraine belastet zusätzlich. Niemand weiß, ob dieser Krieg weiter eskaliert, wann und wie er endet.

Selten gab es so viele Risiken für die Wirtschaft und damit für die Börse. Da wundert es eigentlich, dass sich die großen Indizes noch relativ gut halten. Der Dax oder auch der amerikanische S&P 500 haben seit Jahresbeginn gerade mal 20 Prozent verloren.

Mein erster Crash ist der schlimmste

Angesichts dessen, was sich da zusammengebraut hat und noch weiter zusammenbrauen könnte, ist das kein allzu starker Absturz. Auch wenn sich das beim Blick auf unsere Depotauszüge anders anfühlt. Genau genommen ist das noch nicht einmal ein Crash.

- Aktueller Kurs: Wo steht der Dax gerade?

Apropos Crash: Leider gehören diese einfach dazu, wenn wir länger an der Börse aktiv sind. Sie kommen immer wieder, nur weiß man eben nie, wann.

Ich habe bereits drei Crashs erlebt. Der erste war der schlimmste, nicht nur gemessen an den Kursverlusten. Ich wusste damals, zu Beginn des Jahrtausends gar nicht, wie mir geschah. Als noch recht unerfahrene und junge Aktionärin war ich ziemlich schockiert, als es mit dem Dax um mehr als 70 Prozent abwärtsging.

Mehr Fonds, weniger Einzelaktien – das hilft

Andere Indizes stürzten damals ähnlich stark ab. Das Platzen der Internetblase war laut und heftig. Mein mit Internetaktien vollgestopftes Depot hat es übel erwischt. Die Erholung dauerte ein paar Jahre, aber ich bin der Börse treu geblieben.

Mein zweiter Crash war etwas weniger hart – sowohl mit Blick auf meine Verluste als auch psychologisch. Ich war in der Finanzkrise schon sehr viel langfristiger aufgestellt, habe mit relativ breiter Risikostreuung investiert. Mehr Fonds, weniger Einzeltitel – das hat geholfen.

Damals habe ich mich erstmals getraut, in einen Kursrutsch hinein nachzukaufen. Es hat sich gelohnt. Und dann kam der schnellste und heftigste Crash aller Zeiten: der Corona-Crash. Auch vor zwei Jahren habe ich wieder nachgekauft. Zum Glück, denn die Erholung kam fast genauso schnell und heftig wie der Absturz.

Antizyklisches Investieren in der Krise

Ich nutze schwache Börsenphasen und Crashs konsequent dazu, meine Positionen auszubauen. Auch wenn das psychologisch nicht so einfach ist. Wer kauft schon gerne, wenn alle anderen verkaufen? Es fühlt sich ein bisschen falsch an, als ob man als Anlegerin auf der falschen Seite stehen würde. Aber es funktioniert. Der Fachbegriff dazu: antizyklisches Investieren.

Aber zurück zu den Crashs und meinen Lehren daraus. Von Zeit zu Zeit durchlaufen die Aktienmärkte lange und tiefe Phasen des Abschwungs. Geht es mehr als 25 Prozent abwärts, redet man von einem Crash. Wie lange dieser dauert und wie weit es abwärts geht, weiß niemand.

Es kann auch ziemlich lange dauern – normalerweise eher Jahre als Monate (wie nach dem Corona-Crash) –, bis die Märkte sich erholen. Langfristig aber wird der lange Atem belohnt. Auf Sicht von zehn und mehr Jahren bringen gut diversifizierte Aktiendepots oder Indizes wie der Weltaktienindex MSCI World eine Rendite von sechs bis zehn Prozent.

Panikverkäufe sollten Sie unbedingt vermeiden

Diese Rendite können wir aber nur erzielen, wenn wir in stürmischen Marktphasen die Ruhe bewahren. Panikverkäufe sollten wir unbedingt vermeiden. Wenn Sie heute Ihr Depot leer räumen, dann realisieren Sie die Verluste der vergangenen Monate.

Die Erholung werden Sie wahrscheinlich verpassen. Studien zeigen das leider immer wieder: Wer in der Korrektur oder im Crash die Nerven verliert, der hat selten die Nerven, später, nachdem es noch stärker abwärtsging und die Stimmung noch schlechter ist, wieder einzusteigen. Oft steigen Privatanleger dann sogar zu höheren Kursen wieder ein.

Natürlich wäre es am schönsten, wenn wir nur in guten Marktphasen investiert wären, vor dem Absturz aber unsere Schäfchen ins Trockene bringen würden. So einfach ist das aber nicht. Natürlich können Sie versuchen, die stärksten Rücksetzer nicht mitzumachen.

Keine Angst vor dem Crash

Aber wann steigen Sie wieder ein? Wann hat der Markt seinen Boden erreicht? Wann startet die Erholung? Oben verkaufen, unten kaufen? Der Traum jedes Anlegers. Timing funktioniert in der Regel nicht. Der lange Atem aber zahlt sich aus.

Wenn Sie also wie ich langfristig investieren, dann müssen Sie vor einem Crash nicht allzu große Angst haben. Er wird sich, wenn er denn kommt, ätzend anfühlen. Er wird Ihr Depot hart treffen. Aber die Erholung kommt irgendwann, auch wenn es einige Geduld (den langen Atem!) braucht. Noch stecken wir aber "nur" in einer tiefen Korrektur; auch wenn es einen Crash bei den Technologieaktien gab.

Noch eine Erkenntnis: Manchmal bewegen sich Markt und Wirtschaft in entgegengesetzte Richtungen. Das liegt wohl auch daran, dass an der Börse die Zukunft gehandelt wird. Crashs enden meistens dann, wenn die Stimmung am schlechtesten ist.

Es gilt: Time, not Timing!

Wie es in den kommenden Wochen und Monaten weiter geht? Wenn Sie eine Glaskugel haben, dann melden Sie sich bitte bei mir oder der Redaktion. Ansonsten gilt: Time, not Timing! Bleiben Sie Ihrer Strategie treu. Kaufen Sie vielleicht sogar langsam nach.

Freuen Sie sich über Schnäppchenpreise. Oder schauen Sie einfach gar nicht mehr ins Depot und sitzen Sie diese Börsenphase aus. Aber: Räumen Sie auf keinen Fall Ihr Depot leer! Realisieren Sie keine Verluste, halten Sie durch! Wenn Sie weiter von Ihren Investments überzeugt sind, dann bleiben Sie Ihrer Strategie treu! Langfristig wird sich das bei breiter Risikostreuung sicher auszahlen.