Die subjektive Sicht des Autors auf das Thema. Niemand muss diese Meinung übernehmen, aber sie kann zum Nachdenken anregen.

Was Meinungen von Nachrichten unterscheidet.Demografischer Wandel Die Renten steigen – Wo bitte ist das Problem?

Wer über die Rente diskutiert, kommt um den Begriff "demografischer Wandel" nicht herum. Denn dass unsere Rente mittel- und langfristig in Gefahr ist, liegt nicht etwa an einer schwächelnden Wirtschaft oder hohen Arbeitslosenquote. Deutschland geht es gut. Die Rentenversicherung basiert allerdings auf einer Annahme, die inzwischen völlig überholt ist.

In der letzten Legislaturperiode gab es eine Reihe von Rentengeschenken und auch die jetzige Regierung suggeriert, dass unsere Rente stabile Rentenbeiträge bei gleichbleibendem Rentenniveau auf Dauer verkraften kann. Dabei befinden wir uns an der Schwelle zu einem drohenden Rentenkollaps. Halbherzige Ratschläge, die Bundesbürger sollen doch bitte auch ein wenig privat vorsorgen, werden dem Problem nicht gerecht.

Doch Moment – ist unser Rentensystem nicht aktuell gut aufgestellt? Tatsächlich geht die aktuellste Prognose der Deutschen Rentenversicherung von einem stabilen Rentenversicherungsbeitrag in Höhe von 18,6 Prozent bis zum Jahr 2022 aus. Auch das Rentenniveau ändert sich nicht, kann zwischenzeitlich sogar um 0,1 Prozentpunkte zulegen.

Gleichzeitig werden sich Rentner voraussichtlich über satte Rentenerhöhungen freuen können. Die Rentenanpassung wird in den nächsten Jahren jeweils zwischen 2,64 Prozent und 3,72 Prozent liegen. Dabei werden die Renten der ostdeutschen Senioren durch die schrittweise Rentenangleichung stärker angepasst.

Die Rente ist sicher?!

Rundum gute Nachrichten also für die deutsche Rente in den nächsten vier Jahren. Allerdings gibt es einen Wert, der in der Prognose stutzig machen sollte: die Nachhaltigkeitsrücklage. Diese wird laut der Berechnung von derzeit rund 33 Milliarden Euro auf etwa 19,4 Milliarden Euro sinken. Die Reserven der Rentenversicherung schrumpfen.

Die Nachhaltigkeitsrücklage dient dazu, Beitragsschwankungen abzufangen, die beispielsweise entstehen können, wenn die Beschäftigung saisonbedingt zurückgeht oder die Konjunktur schwächelt. Sie muss mindestens 0,2 Monatsausgaben der Rentenversicherung abdecken können. Drohen die Reserven unter diesen Wert zu fallen, muss beispielsweise mit höheren Rentenversicherungsbeiträgen oder Rentenkürzungen gegengesteuert werden. Steigen die Reserven hingegen über 1,5 Monatsausgaben, können Beitragszahler durch niedrigere Rentenversicherungsbeiträge entlastet werden.

Die Nachhaltigkeitsrücklage wird bis 2022 auf 0,77 Monatsausgaben schrumpfen, während sie 2014 noch bei 1,9 lag. Zwar sind die Reserven auch bis 2022 voraussichtlich nicht soweit aufgebraucht, dass der Rentenversicherungsbeitrag zwingend angehoben werden muss. Allerdings sollten die Reserven angesichts der demografischen Veränderungen stabilisiert und nicht weiter angezapft werden.

Warum unser Rentenversicherungssystem veraltet ist

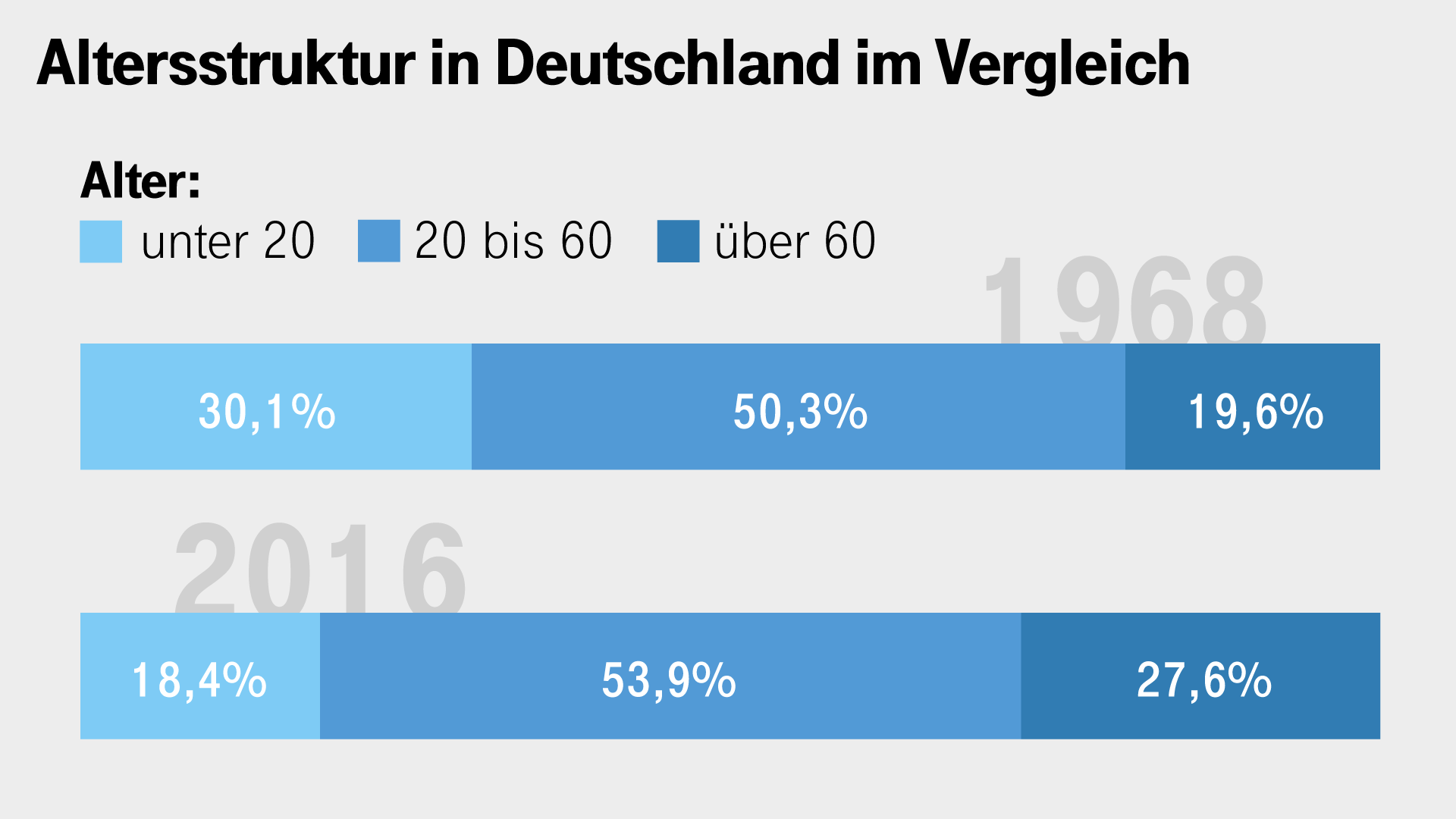

Unser Rentenversicherungssystem basiert auf dem sogenannten Generationenvertrag. Das heißt, dass die berufstätigen Beitragszahler in die Rentenkasse einzahlen, damit aber nicht ihre eigene spätere Rente finanzieren, sondern die Rentenleistungen der jetzigen Senioren. Im Gegenzug sollen zukünftige Generationen von Beitragszahlern dann für ihren Ruhestand einzahlen. Dieses Umlageverfahren wurde in Deutschland 1957 eingeführt und hat bis zum Jahr 1968 die kapitalgedeckte Finanzierung vollständig abgelöst. Sie besteht in dieser Form bis heute. Das Problem: In den 50er- und 60er-Jahren war die Altersstruktur der Bevölkerung noch grundlegend anders.

Die Geburtenrate war höher und weniger junge Menschen studierten, standen also dem Arbeitsmarkt früher zur Verfügung. Darüber hinaus gab es weniger ältere Menschen und die Lebenserwartung war niedriger. Das heißt: Mehr Menschen zahlten in die Rentenkasse ein, während weniger Menschen Rentenleistungen beanspruchten und das im Schnitt auch wesentlich kürzer als heutzutage. Dieses Verhältnis hat sich in den letzten Jahren jedoch deutlich verschoben. Medizinische Fortschritte und Friedenszeiten haben die Lebenserwartung erhöht. Die Zahl der Studenten hat sich in den letzten 50 Jahren etwa versiebenfacht. Und die Geburtenrate ist zwischen 1965 und 2015 von 2,5 auf 1,5 Kinder pro Frau gesunken.

Warum der demografische Wandel jetzt wichtig wird

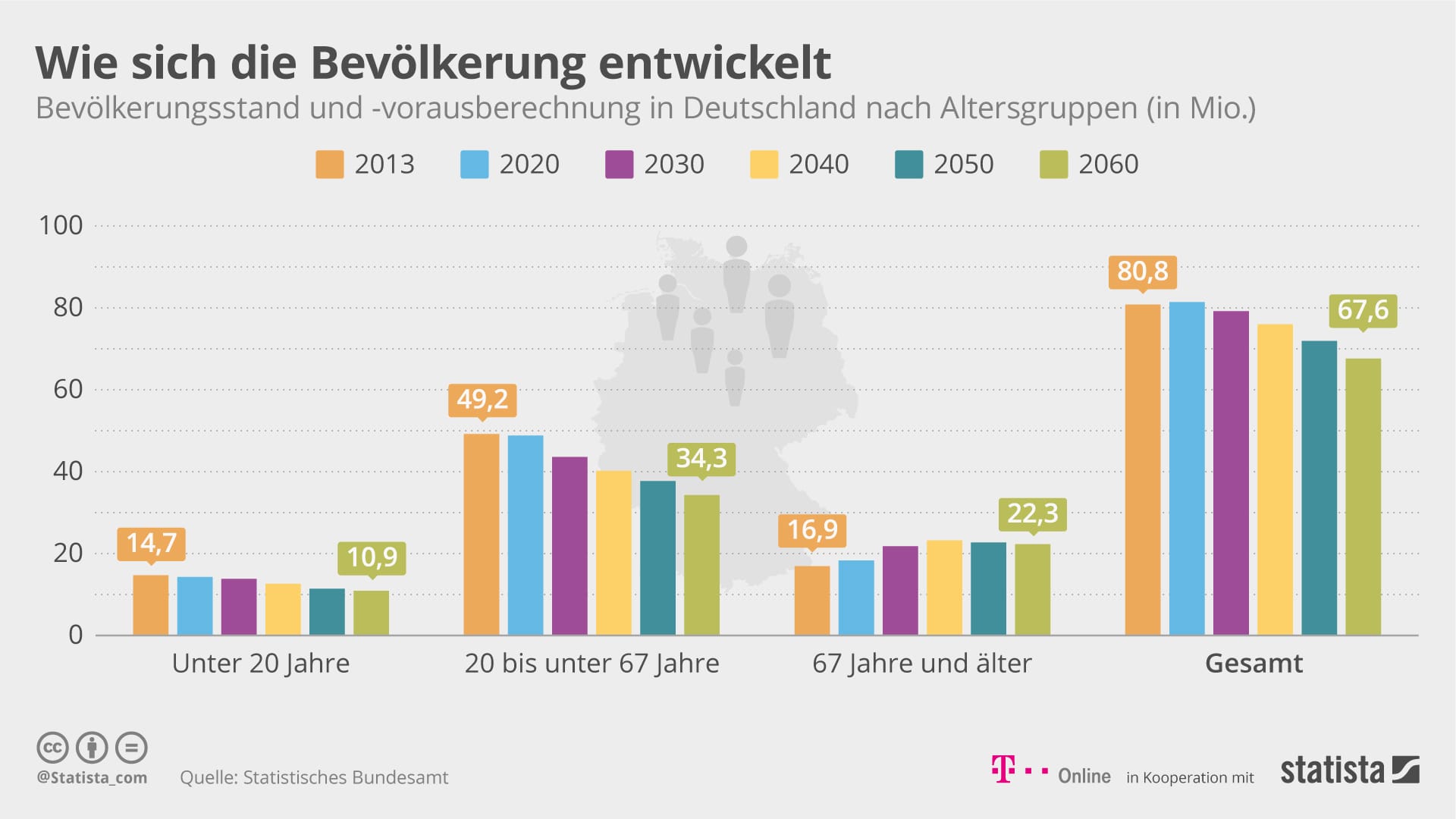

Viele Menschen der geburtenstarken Jahrgänge werden in den nächsten Jahren in Rente gehen, während die aktuelle Generation der Auszubildenden und Studierenden aus den besonders geburtenschwachen Jahren der Nachwendezeit stammen. Das Umlageverfahren kann bei dieser Entwicklung auf Dauer nicht mehr ohne Weiteres funktionieren.

Zwar strebt die jetzige Regierung die sogenannte doppelte Haltelinie an, bei der bis 2025 sowohl der Rentenversicherungsbeitrag stabil bleiben als auch das Rentenniveau bei 48 Prozent gehalten werden soll.

Gleichzeitig blicken Rentenexperten besorgt auf die Zeit danach. Das Bundesarbeitsministerium ging schon im Rentenversicherungsbericht 2016 davon aus, dass der Beitragssatz bis 2030 auf 21,8 Prozent steigen und das Rentenniveau unter 43 Prozent absinken könnte. Damit die Rentenkasse Konjunkturschwankungen dennoch abfedern kann, plädieren Experten daher immer wieder für eine höhere Untergrenze der Nachhaltigkeitsrücklage in Höhe von 0,4 Monatsausgaben.

Embed

Warum wir alle betroffen sind

Wer heute jung ist, wird als Arbeitnehmer in Zukunft noch stärker durch den Rentenversicherungsbeitrag belastet werden. Das betrifft ebenso die Arbeitgeber, die die Einzahlungen in die Rentenkasse zur Hälfte tragen. Denn der Beitrag muss steigen, um die zukünftige Rentnergeneration zu finanzieren. Auch Selbstständige und Beamte, die bisher nicht in die Rentenversicherung einzahlen, könnten zukünftig stärker herangezogen werden – entweder indem sie in die gesetzliche Rentenversicherung überführt werden oder die Rente vermehrt auch über Steuermittel unterstützt wird. Für Rentner könnte es im Gegenzug bei schrumpfenden Reserven und fehlenden Einnahmen zu Nullrunden oder gar Rentenkürzungen kommen. Noch sind wir weit davon entfernt. Allerdings haben die Rentenreformen der letzten Jahre nicht dazu beigetragen, die Rentenversicherung zu entlasten.

Doch was kann die Politik unternehmen, um die Entwicklung zu stoppen? Durch die Umlagefinanzierung wird unser Rentensystem über kurz oder lang strapaziert, wenn die Bevölkerung in Deutschland weiter altert. Ein späterer Einstieg in die Rente, höhere Beiträge und geringere Rentenanpassungen können die Finanzierungsprobleme dauerhaft allenfalls abbremsen. Dabei gibt es aber durchaus einen Hoffnungsschimmer.

Das Beste, was der Rentenkasse in den letzten Jahren passiert ist, waren nicht etwa politische Reformen, sondern die verstärkte Zuwanderung. Denn während der demografische Wandel dafür sorgt, dass die Zahl der Beitragszahler im Vergleich zu den Leistungsempfängern sinkt, wirkt die Zuwanderung dem entgegen. Zwischen 2006 und 2016 ist die Zahl der Rentenversicherten mit ausländischem Pass von 3,16 Millionen auf 5,46 Millionen gestiegen. Ein nachhaltiger Plan für das deutsche Rentenversicherungssystem kommt daher ohne eine funktionsfähige Integration von Zuwanderern nicht aus.

- Deutsche RentenversicherungBundesministerium für Arbeit und Sozialeseigene Recherchen