Der Gesprächspartner muss auf jede unserer Fragen antworten. Anschließend bekommt er seine Antworten vorgelegt und kann sie autorisieren.

Zum journalistischen Leitbild von t-online.Geldanlage-Experte "Einige Anleger sind zu gierig"

In der Nullzinsphase entdecken immer mehr Menschen die Börse für sich. Das ist gut, sagt Lars Brandau, der Chef des Derivateverbands. Gleichzeitig warnt er davor, am Anfang zu viel zu wollen.

So verrückt wie zuletzt ging es an den Börsen schon länger nicht her. Tausende Kleinanleger mischten mit ihrem Run auf Gamestop-Aktien die großen Hedgefonds auf. Und auch abseits dieses speziellen Phänomens wagen immer mehr, gerade junge Anleger den Sprung an den Kapitalmarkt.

Dort stoßen sie auf allerlei Finanzprodukte, die sich mal mehr, mal weniger für blutige Anfänger eignen. Zu Letzteren zählen auch Derivate, sogenannte strukturierte Wertpapiere, die bei Verbraucherschützern wegen ihrer hohen Risiken in der Kritik stehen.

Lars Brandau, Chef des Derivateverbands, sieht das naturgemäß anders. Im Gespräch mit t-online erklärt er, wann und für wen strukturierte Wertpapiere sinnvoll sind, welcher Plan des Finanzministers der Anlagekultur in Deutschland schade – und zu welchem Investment er seiner Tochter raten würde.

t-online: Herr Brandau, seit Kurzem investieren immer mehr Menschen ihr Geld an der Börse. Ist das gut oder ist das schlecht?

Lars Brandau: Das ist gut, weil dadurch die Wertpapierkultur gestärkt wird. Die Deutschen haben die Börse nach dem Zusammenbruch des Neuen Marktes und in der Finanzkrise zu lange gescheut. Jetzt nähern sie sich den Kapitalmärkten endlich wieder. Das ist eine positive Entwicklung. Bei vielen ist der Groschen jetzt gefallen.

Was meinen Sie damit?

Ich meine damit, dass die Märkte bereits seit fast zwölf Jahren sehr gut laufen. Diese Phase haben zu wenige Menschen genutzt. Die Mehrheit der Bundesbürger ist sehr stark auf Sicherheit bedacht, vielleicht zu stark. Jetzt setzt ein Umdenken ein. Angesichts der andauernden Nullzinsphase fragen sich viele, was sie mit ihrem Geld sinnvoll machen können. Auch die Bereitschaft, Risiken einzugehen, steigt. Und da sind Aktien der richtige Weg.

- Per Smartphone: So kaufen Sie besonders billig Aktien

Der Weg mag stimmen, aber können die Deutschen überhaupt Börse?

Viele haben gewiss noch Einiges zu lernen – und das dauert. Ein simpler Vergleich: Wer eine neue Küche konfiguriert, nimmt sich dafür im Schnitt 37 Stunden Zeit. Um die eigenen Finanzen zu planen, investieren viele nicht einmal 20 Minuten pro Jahr. Das reicht nicht. Wer Börse, Kurse und Produkte verstehen will, muss sich damit beschäftigen und sich auch mal etwas trauen.

Viele der neuen, jungen Kleinanleger schienen das zuletzt mit der Gamestop-Aktie zu tun. Die Kurssprünge waren zum Teil enorm. Erleben wir gerade die frühkindliche Phase einer neuen Generation Börse?

Ein wenig wirkt es so, ja. Die Millennials probieren sich gerade vorbehaltlos an der Börse aus, auch mit einzelnen Produkten, die auf bestimmte Trends an den Märkten setzen. Das erinnert schon sehr an den Neuen Markt Ende der 1990er-Jahre – eine Phase, die viele der jungen Menschen gar nicht erlebt haben.

Damals haben die Anleger ebenfalls viel “irres Zeug“ gekauft, immer in der Erwartung, dass die Kurse weiter steigen und sie schnell viel Geld verdienen. Das Ergebnis ist Geschichte: Nach dem Platzen der Dotcom-Blase waren viele Anleger enttäuscht, deutlich ärmer und zogen sich folglich aus dem Kapitalmarkt zurück.

- Gamestop-Krimi: Darum können die Kleinanleger nur verlieren

Werden sich die neuen auch jetzt wieder die Finger verbrennen?

Ich hoffe nicht, aber möglich ist es. Denn die neue Börsianer-Generation ist noch unerfahren, ihre Vertreter nehmen Risiken auf sich, die sie noch nicht bis ins letzte Detail kennen. Einige Anleger sind auch etwas zu gierig. Darum ist mein Appell: Beschäftigen Sie sich mit den Kennzahlen der Unternehmen! Mit Glück und Hoffnung allein klappt es an der Börse nicht. Ohnehin sind Gefühle und Emotionen keine guten Ratgeber in Sachen Geldanlage.

Firmen-Kennziffern finden viele Leute aber langweilig. Sind Aktien also doch nur etwas für Profis?

Nein, ganz sicher nicht. Es ist auch völlig in Ordnung, erst einmal praktische Erfahrungen zu sammeln und sich danach tiefer mit der Materie zu befassen. Es macht allerdings einen Unterschied, ob ich das mit 50 Euro tue oder mit 50.000 Euro. Was nicht passieren darf, ist, dass jemand all sein Geld auf eine Karte setzt und es dann verliert. Deshalb sollte jeder sein Portfolio von Anfang an breit aufstellen, über verschiedene Branchen, aber auch mithilfe unterschiedlicher Finanzprodukte – zum Beispiel auch mit Zertifikaten. Sonst sind Sie zu sehr vom allgemeinen Trend abhängig.

Zuletzt kannte der Trend nur eine Richtung: nach oben. Geht das jetzt immer so weiter?

Das kann niemand genau sagen, weder Profi-Analysten noch ich. Klar ist: Historisch betrachtet gab es an den Finanzmärkten deutlich mehr gute als schlechte Jahre. Langfristig, über einen Zeitraum von 15 bis 20 Jahren, lohnt sich die Börse immer. Kurzfristig muss das nicht so sein, da kann es natürlich zu Rückschlägen kommen, auch zu heftigen.

Dem voraus geht häufig eine Blase. Einige Experten sehen die schon jetzt. Sie auch?

Blasen sind gar nicht so sehr das Problem, denke ich.

Ach, nein?

Nicht unbedingt, nein. Schließlich gibt es ja auch Möglichkeiten, sich gegen Blasen am Markt abzusichern. Bestes Beispiel: Hebelprodukte. Auch wenn die meisten Menschen dabei vor allem an exorbitante Gewinne oder Verluste denken – zuallererst dienen sie als Versicherungen gegen Kurseinbrüche. Auch dabei gilt allerdings: Sie müssen sich mit den Möglichkeiten und Grenzen dieser Absicherungsmöglichkeiten auseinandersetzen und nicht willkürlich investieren. Es gibt immer Chancen und Risiken, die es abzuwägen gilt.

- Hebelprodukte: Leicht verdientes Geld oder zu riskant?

Aber besteht nicht gerade bei Hebelprodukten die Gefahr, dass viele Anleger in die Falle tappen und sie einzig als Zocker-Instrumente einsetzen?

Dieses Argument höre ich immer wieder, deshalb zunächst ganz grundsätzlich: Wir reden hier über erwachsene Menschen über 18 Jahre, mündig und im vollen Besitz ihres Verstandes. Niemand wird gezwungen, irgendetwas zu kaufen. In aller Regel geht es um Anleger, die zur Finanzberatung in die Bank gehen. Und dort wird man ihnen niemals von sich aus ein Hebelprodukt anbieten – weil das gar nicht zulässig ist. Wer Hebelprodukte kauft, muss aktiv danach fragen und sich dann auch einer Art Eignungsprüfung unterziehen.

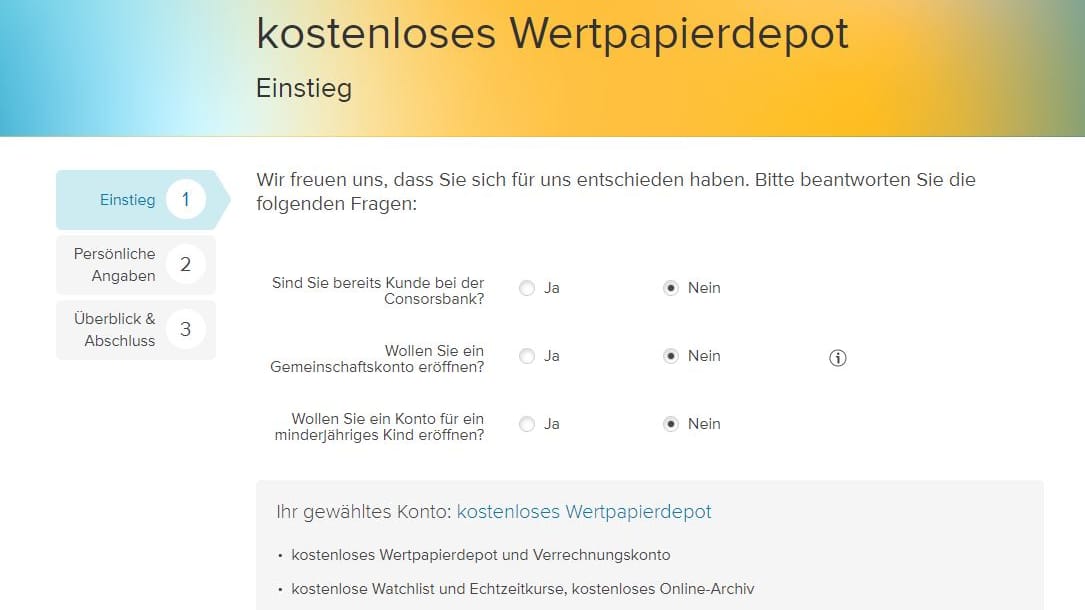

Aber die vielen Neu-Börsianer gehen doch längst nicht mehr zur Bank, die handeln einfach über ihr Smartphone.

Richtig. Bei den sogenannten Neobrokern im Netz und auf dem Handy ist es schon einfacher, an Hebelprodukte zu kommen. Wer da alle Fragen mit Ja beantwortet und mehrfach über die Risiken aufgeklärt worden ist, ist dabei. Aber auch hier gilt: Es handelt sich um mündige Anleger, die diese Finanzprodukte ganz bewusst kaufen und eben diese Risiken ebenso bewusst in Kauf nehmen.

Das heißt, solange jedem bewusst ist, dass er alles verlieren kann, sind Hebelprodukte in Ordnung?

Man muss ja nicht alles verlieren. Noch einmal: Ein Hebel kann mich umgekehrt auch vor Verlusten schützen. Es kommt immer darauf an, wer welche Produkte wie einsetzt. Klar ist: Die Wahrscheinlichkeit mit Hebelprodukten schnell reich zu werden, ist deutlich geringer als mit ihnen schnell arm zu werden. Wer sie als Kleinanleger also nur zum Zocken nutzt, wer an der Börse Casino spielen will, kann das anderswo günstiger und steuerfrei haben – zum Beispiel bei Sportwetten. Wir reden über Vermögensaufbau und Altersvorsorge.

Hand aufs Herz, würden Sie Ihrem Kind raten, Geld in Zertifikate zu investieren?

Meine Tochter ist noch nicht 18. Aber selbst wenn sie es jetzt schon wäre, würde ich ihr nicht raten, als erstes Finanzinstrumente für Fortgeschrittene zu kaufen. Da wäre ein Indexfonds, ein ETF, wahrscheinlich für den Anfang besser. Allerdings reden wir zu Hause mit den Kindern über Aktien, Unternehmen, Dividenden und solche Dinge, damit sie ein Gefühl dafür entwickeln.

Gute Stichworte: Im vergangenen Jahr haben Privatanleger mit Derivaten im Schnitt 6 Prozent Rendite gemacht. Das lässt sich mit einem doch ETF ebenfalls locker schaffen.

Einspruch! Im vergangenen Jahr hätten Sie im April 30 Prozent hinten gelegen und über das gesamte Jahr haben viele Aktienindizes – und damit ihre ETFs – nicht viel mehr als null Prozent Rendite erwirtschaftet. Ich finde, 6 Prozent sind angesichts der Tatsache, dass es auf dem Sparbuch quasi null Prozent gibt, schon sehr viel.

- Auf lange Sicht: Wie viel Rendite werfen ETFs ab?

- Discount-Zertifikate: So investieren Sie mit Rabatt

Trotzdem kritisiert das die Verbraucherzentrale. Sie sagt: Das Risiko von Zertifikaten werde nicht angemessen durch eine hohe Rendite entschädigt.

Das gehört sicher zu den beliebten Vorurteilen, die immer gerne vorgebracht werden. Das Risiko bei strukturierten Wertpapieren lässt sich sogar sehr genau berechnen und wird transparent ausgewiesen. Im Gegensatz zu anderen Produkten wissen Anleger in jedem Marktszenario, was sie erwartet. Bei Fonds beispielsweise zahlen Anleger in eine Blackbox in der Hoffnung, dass das Management es schon richten wird. Und wer in Kauf nimmt, auf dem Sparbuch inflationsbereinigt unentwegt Wertverluste zu verbuchen, der muss sich am langen Ende fragen, wo das größere Risiko ist.

Die Rendite sinkt auch, wenn die Produkte teuer sind – ein weiterer Kritikpunkt von Verbraucherschützern zu Zertifikaten. Warum sollte ich überhaupt in so etwas investieren?

Dass eine solche Versicherung etwas kostet, ist klar. Aber die Gebühren für Zertifikate liegen im Schnitt bei 0,8 Prozent pro Jahr. Das ist wissenschaftlich erwiesen und belegt. Das ist deutlich unter dem, was andere Produkte kosten, bei denen Sie immer noch 5 Prozent Ausgabeaufschlag und eine Jährliche Gebühr bezahlen. Zertifikate sind vor allem als Beimischung in ein schon bestehendes Wertpapierdepot sinnvoll, um Risiken auszutarieren.

Das heißt, als Anfänger sollte ich erst einmal die Finger von Hebelprodukten lassen?

Es ergibt tatsächlich wenig Sinn, mit Hebelprodukten anzufangen. Die meisten sammeln ihre ersten Erfahrungen am Kapitalmarkt wahrscheinlich mit Aktien oder ETFs. Ganz grundsätzlich gilt dabei: Bevor ich darauf höre, was mein Sportsfreund in der Umkleide erzählt, sollte ich mich selbst einlesen. Das kostet Zeit, keine Frage, ist aber sinnvoll investierte Zeit. Darüber hinaus gibt es eine Fülle an Informationen frei verfügbar. Das wissen viele gar nicht.

- Einfache Geldanlage: Darum sind ETFs so beliebt

Nehmen wir an, ich bin bereits ein erfahrener Anleger und habe Derivate in meinem Depot. Muss ich mir angesichts der Corona-Krise Sorgen machen, dass der Herausgeber pleitegehen könnte?

Diese Gefahr sehe ich gegenwärtig nicht. Das Emittentenrisiko ist bei Unternehmen viel größer als bei Banken. Anders als in der Finanzkrise sind sie es, die das System momentan stützen, weil ausreichend Liquidität da ist.

Dieses Jahr ist Bundestagswahl, mit Olaf Scholz tritt der Finanzminister als SPD-Kanzlerkandidat an. Was sollte er tun, um die Anlagekultur in Deutschland zu verbessern?

Wir sehen im Rahmen der Europäischen Kapitalmarktunion die Chance, die Wertpapierkultur zur stärken: ein Nachjustieren bei den Anlegerinformationen, weniger harte Vorgaben für professionelle Anleger und weniger Bürokratie bei der Wertpapierberatung. Hier kann der deutsche Finanzminister auf EU-Ebene Position beziehen. In Deutschland wäre der nächste Schritt für einen adäquaten steuerlichen Rahmen für Hebelprodukte zu sorgen und die bestehende Unwucht im Steuersystem zu beseitigen.

Sie spielen auf die geplanten Steueränderungen für Hebelzertifikate und Optionsscheine an. Künftig soll es nicht mehr möglich sein, in der Steuererklärung Verluste aus diesen Produkten mit Gewinnen aus Aktien zu verrechnen. Was wäre so schlimm daran?

Wenn ich Verluste nicht mehr unbegrenzt mit anderen Gewinnen verrechnen kann, habe ich ein Problem. Denn die Hebelprodukte nehme ich mir ja genau deshalb ins Depot, weil ich Verluste aus Aktien absichern will. Wie bei jeder Versicherung hoffe ich, dass ich sie nicht brauchen werde und mit den Aktien Gewinne mache. Kommt es so, entsteht bei den Hebelprodukten zwangsläufig ein Verlust – den ich dann nicht mehr gegenrechnen darf, weil es um unterschiedliche Verrechnungstöpfe geht. Das ist ebenso unlogisch wie unfair und sicher nicht im Interesse der Anlagekultur. Wir fordern daher, dass das Bundesfinanzministerium zu seinem ursprünglichen Vorschlag zurückkehrt und Hebelzertifikate und Optionsscheine nicht als Termingeschäfte klassifiziert.

- Optionsscheine: Das sind ihre Vor- und Nachteile

Sind Sie auch deshalb gegen die neuen Steuerregeln, weil Sie dadurch Ihr wichtigstes Argument für Hebelprodukte verlieren, nämlich die Möglichkeit sich abzusichern?

Nein, dieses Argument gilt nach wie vor, wenn auch sehr reglementiert. Uns geht es darum, dass es nicht sein kann, dass ein Euro, den ich auf der einen Seite verdiene, nicht mit einem Verlust auf der anderen Seite gegengerechnet werden darf. Das ist einfach ein ungleiches Steuermodell, das Auswirkungen auf deutlich mehr als eine halbe Million Anleger hat – und ganz sicher nicht nur wohlbetuchte.

Anleger bleiben dann sozusagen auf einem Teil der Kosten für die “Versicherung Hebelprodukt” sitzen, wenn sie nicht zum Einsatz kommt. Befürchten Sie, dass dadurch die Nachfrage sinkt?

Die Auswirkungen einer solchen Regelung sind schwer vorauszusagen. Anleger werden diese Produkte weiter nachfragen, weil sie sich trotz aller Reglementierung eine Versicherung ins Depot kaufen wollen.

Herr Brandau, wir danken Ihnen für das Gespräch.

- Videointerview mit Lars Brandau