Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Begrenzte Gewinne Was sind Discount-Zertifikate – und lohnen sie sich überhaupt?

Discount-Zertifikate – das klingt nach Schnäppchen. Doch der Rabatt hat seinen Preis. Wir erklären Ihnen, was die Vorteile dieser eher defensiven Zertifikate sind und wo Sie Abstriche machen müssen.

Beim Einkaufen im Supermarkt liegen die günstigsten Angebote meist unten im Regal. Bei Finanzprodukten muss man hingegen etwas genauer hinschauen. Denn nur weil auf einem Zertifikat "Discount" draufsteht, muss sich der Kauf nicht lohnen.

- Börse & Märkte: Vergleichen Sie hier alle Fonds

Was also kann diese besondere Art von Zertifikat? Wir zeigen Ihnen, wie sich "Discounter" von ihren eher riskanteren Zertifikatskollegen unterscheiden, wann sie sich lohnen – und wann nicht.

Was sind Discount-Zertifikate?

Discount-Zertifikate sind zunächst einmal – wie alle anderen Zertifikate auch – ein Finanzprodukt aus der Gruppe der Derivate. Das bedeutet, Sie investieren mit Ihnen nicht direkt in zum Beispiel Aktien, Indizes oder Währungen, sondern in ein Produkt, dessen Preis sich von diesen sogenannten Basiswerten ableitet. Daher stammt auch der Name: "derivare" ist Lateinisch für "ableiten".

Zertifikate bilden also die Wertentwicklung ihrer Basiswerte ab. Wie genau, das unterscheidet sich von Zertifikat zu Zertifikat. Rechtlich gesehen sind sie Schuldverschreibungen, also Zahlungsversprechen. Sie kaufen damit – anders als etwa bei einem Direktinvestment in Aktien – keine Anteile an dem zugrunde liegenden Basiswert, sondern gehen mit dem Herausgeber des Zertifikats – zum Beispiel einer Bank – ein Abkommen ein.

Zertifikate gelten dabei nicht als Sondervermögen. Das heißt für Sie: Geht die Bank pleite, ist Ihr Geld mit hoher Wahrscheinlichkeit weg. Als Anleger tragen Sie somit das sogenannte Emittentenrisiko. Auch haben Sie im Gegensatz zu Aktien kein Stimmrecht und keinen Anspruch auf etwaige Dividendenzahlungen.

- Winkt das schnelle Geld? Für wen sich Zertifikate lohnen

Was Discount-Zertifikate zu Discount-Zertifikaten macht, ist ihr namensgebender Rabatt. Man nennt sie auch "Zertifikate mit Abschlag". Sie bekommen damit einen Preisnachlass auf den zugrundeliegenden Basiswert, zum Beispiel eine Aktie. Die Höhe des Discounts hängt von der Schwankungsbreite (Volatilität) und der Restlaufzeit des Zertifikats ab.

- Kostet der Basiswert, von dem sich das Zertifikat ableitet, beispielsweise 50 Euro, zahlen Sie mit einem Discount-Produkt womöglich nur 45 Euro. Sinkt der Kurs des Basiswerts, verlieren Sie als Zertifikatsbesitzer also nicht so stark, als wenn Sie direkt in den Basiswert investiert hätten. Diesen Vorteil erkaufen Sie sich aber mit einem Nachteil bei möglichen Gewinnen.

- Denn Discount-Zertifikate sind durch einen sogenannten Cap gedeckelt. Das bedeutet, dass Ihre Gewinne eine bestimmte Grenze nicht überschreiten können. In unserem Beispiel könnte der Cap bei 55 Euro liegen. Steigt der Basiswert auf 60 Euro, erhalten Sie nur die Wertsteigerung von 45 auf 55 Euro als Gewinn. Generell gilt: Je größer der Rabatt, desto tiefer sitzt der Deckel.

Eine solche Grenze gibt es allerdings nur nach oben, nicht aber nach unten. Das heißt: Verluste machen Sie immer in voller Höhe – bis zum Totalverlust im Fall, dass die Aktie ihren Wert gänzlich verliert.

Wie funktionieren Discount-Zertifikate?

Dank ihrer speziellen Konstruktion können Discount-Zertifikaten wie ein Sicherheitspuffer wirken. Selbst wenn sich der Kurs des Basiswerts nur seitwärts bewegt oder leicht fällt, können Sie noch eine positive Rendite erzielen. Der Grund: Sie haben das Zertifikat beim Kauf günstiger bekommen als der Basiswert zu dem Zeitpunkt wert war.

Allerdings sind die Kursgewinne dafür nach oben durch den Cap begrenzt. Steigt ein Basiswert über den Cap, profitieren Sie nur bis zu dieser Grenze von dem Höhenflug. Alles darüber hinaus bleibt Ihnen verwehrt.

- Fünf Fehler: Das sollten Anleger unbedingt vermeiden

- Per Smartphone: So kaufen Sie besonders billig Aktien

Liegt der Kurs des Basiswerts am Ende der Zertifikats-Laufzeit auf Höhe oder gar oberhalb des Cap-Wertes, zahlt die Bank das Papier zum festgelegten Höchstpreis, also dem Cap, zurück. Liegt der Kurs am Laufzeitende unter dem Cap, erhalten Sie – je nach Basiswert – entweder eine Zahlung in Höhe des Schlusskurses oder direkt das zugrunde liegende Wertpapier ins Depot geliefert.

Letzteres käme bei Discount-Zertifikaten in Frage, die auf Aktien basieren. Hier erfolgt die Rückzahlung also in Form der Aktie selbst. Eine Zahlung in Höhe des Schlusskurses tritt ein bei Zertifikaten auf Indizes, Währungen oder Rohstoffen.

In beiden Fällen gilt: Einen Verlust machen Sie erst, wenn der Kurs des Basiswerts unter den Rabatt-Preis des Zertifikats gerutscht ist, zu dem Sie es ursprünglich gekauft haben.

- Kostet beispielsweise eine Aktie an der Börse 50 Euro, können Sie mit einem Discount-Zertifikat auf diese Aktie für 45 Euro einsteigen. Damit würden Sie im Vergleich zum direkten Kauf der Aktie also 10 Prozent sparen. Diese Ersparnis ist nun Ihr Sicherheitspuffer. Fällt die Aktie bis zum Laufzeitende des Zertifikats um nicht mehr als 10 Prozent, erleiden Sie keinen Verlust.

- Und selbst wenn der Aktienkurs stärker sinkt, fällt Ihr Verlust geringer aus als beim direkten Aktienkauf. Liegt der Kurs beispielsweise am Ende bei 39 Euro, müssen Sie zwar einen Verlust von 6 Euro hinnehmen (13,3 Prozent), als Aktienbesitzer hätten Sie jedoch 11 Euro Verlust gemacht (22 Prozent).

Wie investiere ich in Discount-Zertifikate?

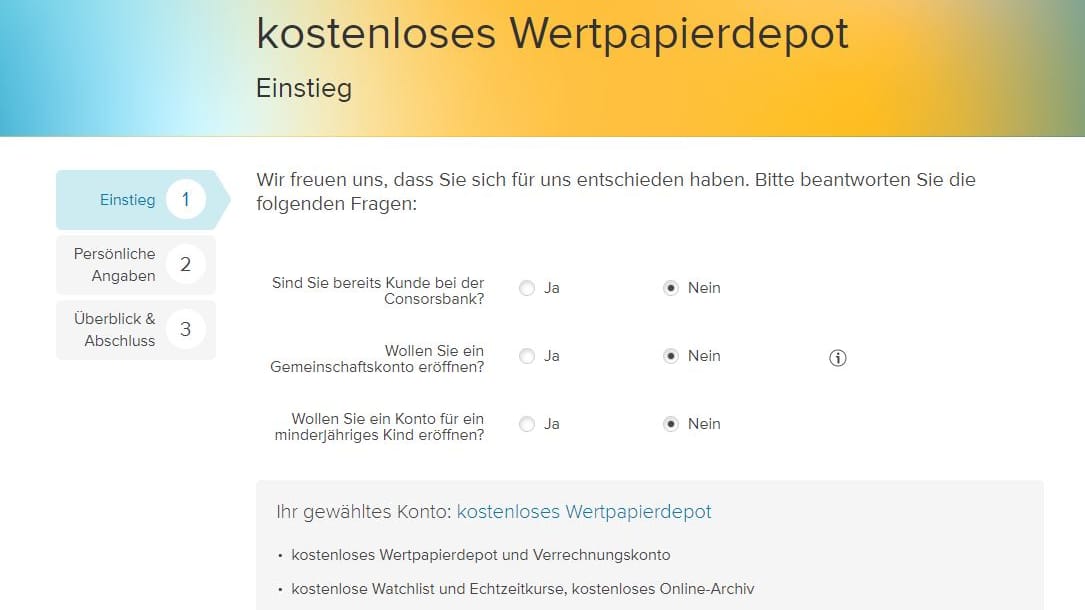

Wenn Sie in ein Discount-Zertifikat investieren wollen, haben Sie zwei Möglichkeiten. Zum einen können Sie es ganz klassisch über einen Broker an der Börse ordern. Alles, was Sie dafür benötigen ist die Wertpapierkennnummer, die WKN. Es kann jedoch vorkommen, dass ein Kauf oder Verkauf nicht möglich ist, weil es keine anderen Anleger gibt, die das Discount-Zertifikat anbieten oder nachfragen.

Die Alternative ist dann der Kauf oder Verkauf im außerbörslichen Direkthandel mit dem Emittenten. Der Herausgeber des Zertifikats sorgt nämlich dafür, dass ein Handel jederzeit möglich ist, indem er immer einen An- und Verkaufskurs für das Zertifikat angibt. Ein Nachteil hierbei ist jedoch, dass der Kurs nicht nur durch Angebot und Nachfrage bestimmt wird.

Risiken von Discount-Zertifikaten: Lohnt sich die Geldanlage?

Das kommt natürlich darauf an, ob Sie richtig spekulieren. Denn um nichts anderes geht es bei Zertifikaten: Sie wetten auf einen bestimmten Kursverlauf. Auch Discount-Zertifikate sollten Sie daher nur kaufen, wenn Sie sich bewusst sind, dass Sie Ihr Geld komplett verlieren können, und Sie das finanziell verkraften können.

Immerhin: Discount-Zertifikate sind nicht so riskant wie andere Produkte aus der Zertifikatsfamilie. So gibt es bei ihnen zum Beispiel anders als bei Knock-out-Zertifikaten keine Schwelle, ab der das Zertifikat komplett wertlos verfällt. Und im Unterschied zu Faktor-Zertifikaten droht bei Kursen, die sich über eine längere Zeit seitwärts bewegen, kein Totalverlust – im Gegenteil: Gerade dann sind Discount-Zertifikate besonders profitabel.

- Knock-out-Zertifikate: Ist das nur etwas für Zocker?

- Gefährliche Verlockung: Faktor-Zertifikate versprechen hohe Gewinne

Discount-Zertifikate besitzen zudem keinen Hebel. Das heißt, Sie können mit ihnen Ihren Gewinn im Vergleich zum Basiswert nicht vervielfachen. Umgekehrt wachsen aber auch ihre Verluste nicht übermäßig.

- Hebelprodukte: Leicht verdientes Geld oder viel zu riskant?

Trotzdem gilt: Ohne Risiko sind auch Discount-Zertifikate nicht. Auch hier ist wie bei anderen Anlageklassen im schlimmsten Fall ein Totalverlust möglich, wenn der zugrunde liegende Basiswert wertlos wird. Und geht die ausgebende Bank pleite, ist Ihr investiertes Geld Teil der Insolvenzmasse – und in der Regel verloren. Dieses Risiko lässt sich reduzieren, wenn Sie bei der Wahl des Zertifikates auf die Kreditwürdigkeit des Emittenten achten.

- Eigene Recherche

- finanzen.net

- finanztreff.de

- boerse.ard.de

Quellen anzeigen