Absicherung gegen Naturgefahren Elementarschäden: Mit dieser Versicherung sind Sie geschützt

Experten rechnen in Zukunft mit deutlich schweren Unwettern samt Überschwemmungen. Hausbesitzer geraten dabei schnell in eine finanzielle Notlage.

Sind Schäden durch Sturm, Hagel, Starkregen, Blitzschlag oder Frost in den meisten Fällen durch die gewöhnliche Hausrat- oder Wohngebäudeversicherung abgedeckt, müssen sich Hausbesitzer gegen andere Elementarschäden wie Überschwemmungen, Erdrutsch oder Schäden durch Schnee zusätzlich versichern. Die Elementarschadenversicherung ist ein Zusatzbaustein zu Ihrer Hausrat- oder Wohngebäudeversicherung.

Elementarschaden – Absicherung auf einen Blick:

- Starkregen

- Erdrutsch

- Lawinen

- Schneedruck

- Erdsenkung

- Erdbeben

- Rückstau in Kanalisation

Kosten und Sinn der Versicherung

Je nach Versicherungsgesellschaft, Wohnregion und den versicherten Schadensarten kostet eine Elementarschadenversicherung, mittlerweile auch unter dem Namen Naturgefahrenversicherung bekannt, laut Stiftung Warentest zwischen 50 und 450 Euro im Jahr. Eine Pflicht, diese Versicherung abzuschließen, gibt es nicht.

Tritt ein Schaden ein, rentiert sich die Versicherung. Denn auch bei einem Einfamilienhaus kann ein Schaden leicht sechsstellig werden. Der höchste regulierte Einzelschaden nach dem Elbhochwasser von 2002 betrug laut Gesamtverband der Deutschen Versicherungswirtschaft (GDV) gar 400.000 Euro. Ohne ausreichenden Versicherungsschutz ist man als Immobilienbesitzer in einem solch drastischen Fall meist ruiniert.

Elementarschadenversicherung den örtlichen Gegebenheiten anpassen

Allerdings versichern nicht alle Gesellschaften Schäden gleich. Eine Überschwemmung beispielsweise kann entweder durch Hochwasser, anhaltenden Regen oder erhöhtes Grundwasser als Folge von Regen oder Hochwasser entstehen. Während Versicherung A zum Beispiel alle drei Fälle versichert, schließt Versicherung B eine Überschwemmung durch Hochwasser aus. Lesen Sie daher die entsprechenden Klauseln ganz genau. Meist werden im Anschluss an die aufgezählten Versicherungsfälle unter dem Punkt "Nicht versichert sind Schäden, die..." aufgezählt, für die die Versicherung nicht eintritt.

Besonders gefährdete Gebiete – ZÜRS

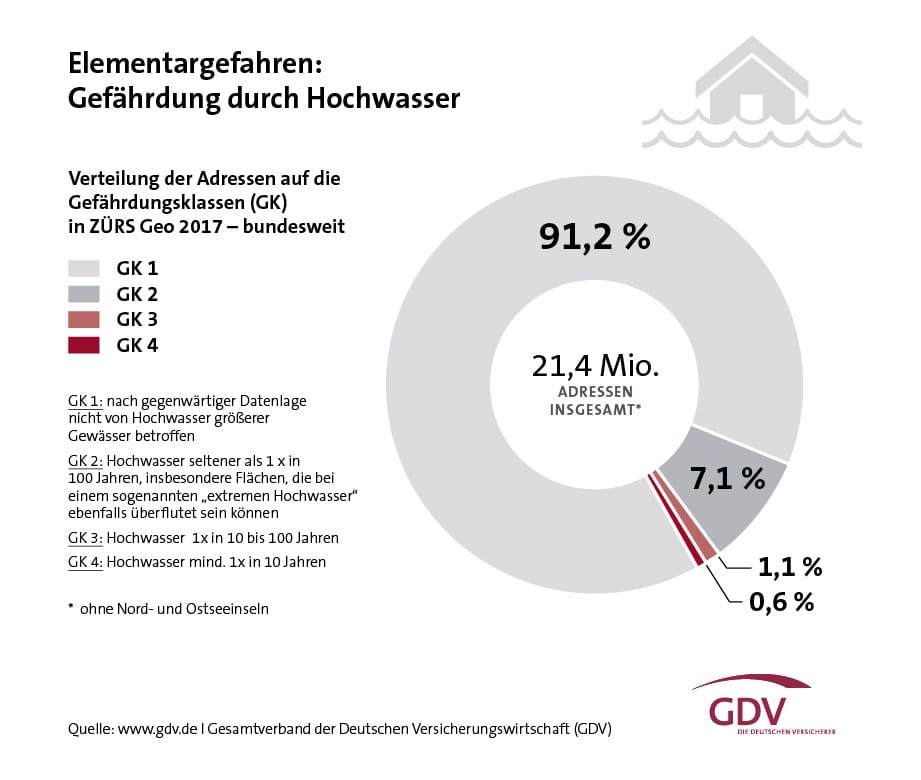

Inwiefern Sie Ihr Haus versichern können, hängt auch davon ab, in welchem Gebiet Sie wohnen. Beispielsweise werden Gebäude, die besonders stark von Hochwasser bedroht sind, in der Datenbank für Hochwassergefahren aufgelistet. Auf die Daten der Datenbank namens ZÜRS Geo können alle Versicherer online zugreifen und überprüfen, in welcher Gefahrenzone sich das Haus befindet, inwiefern dies den Versicherungsbeitrag erhöht oder eine Versicherung gar komplett ausschließt und allgemein ihr Umwelthaftungsrisiko abfragen.

Allgemein gibt es dabei vier Gefährdungsklassen (GK):

- Gefährdungsklasse 1: Nach aktueller Datenlage ist diese Zone nicht von Hochwasser größerer Gewässer betroffen

- Gefährdungsklasse 2: In dieser Zone sind die Hochwasser seltener als einmal in 100 Jahren. Mit eingeschlossen sind Flächen, die bei einem "extremen Hochwasser" oder Jahrhunderhochwasser ebenfalls überschwemmt sein könnten.

- Gefährdungsklasse 3: In dieser Zone kann alle zehn bis 100 Jahre ein Hochwasser auftreten

- Gefährdungsklasse 4: In dieser Zone tritt mindestens alle zehn Jahre ein Hochwasser auf.

Schäden schnell und genau dokumentieren

Schäden müssen der Versicherung unverzüglich gemeldet werden. Dies sollte schriftlich per Einschreiben erfolgen. Als erste Maßnahme kann es aber auch ausreichen, anzurufen oder eine E-Mail mit einer Schadensbeschreibung zu schicken. Wer von einem Vermittler betreut wird, sollte auch diesen unverzüglich informieren.

Zur Dokumentation sollten Betroffene Fotos machen, rät der Bund der Versicherten (BdV). Daneben ist eine genaue Aufstellung der beschädigten Gegenstände sinnvoll. Die Versicherung muss die Möglichkeit haben, den Schaden zu begutachten. In der Regel wird sie einen Gutachter schicken, der den Schaden prüft. Wichtig: Beschädigte Gegenstände nie ohne ausdrückliche Zustimmung des Versicherers entsorgen.

Schadenminderungspflicht beachten

Auch wer wirksam gegen Elementarschäden versichert ist, darf nicht einfach untätig bleiben, wenn etwa bei einer Überschwemmung das Wasser immer höher steigt. Die sogenannte Schadenminderungspflicht zwingt Versicherungsnehmer, absehbaren Schäden bestmöglich vorzubeugen beziehungsweise die Schäden so gering wie möglich zu halten.

Hausrat von Wert muss etwa aus dem Keller in Sicherheit gebracht und hochwertige Möbel aus dem Erdgeschoss geräumt werden, wenn das Wasser steigt. Was immer Sie selbst gefahrlos zur Schadensabwehr oder -minderung unternehmen können, müssen Sie auch tun.

Befindet sich das Haus nah an einem Fluss, und kommt es regelmäßig zu Überschwemmungen, empfehlen Versicherungsexperten sogar, vorbeugende bauliche Maßnahmen zum Hochwasserschutz. Sonst könne ein Gutachter entscheiden, der Schaden sei "grob fahrlässig verursacht" worden. Dann könne der Versicherer die Leistung kürzen oder sie ganz verweigern.

- Die neue Mietpreisbremse: Rückwirkend die Miete mindern

- Ist kaufen besser? Vorsicht vor Erbpacht-Grundstücken

- Baudarlehen: Die fünf häufigsten Fehler bei der Immobilienfinanzierung

Welche Versicherung ist wofür zuständig?

- Fest Verbautes

Alle Schäden, die direkt am Gebäude entstanden sind, übernimmt die Wohngebäudeversicherung, erläutert der Gesamtverband der Deutschen Versicherungswirtschaft (GDV). Darunter fallen unter anderem Wände, Dachziegeln und Fensterscheiben. Wird der Keller überschwemmt, zahlt sie aber nur, wenn extra eine Elementarschadenversicherung abgeschlossen wurde. - Bewegliche Gegenstände

Für Schäden am Wohnungsinventar wie Möbeln und Elektrogeräten ist die Hausratversicherung zuständig. Sie zahlt für Elektrogeräte, die nach einem Blitzschlag beschädigt wurden, oder Möbel, die der Regen infolge einer zerbrochenen Scheibe durchnässt hat. - Auto

Schäden am Auto zahlt die Teilkaskoversicherung. Die Kosten für verbeultes Blech oder kaputte Scheiben werden in der Regel in voller Höhe erstattet.

- Nachrichtenagentur dpa-tmn

- GDV

- finanztip

- Stiftung Warentest

- eigene Recherche

Quellen anzeigen