Die subjektive Sicht des Autors auf das Thema. Niemand muss diese Meinung übernehmen, aber sie kann zum Nachdenken anregen.

Was Meinungen von Nachrichten unterscheidet.Nvidias Börsenkapriolen Gefährlich? Billionencrash in 48 Stunden

Die gesamte Börsenwelt hängt von sieben großen Tech-Unternehmen ab – darunter Nvidia. Wenn der Gigant crasht, bricht dann das Kartenhaus zusammen?

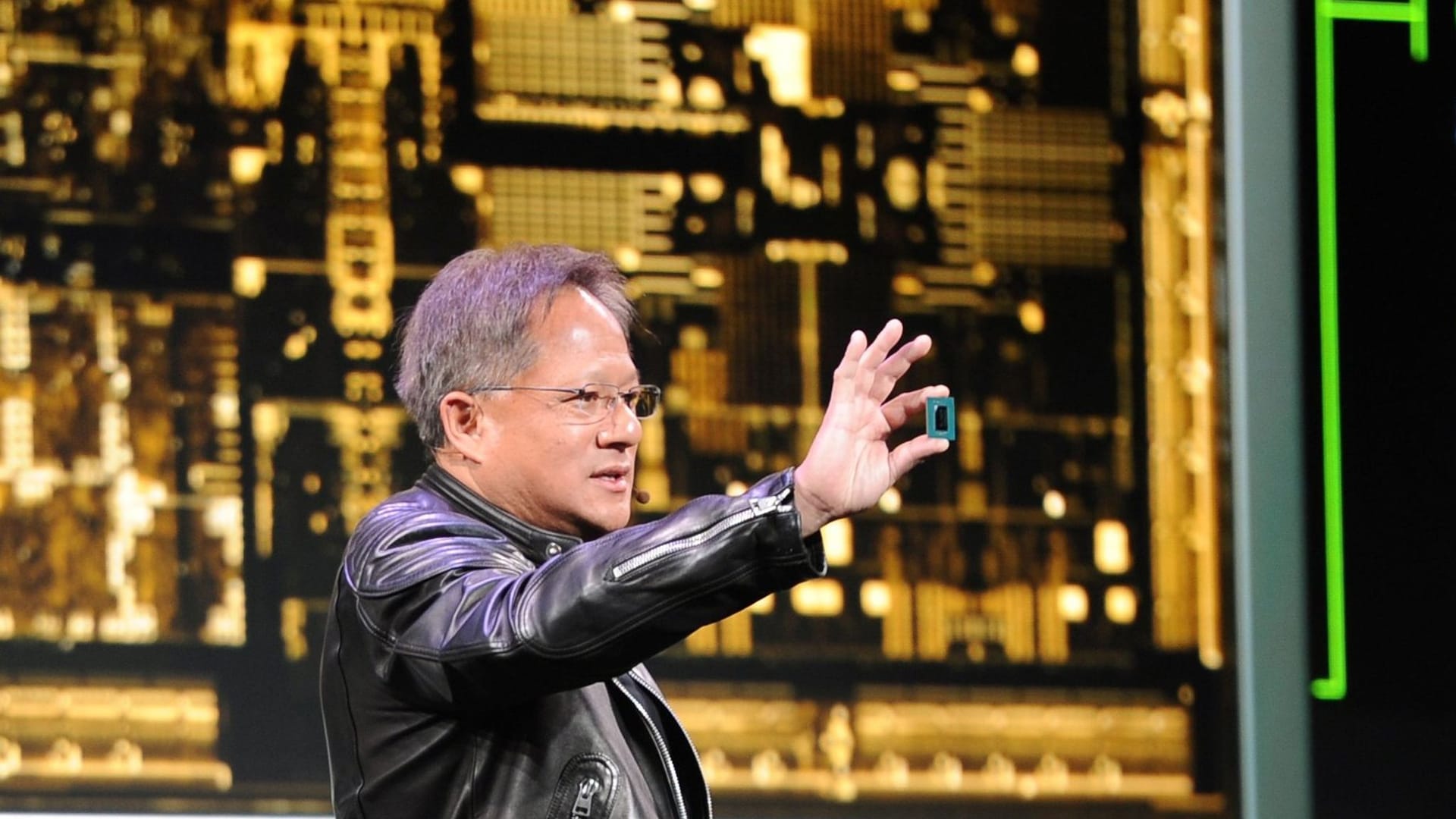

Stellen Sie sich vor, ein Unternehmen verliert binnen nicht einmal 48 Stunden so viel an Börsenwert, wie es Anfang des Vorjahres insgesamt wert gewesen ist. Unmöglich? Für Nvidia ist dies kein Problem. Nach Wochen steigender Kurse drehte die Aktie Mitte Juni kurzzeitig in den Korrekturmodus. Innerhalb von nicht einmal zwei Tagen lösten sich 500 Milliarden US-Dollar an Börsenwert auf. So hoch war der Tech-Gigant Anfang 2023 insgesamt am Kapitalmarkt bewertet.

- 102,04

- 102,04

- 89,21

- 89,21

- 88,15

- 88,15

"Nvidia hat in kürzester Zeit einmal sein altes Ich verloren", bringt es Vanyo Walter vom Broker RoboMarkets auf den Punkt. Ein Prozent Kursbewegung bedeutet im Falle des weltweit wertvollsten Konzerns – übrigens ähnlich wie bei Microsoft und Apple – dass sich der Firmenwert um das Volumen von BMW, Mercedes und BASF verändert. "Nvidia ist sogar zwölfmal so viel wert wie die jahrzehntelange Gewinnmaschine Coca-Cola", rechnet Experte Walter vor.

Zur Person

Daniel Saurenz ist Finanzjournalist, Börsianer aus Leidenschaft und Gründer von Feingold Research. Mit seinem Team hat er insgesamt mehr als 150 Jahre Börsenerfahrung und bündelt Börsenpsychologie, technische Analyse, Produkt- und Marktexpertise. Bei t-online schreibt er über Investments und die Lage an den Märkten, immer unter dem Fokus des Chance-Risiko-Verhältnisses für Anleger. Sie erreichen ihn auf seinem Portal www.feingoldresearch.de.

Alle Gastbeiträge von Daniel Saurenz lesen Sie hier.

Zahlen sind nicht alles

Doch nackte Bewertungszahlen sind das eine, während die Kursperformance Anleger im Besonderen glücklich macht. Daran kann auch ein schneller Verlust von 500 Milliarden Dollar Börsenwert nichts ändern. Denn Tech-Aktien, allen voran Nvidia und andere KI-Profiteure, gehörten im ersten Halbjahr zu den gefragtesten Werten an Börsen wie Gettex.

Wer hier mutig war und zu Jahresbeginn eingestiegen ist, liegt mit Nvidia gut 140 Prozent im Plus. Entsprechend stark kletterten Indizes wie der Nasdaq 100 und der S&P 500. Seit Jahresbeginn kommt der 500 Werte umfassende US-Leitindex auf ein Plus von satten 14 Prozent.

"Mehr als fünf Prozentpunkte und damit gut ein Drittel des Anstiegs entfielen aber auf Nvidia", erläutert Klaus Schulz, Deutschlandchef des Online-Brokers Lynx. "Die anderen sechs Tech-Schwergewichte wie Microsoft, Alphabet und Meta steuerten gut vier Prozentpunkte bei", so Schulz weiter.

Global gilt: America first

Die Konzentration der Aktienmärkte auf wenige Titel ist aber nicht auf die USA beschränkt. Mittlerweile entfällt ein Rekordanteil von rund 64 Prozent des globalen Aktienmarktes auf US-Unternehmen. Es ist daher nicht verwunderlich, dass die hohe Abhängigkeit der Börsen zunehmend kritisch gesehen wird.

Das Wohl und Wehe der amerikanischen und damit auch der europäischen Aktienmärkte hängt vom Erfolg einer Handvoll Unternehmen ab. Sollte sich die KI-Euphorie als zu optimistisch erweisen, dürfte der Realitätscheck sehr schmerzhaft ausfallen.

Die "Glorreichen Sieben" sind gut und teuer

Blickt man so aus der Vogelperspektive auf den US-Markt, gibt es im Gesamten aber keinen Grund, sich von Aktien zu verabschieden. "Die Rallye der vergangenen Jahre hat dazu geführt, dass Technologiewerte im S&P 500 ein deutlich höheres Gewicht haben als früher.

Traditionell gestehen Investoren diesen Werten aufgrund der höheren Wachstumsraten auch höhere Bewertungen zu", stellt Ricardo Evangelista fest, Senior Analyst beim Broker ActivTrades Europe.

So liegt das Kurs-Gewinn-Verhältnis der "Glorreichen Sieben" (Amazon, Alphabet, Apple, Meta, Microsoft, Nvidia, Tesla) mit einem Wert von knapp 30 zwar deutlich über dem Rest des Marktes, der nur mit einem Multiplikator von rund 19 gehandelt wird. Die Spitzenwerte der Jahre 2020 und 2021 von über 40 sind noch lange nicht erreicht.

Wenige haben die Rallye angeführt

Zudem ist der US-Markt auf gleich gewichteter Basis sogar fair bewertet. Und die Statistik macht Hoffnung. Seit 1980 hat der S&P 500 noch nie sein Jahreshoch im Juni erreicht. Der Dezember ist mit 23 Höchstständen der mit Abstand beste Börsenmonat. Auch für den Nasdaq 100 sieht es gut aus. Notierte der Index Ende Juni mindestens 15 Prozent im Plus, ging es seit 1995 bis zum Jahresende immer weiter nach oben.

- Eigene Gedanken

- Der Artikel stellt keine Kauf- oder Anlageberatung dar. Auf Finanzanalysen von Dritten hat die t-online-Redaktion keinen Einfluss.

Quellen anzeigen