Der Gesprächspartner muss auf jede unserer Fragen antworten. Anschließend bekommt er seine Antworten vorgelegt und kann sie autorisieren.

Zum journalistischen Leitbild von t-online.Cathie Wood Strategin: "Amazon und Apple werden nicht mehr stark wachsen"

US-Investorin Cathie Wood setzt auf Technologien, die unser Leben umkrempeln. Ihre Aktienfonds sind nun in Deutschland zu haben, jedoch umstritten. Im Interview verteidigt Wood ihre Investmentstrategie.

Cathie Wood wirkt energetisch und konzentriert, als sie am Donnerstagmittag den Konferenzraum im Frankfurter "Steigenberger Hotel" betritt. Die US-Anlagestrategin mit irischen Wurzeln gilt als Pionierin, wenn es um Investitionen in Zukunftstechnologien geht. Sie ist auf Roadshow in Europa, stellt also Geldgebern die drei Aktienfonds (ETFs) Ihrer Firma ARK Invest vor, die seit Donnerstag auch hierzulande an der Börse zu kaufen sind.

Die ETFs setzen allesamt auf "disruptive Innovation", also auf Technologien, die unser tägliches Leben nachhaltig verändern sollen. Für Wood sind das Robotertechnik und Automatisierung, Künstliche Intelligenz und Energiespeicher, aber auch Blockchain und DNA-Analyse. Wegen hoher Kursschwankungen in den vergangenen Jahren standen Woods Fonds zuletzt jedoch in der Kritik.

Zur Person

Cathie Wood ist CEO und Anlagestrategin der 2014 gegründeten US-Investmentgesellschaft ARK Investment Management mit Sitz in Florida. Das Unternehmen setzt auf "disruptive Innovation" und betreibt auch Forschung. Früher arbeitete Wood u.a. bei der Vermögensverwaltung AllianceBernstein und einem Hedgefonds. Wood hat einen Bachelor in Finanz- und Wirtschaftswissenschaften von der University of Southern California.

Anderthalb Stunden sprach Woods mit Journalisten, unter anderem mit t-online, über echte Innovation, ihre Vorliebe für Tesla und warum sie Schwankungen am Aktienmarkt nicht abschrecken.

t-online: Frau Wood, Ihre Fonds zu disruptiven Technologien gibt es bereits seit 2015 in den USA. Wieso kommen Sie genau jetzt damit nach Europa?

Cathie Wood: Das Interesse an Europa haben wir schon lange. Wir stellen Forschungsergebnisse zu innovativen Technologien kostenlos zur Verfügung – ein Viertel der Abonnenten stammt aus Europa. Es war klar, dass wir nur dann Fuß fassen, wenn wir mit einem hier ansässigen Fondsanbieter kooperieren. Es hat etwas gedauert, bis wir Rize aus Großbritannien fanden und so ETFs entwickeln konnten, die der hiesigen Regulatorik entsprechen. Dazu passt, dass aktive ETFs gerade jetzt auf dem Vormarsch sind. Anleger hierzulande schätzen insbesondere, dass transparent ist, welche Aktien im ETF stecken. Bei traditionellen aktiv gemanagten Fonds ist das nicht so.

Sind denn die Europäer genauso offen für umwälzende Technologien wie die Amerikaner und bereit zu investieren?

Die Gespräche mit potenziellen Kunden in Europa zeigen uns: Ja. Das Interesse an neuen Technologien ist groß – Geldgeber sehen einen Markt und hatten bislang wenig Möglichkeiten, in Zukunftstrends zu investieren. In Family Offices – also Vermögensverwaltungen großer Familien – ist es oft die jüngere Generation, die auf neue Technologien setzt und uns einlädt, unsere Fonds der Familie vorzustellen. Wir haben mit Investoren gesprochen, die vielleicht 40 sind und unsere Investmentstrategie haargenau kennen. Das haben wir nicht erwartet und das zeigt, wie tief das Interesse ist. Hierzulande wird sehr genau analysiert.

- Lesen Sie auch: Eine neue Generation von ETFs erobert den Markt

Ihre Fonds standen in der Kritik, weil sie stark im Wert schwanken. Unter anderem hat Tesla Ihnen große Verluste eingebracht. Weshalb bleiben Sie investiert?

Tesla wird unser Leben in den kommenden zehn Jahren umwälzen. Es stellt gerade auf eine neue Ära der automatisierten Fertigung um, das sogenannte unboxed packaging …

… dabei werden wichtige Komponenten des Autos gleichzeitig zusammengebaut, bevor es zur Endmontage geht.

Elektroautos, die von Menschen gefahren werden, werden so deutlich billiger. Tesla will so aber auch 25.000 selbstfahrende Autos bauen. Die neue Fertigung wird den globalen Verkauf von Elektroautos exponentiell nach oben bringen, von heute etwa 10 Prozent auf 75 Prozent Marktanteil in den nächsten fünf bis zehn Jahren.

Eine derartige Steigerung des Absatzes in wenigen Jahren. Wie genau soll das möglich sein?

Einmal, weil die Produktion billiger wird und sich viel mehr Menschen Elektroautos leisten können werden. Und: Einzelpersonen und Firmen werden eine ganze Reihe von Teslas kaufen, um eine Robotaxi-Flotte aufzubauen. Die neuen Flotten werden in der Größe schnell skalieren und Tesla wird an den Umsätzen beteiligt sein. Dank Uber und Lyft, derzeit die zwei großen Fahrdienstvermittler in den USA, wissen die Leute schon, wie es ist, bei einer Person ins Auto zu steigen, die sie nicht kennen. Aber ich meine, die Leute würden sich doch lieber ohne Fahrer fortbewegen, als bei einem Unbekannten mitfahren.

Der Chiphersteller Nvidia zählt nicht mehr zu den Kernaktien Ihres Flaggschiff-Fonds ARK Innovation. Das Unternehmen ist nicht disruptiv genug?

Nvidia ist mehr als nur ein Hersteller für Computerchips; seine KI-Anwendungen werden dem Unternehmen noch jahrelang Rückenwind geben. Entscheidend ist aber die Bewertung. Wir hatten Nvidia lange im Kernportfolio und haben die Aktie Anfang 2023 verkauft, als sie bei 400 Dollar stand. Gekauft hatten wir zu vier Dollar. Der Verkauf kam zu einer Zeit, in der wir entschieden haben, unsere Investmentstrategie umzustellen: von Unternehmen, die sich auf KI-basierte Hardware konzentrieren, hin zu Unternehmen, die KI-basierte Software entwickeln. Palantir und UiPath sind solche Unternehmen; wir haben sie mit hoher Gewichtung in den Fonds genommen. Wir sehen: Für jeden Euro, der in Hardware investiert wird, gehen fünf Dollar in Software.

- Lesen Sie auch: US-Konzern wird den Krieg revolutionieren

Von welchem Unternehmenschef würden Sie sich zu Innovationen beraten lassen und warum?

Mit Elon Musk würde ich gern brainstormen. Disruptive Technologien stehen nicht einzeln für sich, sondern konvergieren – gehen aufeinander zu, greifen ineinander. Automatisierte Mobilität, Robotik, Künstliche Intelligenz beispielsweise, das gehört zusammen. Mir sind nur wenige Unternehmenschefs begegnet, die so übergreifend denken. Wenn er noch lebte, würde ich mich auch gern mit Kopernikus unterhalten. Er war der Erste, der sah, dass die Sonne im Zentrum unseres Universums stand, entgegen der Vorstellungskraft vieler. Kopernikus war aber auch Ökonom und Erfinder.

Tesla ist also disruptiv, Nvidia könnte es wieder werden. Was ist mit den anderen großen Tech-Firmen wie Amazon, Microsoft, Apple?

Das sind noch Wachstumsfirmen. Aber nicht die, die wir suchen. Das Wachstum disruptiver Unternehmen kann exponentiell sein, also Wachstumsraten von 20, 25 oder mehr Prozent über eine lange Zeit hinweg abliefern. Amazon hat das 20 Jahre lang geschafft, hat diese Zeiten aber nun hinter sich. Es wird weiterhin wachsen – der Markt für Onlinehandel ist noch nicht gesättigt –, aber langsamer. Amazon ist ein "reifer" Wachstumswert, genauso wie Microsoft. Seit Nadella Satya das Unternehmen führt, schafft es wieder ein zweistelliges Wachstum. Aber wir glauben nicht, dass es noch mal 30 oder 40 Prozent werden. Apple ist gern Nachzügler, wenngleich es überraschen kann. Wir glauben aber, dass das Unternehmen KI-Tools nicht schnell genug entwickelt. Wir glauben auch, dass ein selbstfahrendes Auto das ultimative mobile Endgerät sein wird, und Apple hätte dort ganz vorne mitspielen müssen.

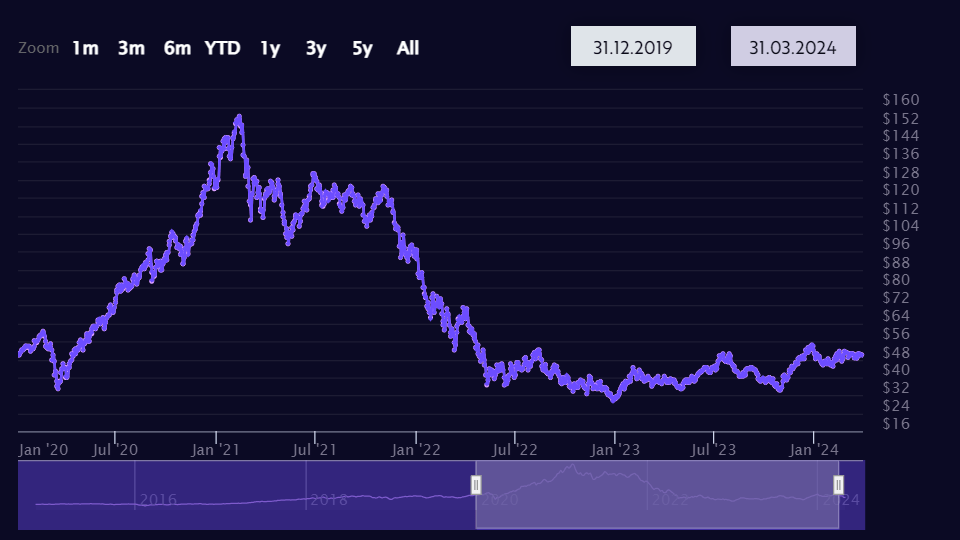

Wertentwicklung des ARK Innovation ETFs seit 2020

Wie genau wählen Sie die Aktien für Ihre Fonds aus?

Wir haben 15 Leute in unserem Analyseteam. Sie sind Technologie-Experten und forschen über Branchen hinweg. Mit Technologie ist es so: Es gibt eine Lernkurve, irgendwann fallen die Kosten und dann dringt die Technologie in immer mehr Sektoren ein. Wir glauben, dass wir Unternehmen im Portfolio haben, die den Massenmarkt erobern werden. Das muss man erkennen.

Worauf achten Sie noch? Wann fliegt ein Unternehmen raus?

Wir schauen auf sechs Punkte, aus denen wir einen Score bilden. Unter anderem spielt eine Rolle, wie visionär das Management ist. Kann es sich auch mal den kurzfristigen Interessen der Aktionäre entgegenstellen? Wir schauen: Agiert ein Unternehmen schnell, gibt es an der richtigen Stelle Geld aus? Ist die Qualität des Produkts herausragend? Was wird in den sozialen Medien gesagt? Schließlich achten wir auch darauf, welche äußeren Faktoren den Erfolg innovativer Technologien verhindern könnten. Oft spielt da die Regulierung eine Rolle. Um im Flaggschiff-Fonds zu bleiben, muss ein Unternehmen gute Scores in der Mehrzahl der Kategorien erreichen.

Was entgegnen Sie Kritikern, die sagen, Ihre Fonds seien zu schwankungsanfällig und nicht für Privatanleger geeignet? Braucht man starke Nerven?

Unsere Fonds richten sich in erster Linie an institutionelle Investoren. Privatanleger können die ETFs an der Börse kaufen – ob sie das tun, muss aber jeder selbst entscheiden. Jeder muss wissen: Unsere Strategie ist volatil. Und mehr noch: Wir weichen nicht von ihr ab, selbst wenn die Börsen in einer Abschwungphase sind wie 2021 und 2022. Wo andere Fondsmanager ihr Portfolio breiter aufstellen, tun wir das Gegenteil. Wir konzentrieren unser Investment auf die Unternehmen, von denen wir am meisten überzeugt sind. Von etwa 60 Aktien haben wir damals nur etwa die Hälfte im Fonds behalten. Und zur Frage der starken Nerven: Unsere Aktienauswahl basiert auf Recherche und Analyse – und die war nie besser.

Embed

Frau Wood, Sie selbst glauben an Elektromobilität und fahren Tesla. Die Republikaner unterstützen den klassischen Verbrenner. Können wir zwischen den Zeilen lesen, dass Sie in diesem Wahljahr Joe Biden politisch unterstützen werden?

Sie können dies nicht zwischen den Zeilen lesen. Ich sage hier, was ich auch meinen Kindern sage: Ich wähle, was für die Wirtschaft unseres Landes am besten ist. Damals 2016 war Trump die bessere Wahl für die US-Wirtschaft. Keiner kann leugnen: Die zentrale Frage im Wahlkampf neben der Einwanderung ist die wirtschaftliche Entwicklung.

Frau Wood, vielen Dank für das Gespräch.

- Pressegespräch mit Cathie Wood