Die Preise steigen immer höher Zum Nachrechnen: So viel Auto können Sie sich jetzt noch leisten

Mit Vollgas in die Schuldenfalle? Wer ein neues Auto kauft, sollte vorher genau rechnen: Wie viel könnten Sie monatlich dafür ausgeben? Wie Sie dabei vorgehen.

Die Statistik zeigt: Unsere Autos werden immer teurer. Das hat verschiedene Gründe. Zum einen geben die Käufer mehr Geld aus. Im Jahr 2005 bezahlten wir im Schnitt für einen Neuwagen 23.880 Euro, im Jahr 2023 waren es bereits 44.630 Euro. Ein batterieelektrischer Neuwagen kostete durchschnittlich 50.060 Euro und damit rund 15.000 Euro mehr als ein neuer Benziner.

Zum anderen verlangen die Hersteller aber auch immer höhere Preise. Ein neuer VW Passat zum Beispiel kostet derzeit mindestens 41.665 Euro. Im Jahr 1980 waren es noch 12.850 Mark – umgerechnet und inflationsbereinigt wären das heute 17.719 Euro. Dafür gibt es inzwischen nicht mal einen neuen Polo. Natürlich sind aber nicht allein die Preise gestiegen, sondern auch die Standards bei Sicherheits- und Komfortausstattung.

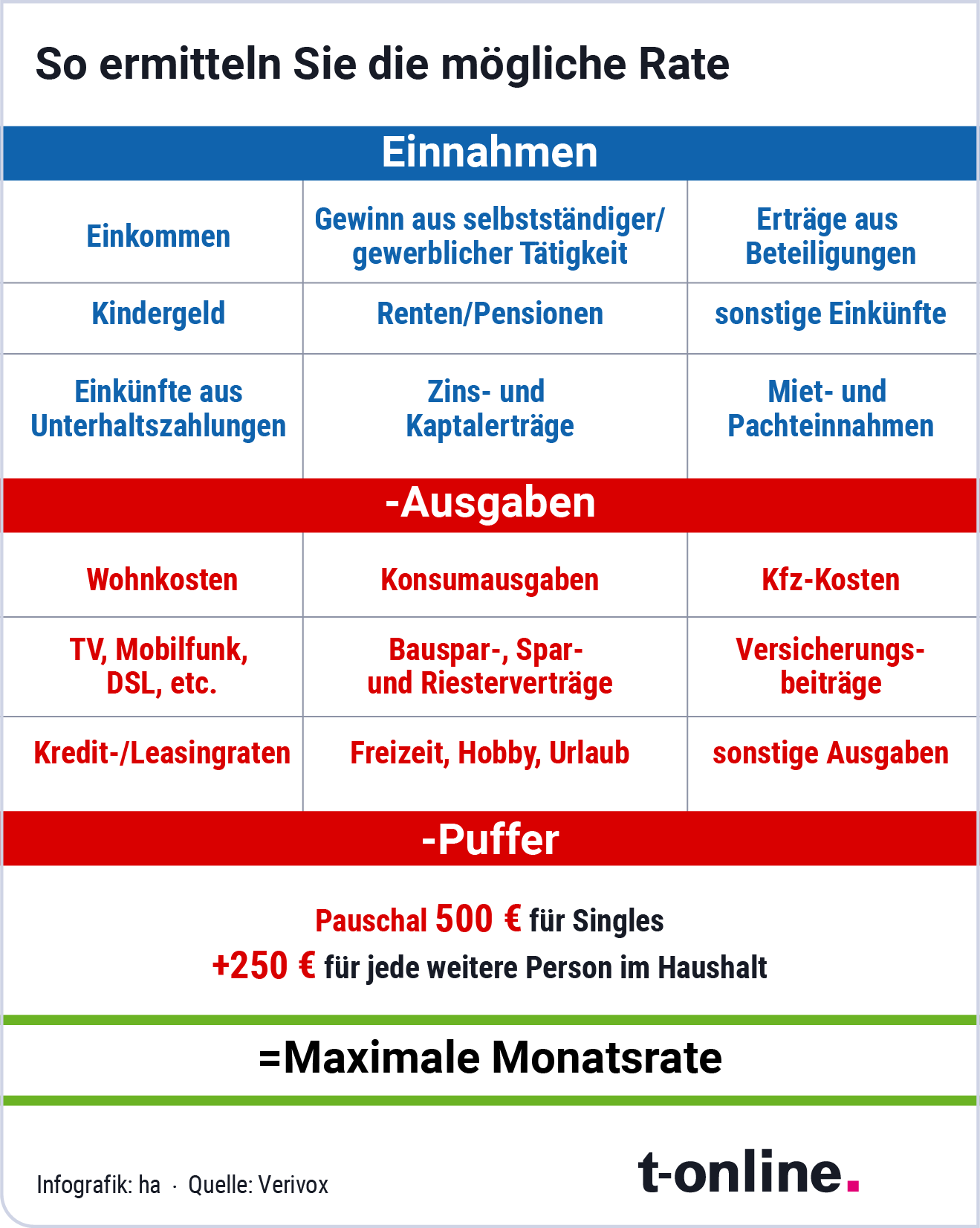

Dennoch: Wer sich einen Neu- oder Gebrauchtwagen zulegen will, muss genau nachrechnen. Denn Kunden bezahlen immer weniger in bar, sondern finanzieren per Kredit oder Leasing. Und das Auto auf Pump kann Sie im schlimmsten Fall in die Überschuldung steuern. Deshalb müssen Sie genau wissen, welche Monatsrate Sie maximal und ohne Schmerzen stemmen können. Dazu ist eine ehrliche und vollständige Bestandsaufnahme nötig: Welche Einnahmen stehen Ihnen monatlich zur Verfügung? Und welche Ausgaben gehen davon wiederum ab?

Was Sie beim Berechnen des Überschusses beachten sollten

- Wichtig sind Ehrlichkeit und Vollständigkeit. Wirklich alle Einnahmen und Ausgaben müssen bedacht werden – auch unregelmäßige, aber wiederkehrende Ausgaben wie Urlaubskosten oder die Anschaffung neuer Möbel.

- Um keine wichtigen Posten wie Urlaub oder größere Anschaffungen zu vergessen, fließen alle Geldeingänge und Ausgaben der letzten 12 Monate in die Bestandsaufnahme ein.

- Kostenlose Haushaltsrechner im Internet erleichtern die Aufstellung der Überschussrechnung.

- Ein monatlicher Puffer schafft Sicherheit. Wie hoch Sie ihn ansetzen, hängt von Ihren Lebensumständen ab – unter anderem also von Ihrer Wohnsituation und Ihrer Haushaltsgröße. Mit eigenen Kindern etwa steigt die Wahrscheinlichkeit unerwarteter Ausgaben. Und Besitzer eines Eigenheims brauchen einen etwas größeren Puffer als Mieter.

- Verzicht auf Urlaub, Veranstaltungen und Konzerte, weniger Autofahren, seltener Essen gehen: In der Corona-Pandemie haben viele Haushalte deutlich weniger Geld ausgegeben als sonst. Wenn es Ihnen auch so ging, sollten Sie das in Ihrer Aufstellung berücksichtigen. Dann bleibt nach Abzug der Kreditrate noch genug Geld in der Haushaltskasse für all die Dinge, auf die Sie wegen Corona in den letzten Monaten verzichten mussten.

- Verivox-Geschäftsführer Oliver Maier empfiehlt deshalb: "Kalkulieren Sie den Puffer lieber großzügig. Wer beim Kreditabschluss auf flexible Rückzahloptionen achtet, kann Geldreserven als Sondertilgungen verwenden. Dadurch lassen sich Zinsen sparen und das Auto ist schneller abbezahlt."

Von den monatlichen Einnahmen hin zur möglichen Rate – das folgende Beispiel weist Ihnen den Weg.

Beispielrechnung

Die Berechnung zeigt, wie viel Geld ein Paar (Doppelverdiener) mit zwei Kindern monatlich für die Finanzierung eines Autos zur Verfügung hat. In der obigen Infografik finden Sie die Grundlage der Berechnung.

Monatliche Einnahmen

- Zwei durchschnittliche Nettogehälter: je 2.555 Euro

- Durchschnittliche Einnahmen aus Vermögen: 741 Euro

- Kindergeld: 250 Euro pro Kind

- Summe: 6.351 Euro

Monatliche Ausgaben

- Durchschnittliche private Konsumausgaben im 4-Personen-Haushalt: 4.322 Euro

Puffer

- 500 Euro + 3x250 Euro

- Summe: 1.250 Euro

Berechnung des Überschusses

- Einnahmen minus Ausgaben und Puffer: 6.351 Euro - 4.322 Euro - 1.250 Euro

- Summe: 779 Euro

- Die finanzierbare Monatsrate für den Autokredit beträgt in diesem Beispiel also 779 Euro.

Banken rechnen anders

Banken nutzen Haushaltspauschalen, um das frei verfügbare Haushaltseinkommen zu bestimmen und zu prüfen, ob der Antragsteller sich die Monatsraten für einen Kredit dauerhaft leisten kann. Die Berechnungsmethode unterscheidet sich von Bank zu Bank. In der Regel fließen Wohnkosten, Haushaltsgröße und das Monatsgehalt ein.

Der entscheidende Unterschied: Kunden wollen eine Monatsrate ermitteln, die sie vor Überschuldung und harten Einschränkungen bewahrt. Der Bank geht es bei der Prüfung des Kreditantrags vorrangig um ihr eigenes Ausfallrisko. Sie wird Ihnen deshalb unter Umständen einen Spielraum einräumen, der einige Risiken für Sie mit sich bringt. Deshalb ist es sicherer, selbst nachzurechnen und nicht über den ermittelten Spielraum hinauszugehen.

So berechnen Sie den möglichen Kaufpreis

Wenn die mögliche Monatsrate feststeht, können Sie mithilfe eines kostenlosen Kreditrechners im Internet herausfinden, wie teuer Ihr neues Auto maximal sein darf. Für die Beispielrate von 779 Euro finden Sie zur Orientierung hier einige ermittelte Kreditsummen.

Embed

Günstigster effektiver Zwei-Drittel-Zins im Autokredit-Vergleich bei Verivox. Zwei Drittel aller Kunden der Bank erhalten diesen oder einen noch günstigeren Zinssatz. (Stand: 24.10.2024)

**durchschnittlicher Effektivzinssatz für neu abgeschlossene Konsumentenkredite in Deutschland, Stand: August 2024

Embed

Falls Sie bereits ein Auto besitzen, das Sie verkaufen wollen, können Sie dessen Verkaufspreis, also die Einnahmen aus dem Verkauf, zum maximalen Kaufpreis Ihres künftigen Autos hinzurechnen.

Tipps zum Autokredit

- Die maximale Kreditsumme ergibt sich aus der Kombination der zur Verfügung stehenden Monatsrate, des Effektivzins und der Laufzeit des Darlehens.

- Vergleichen lohnt sich. Wer einen Autokredit mit 5-jähriger Laufzeit bei einer günstigen Bank abschließt, kann sich mit derselben Monatsrate ein 2.775 Euro teureres Auto leisten als bei einer Finanzierung zum deutschen Durchschnittszins.

- Die maximale Kreditsumme hängt auch davon ab, wie lange der Käufer sein neues Auto fahren möchte. Zum Schutz vor Überschuldung sollte die Kreditlaufzeit nicht länger sein als die Haltedauer des Autos (im Schnitt etwa sechs bis sieben Jahre).

- "Während der gesamten Kreditlaufzeit sollte das Auto per Vollkasko abgesichert werden", sagt Oliver Maier. "Sie ersetzt nach einem Unfall den Fahrzeugwert, sodass der Kreditnehmer das laufende Darlehen tilgen kann, bevor er sich ein neues Auto kauft."

- Statista

- Deutsche Automobil Treuhand: DAT-Report

- Volkswagen

- Verivox

- Eigene Recherche

Quellen anzeigen