Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Investieren oder nicht? So entscheiden Sie richtig mit der Kapitalwertmethode

Mit der Kapitalwertmethode können Sie prüfen, ob sich eine bestimmte Investition auszahlt. Wir rechnen Ihnen vor, wie das genau funktioniert, und zeigen, welche Stärken und Schwächen die Methode hat.

Stellen Sie sich vor, jemand bietet Ihnen 100.000 Euro an. Einfach so. Er sagt aber auch: Wenn Sie zehn Jahre warten, erhalten Sie garantiert 150.000 Euro, also 50.000 Euro mehr. Sie sind ein geduldiger Mensch, also entscheiden Sie sich für 150.000 Euro in zehn Jahren – und haben damit gerade eben mehr als 12.000 Euro verschenkt.

Denn hätten Sie die 100.000 Euro in der Gegenwart angenommen und am Aktienmarkt mit einer jährlichen Rendite von fünf Prozent angelegt, hätten Sie in zehn Jahren 162.889,46 Euro erwirtschaftet. Der Grund ist, dass die jährlichen Zinserträge – im ersten Jahr sind das bereits 5.000 Euro – im Folgejahr mitverzinst werden. Ihr Geld arbeitet also für Sie.

Dieser sogenannte Zinseszinseffekt ist für den Menschen sehr schwer vorstellbar und einzuschätzen. Dementsprechend fällen wir regelmäßig Investitionsentscheidungen, die gar nicht zu unserem Vorteil sind. Doch es gibt Hilfe: die Kapitalwertmethode.

Was ist die Kapitalwertmethode?

Die Kapitalwertmethode ist ein Verfahren der dynamischen Investitionsrechnung. Dynamische Verfahren der Investitionsrechnung berücksichtigen den Zeitwert des Geldes, also das Prinzip, dass eine Geldeinheit heute mehr wert ist als eine Geldeinheit morgen. Das liegt daran, dass Sie die Geldeinheit heute auf dem Kapitalmarkt anlegen können und sie somit verzinst wird.

Mit der Kapitalwertmethode können Sie prüfen, ob eine Investition wirtschaftlich ist oder nicht. Lohnt es sich, das Geld für die geplante Investition auszugeben – oder sollten Sie das Geld stattdessen zur Verzinsung anlegen?

Als Unternehmer können Sie mit der Kapitalwertmethode zum Beispiel errechnen, ob der Kauf eines neuen Produktionsgerät sinnvoll ist. Sie können damit aber auch abwägen, ob der Kauf bestimmter Aktien oder Immobilien eine kluge Idee ist oder nicht.

- Aktien kaufen: So handeln Einsteiger und Profis

Wie wird der Kapitalwert berechnet?

Nehmen wir an, Sie haben eine größere Summe gespart. Eigentlich legen Sie einen Teil Ihres Geldes regelmäßig am Kapitalmarkt an und investieren in einen ETF, der den MSCI World Index abbildet. Das ist ein internationaler Aktienindex, der ungefähr 85 Prozent der Marktkapitalisierung in Industrieländern widerspiegelt und der deshalb oft als Vergleichsindex dient.

Nun wollen Sie Ihr Geld aber auch in Immobilien investieren. Sie haben ein Haus ins Auge gefasst, für das Sie genau 300.000 Euro zahlen müssten. Es besteht aus Erdgeschoss, Obergeschoss und einer Dachwohnung, die Sie allesamt vermieten werden. Jährlich würden Sie damit 48.000 Euro Mieteinnahmen erhalten, aber 8.000 Euro für Reparaturen ausgeben. Sie erzielen also einen jährlichen Überschuss – im folgenden Abschnitt auch "Cashflow" genannt – von 40.000 Euro.

Nun möchten Sie wissen, ob Sie in das Haus oder doch lieber weiter in den MSCI World investieren sollten. Dazu berechnen Sie den Kapitalwert, der auch manchmal Nettobarwert (NBW) oder Net Present Value (NPV) genannt wird.

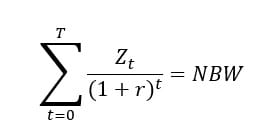

Die Formel für die Kapitalwertmethode sieht zunächst einmal komplizierter aus als sie ist:

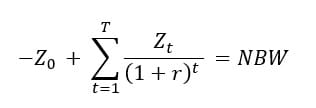

Zum besseren Verständnis wird diese Formel aufgelöst zu:

Dabei steht Z0 für den Wert der Anfangszahlung, in unserem Beispiel also für den Preis, den Sie für das Haus zahlen. Sie tätigen diese Investition in der Gegenwart, also t = 0. Die Variable t steht hierbei für die jeweilige Periode, in der Regel beträgt diese ein Jahr. Wir nehmen für unser Rechenbeispiel der Einfachheit halber eine Betrachtungsdauer (T) von 10 Jahren an. Im ersten Jahr ist t also gleich 1, im zweiten gleich 2 und so weiter.

In den folgenden Perioden 1 bis 10 nehmen Sie jährlich Miete ein (Einzahlungen) und ziehen davon die Reparaturkosten (Auszahlungen) ab. Was bleibt ist der Überschuss, hier Cashflow genannt. In der ersten Periode, also ein Jahr nach Investition, ist dieser Cashflow Z1 in der zweiten Periode Z2, in der zehnten und letzten Periode Z10.

Die Variable r steht für den risikolosen Kalkulationszinssatz. Das bedeutet, es wird ein konstanter Zinssatz angenommen, der fällig wäre, würden Sie Ihr Geld auf dem Kapitalmarkt anlegen. Beim MSCI World gehen wir von im Schnitt acht Prozent aus, wir rechnen im Folgenden also mit r = 0,08. Natürlich ist die Rendite, die Sie mit dem MSCI World jährlich erwirtschaften, nur in der Theorie konstant. In Wirklichkeit schwankt sie sehr stark, weil der Aktienmarkt sehr stark von unvorhergesehenen Ereignissen beeinflusst werden kann.

- Volatilität: Darum schwanken die Kurse an der Börse

Was geschieht nun in der Formel hinter dem Summenzeichen (Σ)? Diese Rechenoperation nennt sich Abzinsung und berechnet den gegenwärtigen Wert einer künftigen Zahlung. Sie wollen nun wissen, was die Summe aller Überschüsse aus der Vermietung Ihrer Immobilie, die Sie in den zukünftigen Perioden erhalten, in der Gegenwart wert ist. Da wir mehr Zinsen erhalten, je weiter die Zahlung in der Zukunft liegt – da der Zinsgewinn aus der Periode des Vorjahres nun auch verzinst wird –, zinsen wir die Zahlung in jeder weiter in der Ferne liegenden Periode stärker ab.

Setzen wir nun die Zahlen aus unserem Beispiel in die Formel ein. Zur Erinnerung: Sie investieren in der Gegenwart t = 0 eine Geldsumme von 300.000 Euro (Z0= 300.000 Euro). Vor das Z0 kommt also ein Minuszeichen, weil Sie ja Geld ausgeben. Die Betrachtungsdauer T sind zehn Jahre. In jeder Periode t nehmen Sie Zt= 40.000 Euro ein.

Sie rechnen also:

-300.000 + 40.000 / 1,081210

Der Kapitalwert ist in diesem Fall negativ. Für Ihre Entscheidung bedeutet das: Finger weg. Das Geld ist in Ihrem MSCI World ETF besser aufgehoben – und Sie sparen sich den zusätzlichen Zeitaufwand, der mit der Vermietung von Immobilien einhergeht.

- Klassiker: Warum sich ein ETF auf den MSCI World lohnt

- Als Kapitalanlage: So viel Rendite bringen Immobilien

Welche Stärken und Schwächen hat der Kapitalwert?

Dieses Rechenbeispiel soll nun keineswegs ein Plädoyer gegen Investitionen am Immobilienmarkt sein. Denn der Kapitalwert ist stark abhängig vom angenommenen risikolosen Kalkulationszinssatz.

Angenommen, Sie fühlen sich unwohl dabei, Ihr Geld im Aktienmarkt anzulegen. Stattdessen liegt Ihr Geld auf dem Sparbuch. Dort wird es mit 0,01 Prozent verzinst. Bei der folgenden Berechnung des Kapitalwertes nehmen Sie als risikolosen Kalkulationszinssatz also den Sparbuchzins an, r ist also gleich 0,001.

Sie rechnen also:

-300.000 + 40.000 / 1,00011210

Der Kapitalwert ist größer als null, was bedeutet, dass Ihr Geld in der Immobilie besser angelegt ist als auf dem Sparbuch.

Dieses Beispiel zeigt, dass der Kapitalwert – und somit Ihre Investitionsentscheidung – sehr stark vom gewählten risikolosen Kalkulationszinssatz abhängt. Da sich in der Realität ein Zins oder eine Rendite in den meisten Fällen schwer vorhersagen lässt, sollten Sie Ihre Entscheidung nicht allein von dieser Berechnung abhängig machen. Im Zweifelsfall lohnt es sich auch, mehrere Kapitalwerte zu berechnen und dabei mit einem etwas pessimistischer angesetzten Kalkulationszinssatz zu arbeiten.

In den Beispielrechnungen kalkulieren Sie zudem mit einem sicheren Überschuss. Sie gehen davon aus, dass sowohl die Mieteinnahmen als auch die Reparaturausgaben stabil bleiben werden. Doch womöglich haben Sie, ohne es zu wissen, in eine Immobilie investiert, die sich in ein paar Jahren im absoluten Trendviertel befinden wird und haben eine viel zu niedrige Miete kalkuliert. Andersherum kann es auch sein, dass Ihre Immobilie aufgrund eines Wasserrohrbruchs starken Schaden erleidet und Ihre Reparaturkosten viel höher sind als vermutet.

- Nebenkosten: Was Mieter zahlen müssen und was nicht

- Staffelmiete: Wie hoch darf sie maximal sein?

- Kaufen, ETF oder Aktien: Acht Strategien fürs Immobilien-Investment

Kurz gesagt: Sie nehmen für die Berechnung des Kapitalwertes einen vollkommenen und vollständigen Kapitalmarkt an. Die Realität sieht jedoch anders aus, Zinsen und Cashflows sind keineswegs vorhersehbar.

Nichtsdestotrotz ist die Kapitalwertmethode aufgrund ihrer Einfachheit eine gute Möglichkeit, sich bei einer Entscheidung einen ersten Überblick zu verschaffen. Außerdem lassen sich auch Investitionen, die über unterschiedliche Zeiträume laufen sollen und unterschiedlich hoch sind, mit der Kapitalwertmethode unkompliziert vergleichen.

Wann ist die Kapitalwertmethode für mich als Anleger sinnvoll?

Wie das Rechenbeispiel zeigt, können Sie mit der Kapitalwertmethode einfach vergleichen, ob Sie lieber in eine Immobilie oder in eine andere Geldanlage, etwa einen ETF, investieren möchten. Allerdings sollten Sie sich über die Immobilie vorher gut informiert haben und nicht einfach von einer grob geschätzten Miete ausgehen.

Statt den Kapitalwert einer Immobilie können Sie auch errechnen, ob eine Investition in eine bestimmte Aktie mehr einbringt als beispielsweise in den MSCI World-Index. Dafür müssen Sie zuvor allerdings die Aktie gut analysiert haben, zudem sollten Sie sich genau über den Zeithorizont Ihrer Geldanlage im Klaren sein.

Was in die Beispielsberechnungen jeweils nicht miteinbezogen wurde, sind Kosten für das Investment wie Steuern, Depotkosten für Wertpapiere oder Maklergebühren. Auch die Inflation wurde nicht einkalkuliert.

Was ist der Unterschied zur Endwertmethode?

Anders als bei der Kapitalwertmethode, bei der Werte abgezinst werden, wird bei der Endwertmethode aufgezinst. Anstatt also Zahlungsströme der Zukunft – wie in der Beispielrechnung Mietüberschüsse – abzuzinsen, wird der Wert einer Investition auf eine Periode in der Zukunft hochgerechnet.

Die Formel für die Bestimmung des Endwertes ist CF x (1 + r)t. Hierbei ist CF die Variable für den Cashflow, also den Wert der zukünftigen Zahlungsströme. Im Prinzip ist das die Formel, die in dem Beispiel der Einleitung dieses Artikels verwendet wurde – jemand gibt Ihnen 100.000 Euro oder verspricht Ihnen 150.000 Euro in zehn Jahren. Sie müssen sich jetzt zwischen einer der zwei Optionen entscheiden. Also rechnen Sie die 100.000 Euro auf 10 Jahre hoch. Sie gehen dabei von einem Zinssatz von fünf Prozent aus.

Der Endwert beträgt nach Einsetzen der Zahlen in die Formel 100.000 x 1,0510 = 162.888,46 Euro. Mit diesem Wissen würden Sie sich nun also für die 100.000 Euro in der Gegenwart entscheiden.

- Eigene Recherche

- studyflix.de: "Kapitalwertmethode"

- studyflix.de: "Dynamische Investitionsrechnung"

- studyflix.de: "Barwert und Endwert"

- financescout24.de: "Kapitalwertmethode"

- controlling.net: "Kapitalwertmethode"

- rechnungswesen-verstehen.de: "Kapitalwert"

Quellen anzeigen