Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Besondere Derivate Was Optionen in der Geldanlage sind

Mit Optionen sichern sich Anleger das Recht, eine Aktie in der Zukunft zu kaufen oder zu verkaufen. Der Haken: Sie gelten als sehr spekulativ. Warum genau? Und wie funktionieren Optionen überhaupt?

"Wir wollen uns alle Optionen offenhalten": Diesen Spruch hört man oft von Politikern, wenn es um mögliche Koalitionen geht. Doch Optionen haben nicht nur potenzielle Staatenlenker – auch in der Finanzwelt sind Optionen ein gängiger Begriff.

- Börse & Märkte: Vergleichen Sie hier alle Fonds

Hier ist allerdings etwas anderes gemeint: Eine Option verbrieft das Recht, aber nicht die Pflicht, ein bestimmtes Wertpapier in der Zukunft zu kaufen oder zu verkaufen. Doch wie funktioniert das genau? Und wie unterscheiden sich Optionen von Optionsscheinen?

Was sind Optionen – und wie funktionieren sie?

Optionen gehören zur Finanzproduktgruppe der Derivate. Das heißt, ihr Wert leitet sich vom Preis eines Wertpapiers ab, das der Option zugrunde liegt. Dieses Wertpapier heißt Basiswert oder auch Underlying. Das kann beispielsweise eine Aktie sein oder eine Anleihe.

Kaufen Sie eine Option, erwerben Sie damit das Recht, ein bestimmtes Wertpapier in der Zukunft zu einem fixen Preis zu kaufen oder zu verkaufen. Sie spekulieren also darauf, dass sich der Kurs eines Wertpapiers künftig in eine bestimmte Richtung entwickelt. Dieses Spekulieren ist mit einigen Risiken für Sie als Privatanleger verbunden.

- Short Squeeze: Darum fürchten ihn Hedgefonds

- Handel mit CFDs: Hohe Gewinne für hohes Risiko?

Weil Optionen Erwartungen über künftige Börsenkurse widerspiegeln, gehören sie zu den Termingeschäften. Zu einem bestimmten Tag läuft die Option aus und ist danach nicht mehr gültig. Dieses Datum nennt man auch Verfallstermin. Im Gegensatz zu Optionsscheinen sind Optionen jedoch keine Wertpapiere im klassischen Sinn – sondern nur Rechte.

Beachten Sie: Optionen sind wie Optionsscheine mit einem Hebel verbunden. Das bedeutet: Sie werden bereits mit einem geringen Kapitaleinsatz überproportional an der Kursentwicklung eines Basiswertes beteiligt – im positiven wie im negativen Sinne. Einerseits können Sie mit Optionen schnell große Gewinne erzielen. Andererseits ist auch das Risiko groß, dass Sie beim Optionshandel hohe Verluste machen.

Wie funktionieren Optionen genau?

Optionen funktionieren ähnlich wie Optionsscheine. Bei einer Option gehen Sie einen Vertrag mit dem Optionsverkäufer ein. Dieser wird auch Stillhalter genannt. Er garantiert Ihnen, dass Sie den Basiswert zu einem festgelegten Preis, dem Ausübungspreis, bis zum Verfallstermin kaufen oder verkaufen können.

Dafür zahlen Sie dem Stillhalter eine sogenannte Optionsprämie. Diese wird in jedem Fall fällig – also auch, wenn Sie nicht von dem vereinbarten Kauf- oder Verkaufsrecht Gebrauch machen.

Eine Option, die Ihnen einen Kauf des Basiswerts garantiert, nennt man auch Kaufoption oder "Call"-Option. Eine Option, die darauf abzielt, ein Basiswert zu verkaufen, heißt Verkaufsoption oder "Put"-Option.

Es gibt drei verschiedene Arten, wie eine Option ausgeführt werden kann:

- "Amerikanische" Option: Das ist der Standardfall. Diese Optionen können an jedem Tag innerhalb der Laufzeit ausgeführt werden.

- "Europäische" Option: Diese Optionen können nur am Ende der Laufzeit ausgeführt werden – am Fälligkeitstag.

- "Bermuda"-Option: Hier können Sie an mehreren Zeitpunkten Ihr erworbenes Recht ausüben. Diese werden vorab festgelegt.

Gut zu wissen: Der Wert einer Option hängt vor allem von dem Kurs des Basiswerts ab, der der Option zugrunde liegt. Doch auch die Laufzeit und die Schwankungsbreite, auch Volatilität genannt, spielt für den Optionswert eine wichtige Rolle.

Was ist der Unterschied zu Optionsscheinen?

Es gibt einige grundlegende Unterschiede zu sogenannten Optionsscheinen. So können Optionen nur an Terminbörsen gehandelt werden. Die wichtigste Terminbörse für Anleger aus Deutschland ist die Eurex, ein Tochterunternehmen der Deutschen Börse.

- Große Risiken: Warum Optionsscheine für Anfänger keine Option sind

- Chancen und Risiken: Wie funktionieren Inhaberschuldverschreibungen?

- Beim Fondskauf: Warum Sie das Agio im Auge behalten sollten

Weil sie nur an Börsen gehandelt werden können, gelten im Gegensatz zu Optionsscheinen für Optionen standardisierte Regeln. Auch die Preisbildung ist bei Optionen deutlich transparenter, da das an der Börse geschieht – also letztlich über Angebot und Nachfrage.

Außerdem können auch Privatanleger Verkäufer von Optionen sein. In diesem Fall erhalten sie auch Optionsprämien. Bei Optionsscheinen ist das nicht möglich: Hier sind es stets die Emittenten, also etwa eine Bank, die Optionsscheine herausgeben.

Anbei finden Sie eine Tabelle, in der die wesentlichen Unterschiede aufgelistet sind:

| Unterschiede | Option | Optionsschein |

|---|---|---|

| Handel | Terminbörsen | außerbörslich |

| Standardisierung | ja | nein |

| Verkäufer | jeder Anleger | nur Emittent |

| Preisbildung | transparent | intransparent |

Welche Alternativen zu Optionen habe ich?

Da Optionen hohe Risiken für Privatanleger bergen, sollten Sie sich gut überlegen, ob Sie diese kaufen möchten. Wenn Sie als Börsenanfänger auf einzelne Aktien setzen möchten, sollten Sie dies direkt tun – und nicht über Derivate.

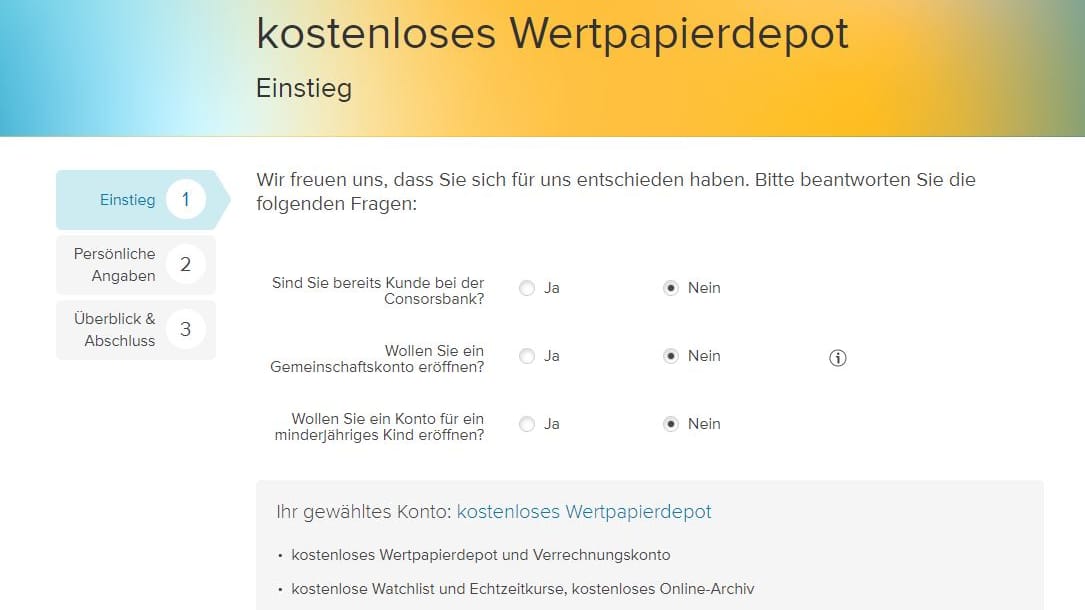

Denn diese sind für Einsteiger nicht gerade geeignet. Mit einem Wertpapierdepot bei einer Direktbank oder einem Smartbroker handeln Sie ganz leicht und vor allem günstig mit Aktien.

Eine im Vergleich zum Sparbuch ebenfalls hohe Rendite bieten auch sogenannte ETFs, auch Indexfonds genannt. Diese bilden einen ganzen Aktienindex nach – Sie legen folglich in allen Aktien eines Index an. Deshalb ist Ihr Risiko auch geringer als bei einzelnen Aktien. Besonders für die langfristige Anlage bieten sich solche Indexfonds an.

- Eigene Recherche

- Finanztest

- finanzfluss.de

- traden-und-investieren.com

- de.bergfuerst.com

- lynxbroker.de

Quellen anzeigen