Die subjektive Sicht des Autors auf das Thema. Niemand muss diese Meinung übernehmen, aber sie kann zum Nachdenken anregen.

Was Meinungen von Nachrichten unterscheidet.Dax-Gewinne sichern Wer wird Millionär?

Der Bitcoin ist unterwegs Richtung 100.000 US-Dollar. Nvidia könnte schon in Kürze mehr wert sein als Apple. Die Börse macht gerade Millionäre – aber auch nachhaltig?

Selbst wenn man schon knapp 30 Jahre an der Börse aktiv ist, kann man immer noch überrascht werden. In unserem Börsendienst auf feingoldresearch.de führen wir seit vier Jahren unser Markenwertportfolio. Dort halten nur Aktien Einzug, die gleichsam über eine starke Marke und über eine hohe Markenwertdynamik verfügen. Im September 2020 hatten wir uns für Nvidia entschieden und einen (kleinen) Hebel von 2 angesetzt. Ein Hebel von 2 bedeutet: Das eingesetzte Geld entwickelt sich doppelt so stark wie der Kurs (nach unten wie oben). Gerade einmal dreieinhalb Jahre später steht dieses Investment bei 1.000 Prozent Rendite.

Andere Marken, erworben nach dem gleichen Prinzip im selben Jahr, sind gar nicht so weit entfernt: Für Meta schlagen zum Beispiel 600 Prozent Rendite zu Buche. Weitere Titel aus dem Auswahlportfolio wie Expedia, Netflix, SAP, Axa, Visa oder Monster Energy konnten sich – auch wenn sie nicht an die exzessive Rendite von Nvidia herankommen – ebenfalls sehr schön behaupten. All das könnte uns nun zufrieden stimmen und Euphorie bei mir und meinem Team auslösen. Doch ist eher das Gegenteil der Fall. Warum?

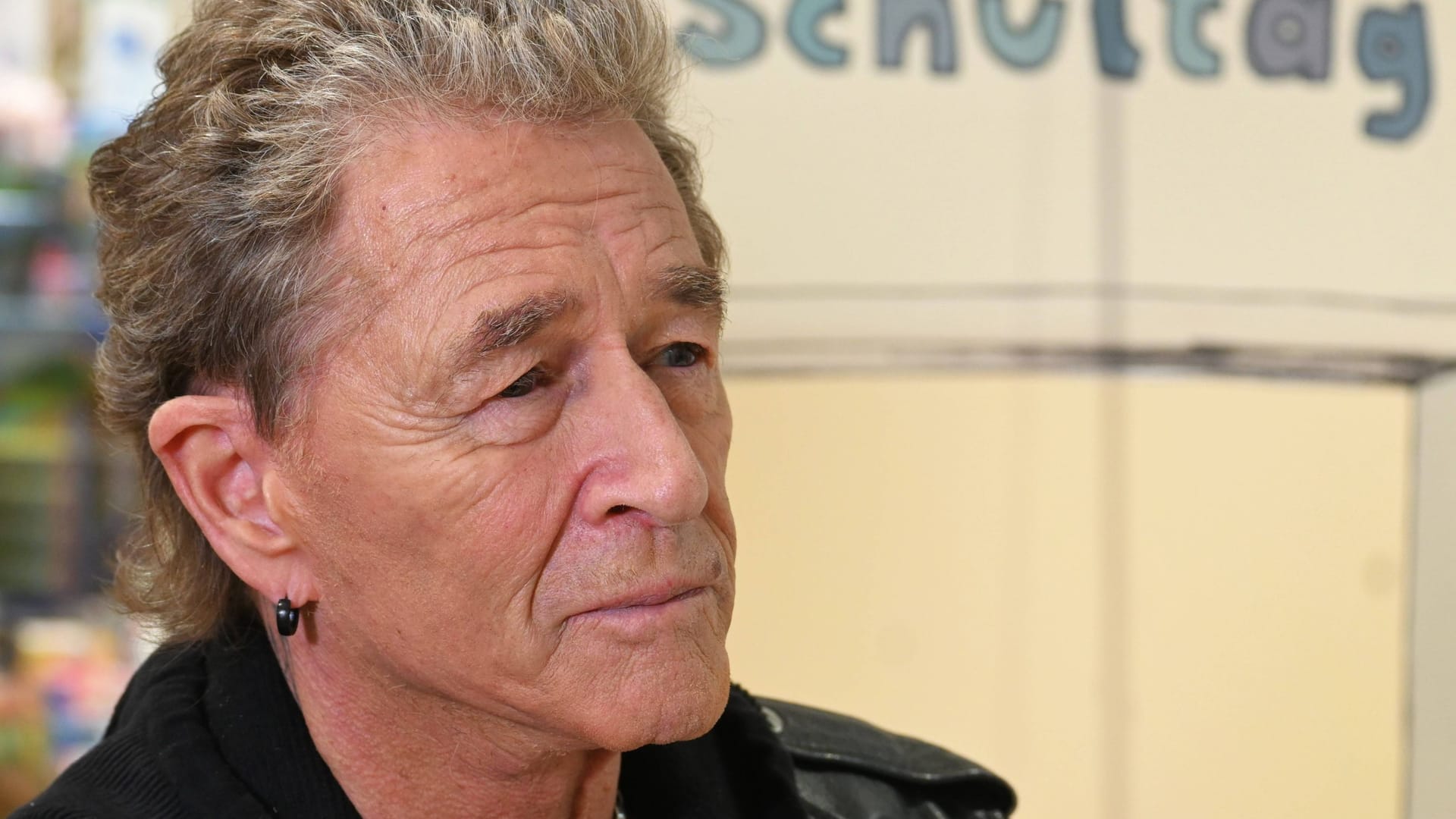

Zur Person

Daniel Saurenz ist Finanzjournalist, Börsianer aus Leidenschaft und Gründer von Feingold Research. Mit seinem Team hat er insgesamt mehr als 150 Jahre Börsenerfahrung und bündelt Börsenpsychologie, technische Analyse, Produkt- und Marktexpertise. Bei t-online schreibt er über Investments und die Lage an den Märkten, immer unter dem Fokus des Chance-Risiko-Verhältnisses für Anleger. Sie erreichen ihn auf seinem Portal www.feingoldresearch.de.

Alle Gastbeiträge von Daniel Saurenz lesen Sie hier.

Nach dem Aufstieg kam der Fall

Die meisten von uns haben in den 2000er-Jahren die Kursentwicklung von Cisco erlebt. Wir erinnern uns an Nokia. Und wir haben vor allem einen Aspekt im Hinterkopf: Auch starke Marken und brillante Firmen können innerhalb kürzester Zeit in eine heftige Korrekturphase gelangen. 2022 gab es Meta oder Netflix zu Ausverkaufspreisen, die Kurse waren plötzlich nur noch ein Drittel des einstigen Höchststandes wert. "Auch Amazon, Apple oder Google durchliefen auf ihrem Weg zu Billionenkonzernen starke prozentuale Kursrückschläge", so Jürgen Molnar von Robomarkets. "Beim Bitcoin sind Kursbewegungen von mehr als 100 Prozent in einem Jahr nach oben und 30 bis 60 Prozent nach unten in anderen Jahren keine Seltenheit, sondern eher die Regel", so der Experte.

Wie lange hält der Auftrieb bei Nasdaq und Dax?

Vor dem Hintergrund sollte man aktuell auf Börsenindizes achten. Der amerikanische Technologieindex Nasdaq legte angetrieben von Nvidia innerhalb eines Jahres um 50 Prozent an Wert zu. Dies entspricht eigentlich der Rendite von fünf bis sechs Jahren. "Der Dax hat seit dem Ukraine-Crash im Herbst 2022 von 11.900 auf 18.000 Zähler zugelegt – ebenfalls 50 Prozent", so Stefan Riße von Acatis. In sehr vielen Sentimentindikatoren – sie bilden die Stimmung der Anleger ab – lasse sich pure Euphorie ablesen.

Doch technische Analysten machen eben jetzt auf Gefahren aufmerksam. An der 18.000-Punkte-Marke klopfte der Dax an seine langfristige Aufwärtstrendlinie an, die sich aus den Hochpunkten seit 2007 ableitet. Doch kommt der Index diesmal nachhaltig darüber? Bereits 2021 scheiterten mehrere Versuche, die Gerade zu überwinden. Und auch zuletzt schloss der deutsche Leitindex wieder unter den 18.000 Punkten. Die runde Marke ist daher nicht nur psychologisch, sondern auch charttechnisch von großer Bedeutung.

Das sagt die Chartanalyse

Ehe wir uns ansehen, wie man ein Depot konkret absichern kann, wollen wir zwei spannende Indikatoren der Markttechnik betrachten. Nicht nur in Deutschland erfreut sich vor allem der Relative-Stärke-Index, kurz RSI, großer Beliebtheit. Dabei handelt es sich um einen Momentum-Indikator, der die Dynamik der jüngsten Kursveränderungen misst. "Werte über 70 gelten als überkauft, unter 40 als überverkauft. Zuletzt kletterte das Barometer beim Dax auf knapp 80", so Franz-Georg Wenner von Index Radar. Der deutsche Aktienmarkt ist demnach in kurzer Zeit ungewöhnlich schnell im Wert gestiegen. Für die amerikanische Nasdaq findet man ähnliche Werte.

Ebenfalls wichtig ist die Frage, wie weit die Kurse von wichtigen gleitenden Durchschnittswerten entfernt sind. Für die langfristige Betrachtung bietet sich die 200-Tage-Linie an. "Aktuell steht der Dax rund zehn Prozent höher, Neueinsteiger zahlen also zehn Prozent mehr als im Durchschnitt der zurückliegenden 200 Handelstage. Ein guter Kaufzeitpunkt sieht für viele Käufer anders aus", findet RoboMarkets-Experte Molnar. Entscheidend ist nicht nur der Abstand, sondern ob der Durchschnitt ebenfalls steigt. Ist dies der Fall, verschiebt sich auch das Potenzial sukzessive nach oben. Immer gilt: Zu heftig sollte die Abweichung nicht werden. Doch beim S&P 500 sowie beim Nasdaq ist der Abstand im März 2024 sehr deutlich. Mit einfachen Worten – die Börsen in den USA sind zu schnell zu weit gelaufen.

Was gilt in US-Wahljahren an der Börse?

Gerade in US-Wahljahren schauen Anleger auf die Saisonalität. "US-Wahljahre beginnen für den Dax meist freundlich, vor allem im Februar steigen die Kurse und im März wird ein erstes Hoch ausgebildet", so Experte Wenner. Bisher hält sich der Markt recht gut an die Vorgaben. Interessant ist jedoch, dass sich der Dax in den Folgemonaten häufig nur seitwärts bewegt, mit einer kleinen Schwächephase im Frühsommer und erhöhter Volatilität in den Wochen vor der Wahl Anfang November. Unter dem Strich wird jedoch der Großteil der Rendite häufig in den ersten Wochen des Jahres erzielt. Auch das spricht also dafür, dass das Aufwärtspotenzial beim deutschen Leitindex vorerst ausgeschöpft ist.

Depot jetzt absichern

Der sprichwörtliche Weg zum Millionär erschien mit Nvidia, KI-Aktien oder Bitcoin zuletzt sehr einfach. Wer aber auf hohen Gewinnen sitzt, sollte diese besser jetzt absichern. Die Derivatebranche hat zur Stabilisierung von Portfolios Put-Optionsscheine im Angebot. Puts sind Wertpapiere, die von fallenden Kursen profitieren. Die Puts auf den Nasdaq (WKN: SW1DJJ) und auf den Dax (WKN: SW1N0R) mit einem Jahr Laufzeit sichern das Portfolio ab. Denn 30 Jahre Börsenerfahrung lehren vor allem: Wenn sich Anleger – wie aktuell der Fall – in Börsenforen hohe Kursziele hin und her reichen und vom neuen Porsche träumen, ist der nächste Rückschlag nicht weit.

- Eigene Recherche

- Der Artikel stellt keine Kauf- oder Anlageberatung dar. Auf Finanzanalysen von Dritten hat die t-online-Redaktion keinen Einfluss.

Quellen anzeigen