Definition und Formel Zinseszins einfach erklärt: So lassen Sie Ihr Geld für sich arbeiten

Für diesen Beitrag haben wir alle relevanten Fakten sorgfältig recherchiert. Eine Beeinflussung durch Dritte findet nicht statt.

Zum journalistischen Leitbild von t-online.Der Zinseszins ist ein Zins auf Zinsen. Wie das genau geht und wie man den Zinseszins berechnet – unser Ratgeber zeigt es Ihnen Schritt für Schritt.

Für Albert Einstein war der Zinseszinseffekt angeblich die größte Erfindung des menschlichen Denkens. Doch wie genau funktioniert der Zinseszinseffekt eigentlich? Und was ist der Unterschied zum einfachen Zins? Unser Überblick erklärt es Ihnen – Schritt für Schritt und mit Beispielrechnungen.

- Börse & Märkte: Alle Kurse der Finanzmärkte

Was ist der Zinseszins?

Der Zinseszins, auf Englisch "compound interest", beschreibt die Zinsen, die Sie auf Zinsen erhalten. Er ist Ihr bester Freund, wenn es darum geht, Ihr Vermögen zu vermehren. Denn Zinseszinsen führen dazu, dass Sie mit Geld weiteres Geld verdienen – ohne selbst etwas dafür tun zu müssen.

Was zu schön klingt, um wahr zu sein, nennt sich Zinseszinseffekt. Jeder Euro an Zinsen, den Sie sich nicht auszahlen lassen, sondern wieder anlegen, führt dazu, dass Ihr Kapital schneller wächst. Denn dann wird im nächsten Jahr nicht nur Ihr Anfangskapital verzinst, sondern zusätzlich die wiederangelegten Zinsen.

Was ist der Unterschied zum einfachen Zins?

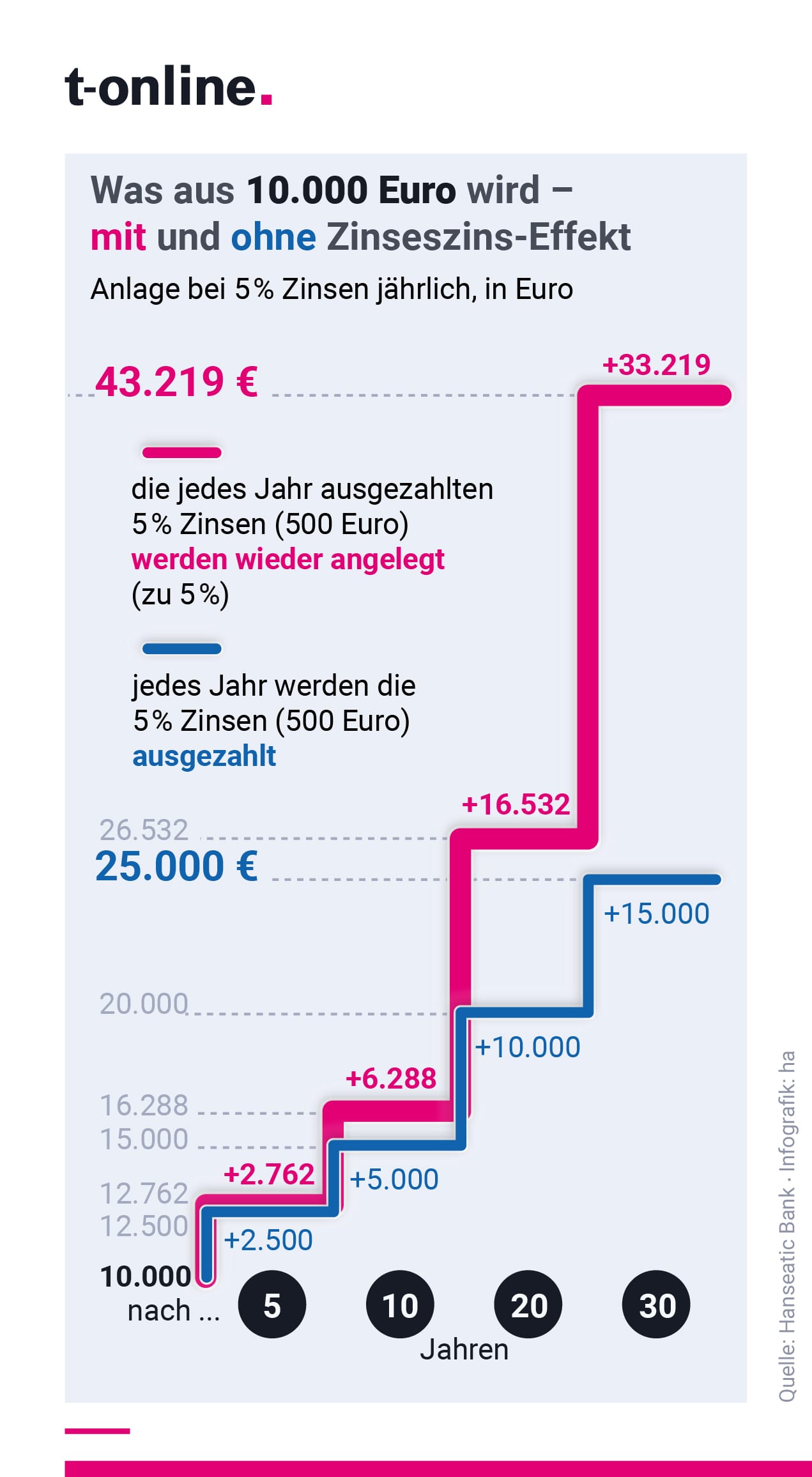

Was für einen großen Vorteil Ihnen der Zinseszinseffekt bringt, zeigt sich, wenn wir ihn mit dem einfachen Zins vergleichen. Nehmen wir an, Sie legen 10.000 Euro für ein Jahr zu einem Zinssatz von 5 Prozent an. Dann entwickelt sich Ihr Vermögen so:

10.000 Euro x 1,05 = 10.500 Euro

Indem Sie Ihr Geld für sich arbeiten lassen, verdienen Sie also 500 Euro Zinsen. Dieses Geld könnten Sie sich auszahlen lassen und zum Beispiel als Taschengeld für den nächsten Urlaub nutzen.

So könnte es dann jedes Jahr laufen. Ihre 10.000 Euro werfen immer 500 Euro an sogenannten einfachen Zinsen ab.

Das Problem ist nur: Ihre 10.000 Euro werden nicht mehr und die Zinsen werden auch nie größer als 500 Euro. Anders sieht das aus, wenn der Zinseszins ins Spielt kommt.

Statt die 500 Euro im Urlaub auf den Kopf zu hauen, können Sie sie nämlich auch gleich wieder anlegen. Ihr Vermögen wächst dann im zweiten Jahr auf 10.500 Euro – wodurch im dritten Jahr auch die Zinsen steigen:

10.500 Euro x 1,05 = 11.025 Euro

Sie haben nun also nicht nur weitere 500 Euro einfache Zinsen hinzuverdient, sondern noch 25 Euro obendrauf – Ihre ersten Zinseszinsen. Entstanden sind die, weil jetzt auch die 500 Euro Zinsen aus dem ersten Jahr für Sie gearbeitet haben.

Zinseszinsen = 500 Euro x 1,05 = 25 Euro

Das Schöne am Zinseszinseffekt ist: Je länger Sie Ihre Zinsen wieder anlegen, desto stärker schlägt er zu Buche. Denn Sie bekommen von Jahr zu Jahr höhere Zinseszinsen – nicht bloß immer 25 Euro. Das nennt sich exponentielles Wachstum.

Was ist der Josephspfennig?

Zu welchen Beträgen exponentielles Wachstum führt, kann man sich mitunter nur schwer vorstellen. Das Gedankenexperiment vom Josephspfennig verdeutlicht es allerdings sehr schön. Dabei berechnete der britische Ökonom Richard Price 1772, wie viel Geld bis zu diesem Jahr entstanden wäre, wenn Josef für seinen Sohn Jesus lediglich einen Pfennig angelegt hätte, der sich jährlich mit 5 Prozent verzinst.

Ohne dass Jesus irgendwas dafür hätte tun müssen, hätte sein Vermögen – bei einem Einsatz von einem Cent zu seiner Geburt – im Jahr 1772 so ausgesehen: 352.726.388.660.870.764.529.063.424.514.064.384,00 Euro.

Den Zinseszins berechnen: Wie lautet die Zinseszinsformel?

Wie viel Sie konkret durch den Zinseszinseffekt hinzuverdienen, können Sie mit der Zinseszinsformel berechnen:

Kn = K0 x (1 + i)^n

Kn ist dabei das Endkapital, das Sie herausfinden wollen. K0 ist das Startkapital, das Sie einsetzen. Der Buchstabe i bezeichnet den Zinssatz und der Buchstabe n die Anlagedauer in Jahren.

Bleiben wir bei unserem Beispiel: Sie legen 10.000 Euro zu einem Zinssatz von fünf Prozent zehn Jahre lang an. Die Berechnung sähe dann so aus:

K10 = 10.000 Euro x (1 + 5/100)^10 = 16.288,94 Euro

Zum Vergleich: Lassen Sie sich alternativ die Zinsen jedes Jahr auszahlen, wäre Ihre Anlage mit dem dann einfachen Zins nach zehn Jahren 15.000 Euro wert – also fast 1.300 Euro weniger (10.000 Euro + 10 x 500 Euro = 15.000 Euro).

Gibt es auch Zinseszinsrechner?

Ja. Sie müssen Ihre möglichen Zinseszinsen nicht zwingend selbst ausrechnen – auch wenn Sie die Formel jetzt kennen. Im Netz finden Sie Zinseszinsrechner, die Ihnen die Arbeit abnehmen.

Tragen Sie dort einfach die nötigen Kennzahlen ein: das Kapital, das Sie investieren wollen, den Zinssatz und die geplante Laufzeit.

Wie profitiere ich am stärksten vom Zinseszinseffekt?

Einfach gesagt: Indem Sie möglichst lange, möglichst viel Geld zu einem möglichst hohen Zinssatz anlegen. Der Anlagezeitraum und das investierte Kapital spielen also eine Rolle. Eine bequeme und vielversprechende Methode dafür ist ein ETF-Sparplan.

ETFs sind spezielle Aktienfonds, also Aktienkörbe, bei denen ein Computeralgorithmus einen Aktienindex wie zum Beispiel den Dax nachbildet. Der Wert Ihres angelegten Geldes entwickelt sich dabei parallel zu dem nachempfundenen Aktienindex.

- Zinsen: Was sind Zinsen und wo profitiere ich noch davon?

- Einfach erklärt: Was sind ETFs und wie funktionieren sie?

- ETF-Sparplan: So legen Sie Ihr Geld bequem und günstig an

Erträge in Höhe von 5 Prozent pro Jahr sind dabei über einen langen Zeitraum durchaus realistisch. Am stärksten schlägt der Zinseszinseffekt bei sogenannten thesaurierenden ETFs zu. Denn die legen die Erträge automatisch wieder an, der Wert Ihrer ETF-Anteile steigt also.

Mit einem Sparplan sorgen Sie zudem dafür, dass Sie regelmäßig Geld investieren. ETF-Sparpläne sind gerade für Börsenanfänger gut geeignet, da sie günstig und vergleichsweise risikoarm sind.

Gut zu wissen: Es gibt auch ETFs, die Aktienindizes nachbilden, die nur Dividenden-Unternehmen enthalten. Also Unternehmen, die regelmäßig einen Teil ihres Gewinns – die Dividende – an ihre Anleger ausschütten. Dieses Geld sollten Sie am besten direkt wiederanlegen, um voll vom Zinseszinseffekt zu profitieren. Idealerweise erledigt der ETF das bereits selbst für Sie – wenn er thesaurierend ist.

- Dividenden-ETFs: So profitieren Sie von Firmengewinnen

- Einfach erklärt: Was ist eine Dividende und was bringt sie mir?

Welchen Unterschied macht die Anlagedauer?

Der Zinseszinseffekt kommt umso stärker zum Tragen, je länger Sie an der Geldanlage festhalten. Zwei Beispielrechnungen für zehn bzw. 20 Jahre verdeutlichen, welchen Unterschied es macht, wenn Sie geduldig bleiben – egal ob Sie einmal einen größeren Betrag anlegen oder beständig kleinere Summen einzahlen.

Bei einmaliger Einzahlung:

Nehmen wir noch einmal das Beispiel von oben. Wir haben ausgerechnet, dass Sie 16.288,94 Euro herausbekommen, wenn Sie mit 10.000 Euro starten, diese zu einem Zinssatz von 5 Prozent anlegen und dann zehn Jahre lang die Zinsen immer wieder reinvestieren.

Mit einfachen Zinsen wären Sie nur bei 15.000 Euro herausgekommen. Der Zinseszinseffekt macht dabei mehr als 1.200 Euro aus.

Verdoppeln Sie nun die Anlagedauer, bleiben Sie also 20 Jahre investiert, haben Sie am Ende 26.532,98 Euro – gegenüber 20.000 Euro bei einfachen Zinsen. Der Zinseszinseffekt macht hier mehr als 6.500 Euro aus. Die Zinseszinsen haben sich bei doppelter Anlagedauer also nicht bloß verdoppelt, sondern mehr als verfünffacht.

Bei regelmäßiger Einzahlung:

Auch bei einem Sparplan macht die Anlagedauer einen Unterschied: Investieren Sie zum Beispiel jeden Monat 100 Euro bei einer Verzinsung von 5 Prozent, besitzen Sie nach zehn Jahren 15.848,14 Euro. Eingezahlt haben Sie aber nur 12.000 Euro – macht also einen Ertrag, auch Rendite genannt, von 3.848,14 Euro.

Weiten Sie Ihren Sparplan hingegen auf 20 Jahre aus, kommen Sie auf 41.663,10 Euro. 24.000 Euro eigene Einzahlungen stehen dabei einer Rendite von 17.663,10 Euro gegenüber – viereinhalbmal so viel wie bei der halben Anlagedauer.

Übrigens: Auch der Zeitpunkt der Zinszahlung bringt Ihnen einen besseren Zinseszins. Denn je früher Sie Zinsen erhalten und direkt wieder investieren, desto früher werden diese Erträge mitverzinst.

Wenn Sie also die Wahl zwischen zwei Anlageprodukten haben, die sich nur in der Art der Zinszahlung unterscheiden, sollten Sie eine monatliche oder quartalsweise Zinszahlung einer jährlichen vorziehen. Anders sieht es aus, wenn Sie einen Kredit abzahlen müssen. Dann ist eine jährliche Zinszahlung günstiger für sie. Denn die Zinsen sind in dem Fall sozusagen die Gebühr, die Sie für den Kredit zahlen – der Zinseszinseffekt wirkt sich hier also negativ für Sie aus.

- Eigene Recherchen

News folgen

News folgen